加權平均資本成本

出自 MBA智库百科(https://wiki.mbalib.com/)

加權平均資本成本(Weighted Average Cost of Capital)

目錄 |

加權平均資本成本(Weighted Average Cost of Capital,WACC) ,是指企業以各種資本在企業全部資本中所占的比重為權數,對各種長期資金的資本成本加權平均計算出來的資本總成本。加權平均資本成本可用來確定具有平均風險投資項目所要求收益率。

計算個別資金占全部資金的比重時,可分別選用賬麵價值、市場價值、目標價值權數來計算。

市場價值權數指債券、股票以市場價格確定權數。這樣計算的加權平均資本成本能反映企業目前的實際情況。同時,為彌補證券市場價格變動頻繁的不便,也可以用平均價格。

目標價值權數是指債券、股票以未來預計的目標市場價值確定權數。這種能體現期望的資本結構,而不是像賬麵價值權數和市場價值權數那樣只反映過去和現在的資本成本結構,所以按目標價值權數計算的加權平均資本成本更適用於企業籌措新資金。然而,企業很難客觀合理地確定證券的目標價值,又使這種計算方法不易推廣。

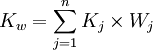

加權平均資本成本的計算公式為:

舉例說明:

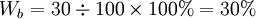

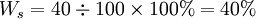

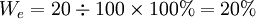

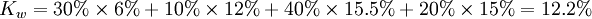

某企業共有資金100萬元,其中債券(Wb)30萬元,優先股(Wp)10萬元,普通股(Ws)40萬元,留存收益(We)20萬元,各種資金的成本分別為:6%、12%、15.5%和15%。試計算該企業加權平均資金成本。

1、計算各種資金所占的比重

2、計算加權平均資本成本

加權平均資本成本的假設條件[1]

- 企業的負債屬於無風險型,且永久不變,其利率等於無風險的市場基準利率。

- 企業新的投資項目的風險與企業原有水平一致。即新項目的投入不會改變企業整體的經營風險水平。

- 企業的息稅前收益X是個恆定的常量。

隨著收益法的應用在我國評估實踐中的逐步增多,新的問題也在逐步增多。因為收益法不像以前大部分評估師所能輕車熟路的資產加和法那樣有歷史成本作為依據,而是需要更多的分析與判斷,有著更多的變化和不確定性。這也正是要求我們的評估師提高業務素質,力爭儘快與國際接軌的一個動力。收益法中最常用的就是折現現金流量法,也叫DCF法。

採用收益途徑評估公司價值時,評估師廣泛使用的有兩種方法——即權益法和投資資本法(有時候也叫直接法和間接法)。權益法是通過折現公司的紅利或股權現金流來評估公司股權的價值,這個折現率應該是反映權益投資者所要求 的回報率。而投資資本法主要是關註並評估出公司整體的價值,不像權益法只評估權益。投資資本法的評估結果就是所有權利要求者所要求的價值,包括債權人和股東。此時要求權益的價值就只能是把公司整體價值減去債權的價值(所以被稱為間接法)。求取公司價值最普通的做法就是把公司所有投資者的現金流,包括債權人 和股權投資者的現金流折現,而折現率則是加權平均資本成本——即權益成本和債務成本的加權平均值,英文簡寫為WACC.所以,WACC是投資資本價值評估(直接)或公司權益價值評估(間接)的一個重要的計算參數。

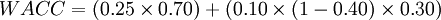

計算稅後WACC的基本公式如下:

![WACC=(K_e\times W_e)+(K_d[1-t]\times W_d)](/w/images/math/2/3/2/23271a718ae0a312ea5017ced0b5e44a.png)

如果設定:

把上面的數據代入到公式之中,得出:

這樣,上面例子中全部資本的成本就是19.3%.

在很多情況下,資本結構更加複雜。也許還有優先股或有幾種不同級別的債務。上面的公式可以簡單地擴大到包括每一種不同級別的資本。

加權平均資本成本法在個別項目評估中的應用[2]

運用WACC 方法對個別項目價值進行評估時值得註意的地方就是要根據具體情況對個別項目的風險進行調整,因為資本加權平均成本是就企業總體而言的,一般用於公司整體資產價值的評估。然而在現實當中,絕大部分企業進行的都是多角化經營,如一個生產型企業可能同時兼營商業或房地產,因而不同類型的投資項目就有著不同的風險。如果簡單的將公司平均資本成本用於公司所有部門和所有投資項目的評估,顯然是不妥的。因此在運用WACC方法對個別風險項目進行價值評估時需要對加權平均資本成本進行調整,對於不同風險的項目,要用不同的加權平均資本成本去衡量,為有關特定項目確定一個具體的接受標準。

根據公式rWACC= (S/B+S)×rs+(B/B+S)×rB×(1-TC)可以看出,要用加權平均資本成本法計算項目的資本成本,需要確定的因素有: (1)權益融資比例:S/B+S; (2)債務融資比例:B/B+S; (3)稅後債務融資成本:rB×(1-TC); (4)有杠桿(債務)下的權益資本成本rs。如果這四個要素分別確定了,即可用WACC法對採用混合融資的個別項目進行價值評估。

1、一個具體特定項目的債務和權益融資比例是如何確定的?值得註意的是,此處債務融資和權益融資的比例必須基於項目的現值而不是公司的現值來確定。在具體操作時,有兩種方法可供選擇使用: (1)假設個別項目和企業整體的債務融資比例相同; (2)為具體項目估計一個不同的債務融資比例。

2、個別項目的稅後債務融資成本一般比較好確定,等於借款利率×(1-公司所得稅率)。

3、使用加權平均成本法進行項目評估時的重點和難點所在,也就是有杠桿(債務)下的項目的權益資本成本(rs)該如何確定。即使存在一個公開有效的資本市場,由於企業通常沒有針對個別項目公開上市的股票,權益資本成本也無法直接獲得,只能通過間接途徑轉換後取得。而根據資本資產定價模型可知,確定rs的關鍵是要求出權益資本的有杠桿的貝塔繫數βL,所以rs的確定可以通過三個步驟得出:首先求出單個項目無杠桿的貝塔繫數^U;然後運用公式將βU轉換為βL;最後將βL代入資本資產定價模型(CAPM)求出有杠桿的權益資本成本。

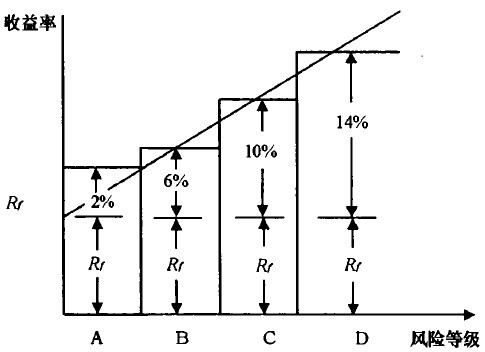

(1)對於單個項目無杠桿的權益資本成本計算而言,βU通常可以由兩種方式計算得出:①定性分析:即由有經驗的財務人員和專家根據項目的銷售收入敏感度和經營杠桿度對項目風險做出估計,在企業資本加權平均成本的基礎上適當加以調低或調高。實務操作當中,由於企業項目數量龐大、種類繁多,而且有的投資項目不會對企業經濟價值產生重大影響,沒有必要花費大量的人力物力逐一進行項目風險評估。因此可以近似採用劃分項目風險等級的方法,將企業所有項目可能具有的風險大致劃分為四個風險等級:即低度風險;中度(平均)風險;高度風險和超高度風險。在每一個劃分的風險等級中,由無風險利率加上與各個風險等級相對應的風險溢價來確定項目的資本成本。四個風險等級的劃分如圖1所示:

圖中所代表四個風險等級的風險程度依次增加。B等級代表了企業項目投資的平均風險程度。個別投資項目風險程度的大小是根據其投資後的目的來判斷的,項目在具有下述四種投資目的時的風險依次增大:用於增加經營支出;現有資產重置;用於企業擴張或兼併收購;進行新產品、新項目的研製開發。隨著投資風險的增大,相應地各個項目也應被劃分到更高的風險等級。

②定量計算:項目的β值=企業總資產的β值×項目相對風險繫數。其中的項目相對風險繫數=被評估項目的風險/標準項目的風險;進一步等於項目銷售收入敏感度×項目經營杠桿度/標準項目銷售收入敏感度×標準項目經營杠桿度。然後將計算得出的項目的β值代入CAPM模型,就可以確定無杠桿項目的權益資本成本βU。

(2)βU求出後,有杠桿(債務)項目的貝塔繫數βL可用如下公式推出:因為βU=βL×[S/B(1-t) +S] +βB×(B/B+S),其中債務融資的貝塔繫數βB等於零,所以有:βL=βU÷[S/B(1-t)+S]。得出βL後,再次運用CAPM模型就可以求出採用混合融資方式下個別項目的權益資本成本rs。

綜上所述,當使用加權平均成本資本法所需要的各個構成要件分別被確定後,將其逐個代入rWACC=(S/B+S)×rs+ (B/B+S)×rB×(1-TC),就可以計算得出具體投資項目的資本成本以進行籌資決策:即根據項目資本成本規劃項目籌資總額;選擇資金來源;擬定籌資方案;確定最優資本結構。

另外,根據加權平均資本成本也可對項目進行投資決策以決定項目整體的取捨。具體來說,當採用凈現值指標決策時,就是將項目投資後預計所能產生的現金流(CF)按加權平均資本成本(rWACC)折現,然後減去初始投資額以求出項目投資的凈現值(NPV),項目投資後的凈現值可計算如下:NPV=∑CFt/(1 + rWACC)t-初始投資額,凈現值為正則投資項目可行;否則不可行。當以內部收益率(IRR)指標決策時,加權平均資本成本是決定項目取捨的一個重要標準。只有當項目的內部收益率高於資金成本時,項目才可能被接受,否則就必須棄。

WACC方法在項目評估中的重要作用及其局限性

1.WACC方法作為在現實當中進行項目評估的一種操作方法,具有十分重要的參考價值和實際作用,具體體現為:

(1)可作為企業取捨項目投資機會的財務基準,只有當投資機會的預期收益率超過資本成本,才應進行該投資。

(2)可以用於企業評估內部正在經營的項目單元資本經營績效,為項目資產重組或繼續追加資金提供決策的依據。只有當投資收益率高於資本成本,項目單元繼續經營才有經濟價值。

(3)是企業根據預期收益風險變化,動態調整資本結構的依據。預期收益穩定的企業可以通過增加長期債務,減少高成本的股權資本來降低加權平均資本成本。

2.在某些特定的情形下, WACC方法對單個項目進行價值評估時具有一定的局限性而不再適用:

(1)由於企業具有暫時不需要納稅的優惠,比如採用債務融資所支付的借款利息可以在稅前抵扣或者由於企業虧損延遲繳納稅款等,此時如果使用WACC方法,這種由於稅收避護所產生的價值增加就無法清晰明瞭地揭示出來,不利於管理層對價值創造過程的管理和監督。

(2)項目資本結構中的債務比例在項目的整個壽命期內是動態調整的,並沒有保持相對穩定。例如在杠桿收購(LBO)中,企業開始有大量的負債,但數年後很快得到清償使債務比重迅速下降。由於負債—權益比的不固定, WACC法就難以運用。

(3)新的投資項目與企業現有項目在風險方面的差異很大。如果無視個別項目的風險將加權平均資本成本作為唯一的貼現率應用於所有項目的投資決策,有可能誤導企業放棄獲利性的投資機會而採納非盈利性投資項目。

本条目由以下用户参与贡献

Hanmlate,funwmy,Oval,Zfj3000,Lolo,Angle Roh,Dan,Cabbage,Frank Wang,Shiningsoda,Vulture,Yixi,鲈鱼,泡芙小姐,Tears~,jane409,KAER,陈菲.評論(共47條)

這個資本成本到底怎麼理解呢?

我也在糾結這個問題T_T

寫得太簡單了 WACC中具體的股權成本怎麼算呀 債務成本怎麼算呀 這個比較關鍵

請參考文章中的具體鏈接,如:債務成本可參考債務資本成本.希望對您有幫助 感謝您的參與!

... 暈,,,講得這麼簡單,,,還沒有講他優缺點,和實用性呢

補充了部分內容,希望對你有幫助~~

不懂財務,覺得好難。

不學財務也來看這個呀?^^

is WACC the lower, the better?

of course. lowering the WACC and increasing shareholder returns

wacc底跟return有什麼關係··expected return depends on the systematic risk .systematic risk 的大小取決於 北塔 coefficient 啊~~ 這不是security market line 嗎···

wacc 越大 NPV (net present value) 才越大 公司才會去採用這麼個項目; wacc應用於 discounted cash flow 的計算

那麼那個資本成本 就是K如果不知道,其他都知道的情況下 如何求?書上常說用試數法?到底怎麼用?

其實這裡介紹有錯誤 我覺得 ke 和kd 不是所謂的資本成本 應該改為 RE 和 RD e代表equity d 代表DEBIT R 代表return 回報率 。Re 可以通過 dividend growth model 或者 SML capm 的方法去算。 Re 根據 debt的剩餘時間 到期價值 現在的價值 去算。

稅盾的作用

SORRY...是google chorme大神作祟

還是網頁自帶翻譯的問題??

我也在糾結這個問題T_T

比如你貸款所需要給銀行的利息。

+1

稅盾的作用

之所以要減去T就是政府承認公司按利率付給債權人的利息,被認為是已經是一種支付稅費的方法,可以抵充掉一部分,所以公司實際上就不需要支付那麼多稅費了。

對了還忘記了WACC它是指的獲取資本的成本,當然是你成本越低,對你越利,獲利會更大的。國際市場一般來說,籌集資金成本就會相對較低,因為你可以獲得更多的獎金來源嘛。

不懂財務,覺得好難。