貼現現金流量法

出自 MBA智库百科(https://wiki.mbalib.com/)

貼現現金流量法(拉巴波特模型,Rappaport Model,DCF法)

目錄 |

貼現現金流量法是由美國西北大學阿爾弗雷德·拉巴波特於1986年提出,也被稱作拉巴波特模型(Rappaport Model),是用貼現現金流量方法確定最高可接受的併購價值的方法,這就需要估計由併購引起的期望的增量現金流量和貼現率(或資本成本),即企業進行新投資,市場所要求的最低的可接受的報酬率。

該模型所用的現金流量是指自由現金流量(Free Cash Flow,簡寫FCF)即扣除稅收、必要的資本性支出和營運資本增加後,能夠支付給所有的清償者的現金流量。

用貼現現金流量法評估目標企業價值的總體思路是:估計兼併後增加的現金流量和用於計算這些現金流量現值的折現率,然後計算出這些增加的現金流量的現值,這就是兼併方所願意支付的最高價格。如果實際成交價格高於這個價格,則不但不會給兼併企業帶來好處,反而會引起虧損。

運用貼現現金流量法的步驟[1]

運用貼現現金流量法需經過三個步驟:

第一步,建立自由現金流量預測模型。

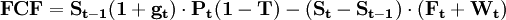

拉巴波特認為有五種價值動因影響目標企業的價值,即銷售增長率、經濟利潤邊際、新增固定資產投資、新增營運資本、邊際稅率等。他把這五種因素運用在自由現金流量模型中,公式表述為:

其中:

- FCF——自由現金流量;

- St——年銷售額;

- gt——銷售額年增長率;

- Pt——銷售利潤率;

- T——所得稅率;

- Ft——銷售額每增加1元所需追加的固定資本投資;

- Wt——銷售每增加1元所需追加的營運資本投資;

- t——預測期內某一年度。

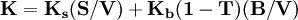

第二步,估計折現率或加權平均資本成本。

折現率是考慮了投資風險後,兼併方要求的最低收益率,也就是該項投資的資本成本。這裡所指的資本成本不是併購方企業自身的加權資本成本,而是併購方投資於目標企業的資本的邊際成本。由於併購方用於併購的資金來源是複雜的,可能來自留存收益、增發新股,也可能是舉債融資,這就需要對各種各樣的長期資本成本要素進行估計,並計算加權平均資本成本。其中,自有資金的成本可用資本資產定價模式求得,而債務成本則可用債務利息經稅務調整後的有效資本成本得到。最後,該項投資的資本成本就是這二者的加權平均,也就是平均資本成本(K),即:

其中:

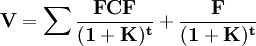

第三步,利用貼現現金流量模型,計算現金流量的現值。

其中,

貼現現金流量法以現金流量預測為基礎,充分考慮了目標公司未來創造現金流量能力對其價值的影響,在日益崇尚"現金至尊"的現代理財環境中,對企業併購決策具有現實的指導意義。但是,這一方法的運用對決策條件與能力的要求較高,且易受預測人員主觀意識(樂觀或悲觀)的影響。所以,合理預測未來現金流量以及選擇貼現率(加權平均資本成本)的困難與不確定性可能影響貼現現金流量法的準確性。

現金流量折現法是資本投資和資本預算的基本模型,被看作是企業價值評估模型中在理論上最為成熟的模型。因為企業的經濟活動主要表現為現金的流入和流出,由於其有堅實的理論基礎,當與其他方案一起使用時,現金流量折現法所得出的結果往往成為檢驗其他模型結果合理與否的基本標準。

現金流量折現法的原理比較簡單,它是通過權衡為收購而投入的現金量與這一投資未來所能產生的所有凈現金量(扣除折舊、營運需要等)和時間來計算的。通過這一模型還可以計算得出投資方案本身的內部收益率(IRR),即現金流入量現值等於現金流出量現值時所得到的內含報酬率。

現金流量折現法的主要缺點是其對現金流量估計和預測的固有的不確定性。在現實生活中,幾乎每個企業都會存在著隨生命周期的起伏而經歷不同的成長階段:企業早期的成長率高於整個經濟體系成長率;企業中期的成長率等於經濟體系成長率;而企業晚期的成長率明顯低於整個經濟體系成長率。再加上由於必須考慮諸如有關市場、產品、定價、競爭、管理、經濟狀況、利率、匯率等相關因素,準確性因而減弱。由於它註意到了可能存在的最重要的假定和不確定性因素,尤其是將它用於為買方確定最高定價時,其結果往往具有重要的參考價值,因此在併購中應該推廣使用現金流量折現法。[1]

貼現現金流量法的案例[2]

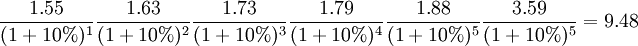

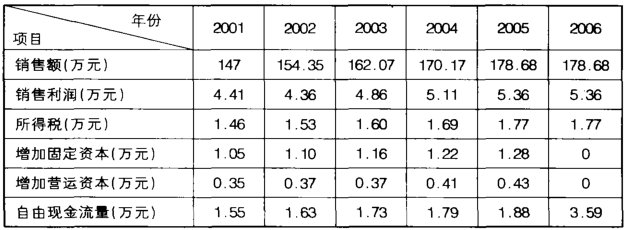

假如A公司擬在2001年初收購目標企業B公司。經測算收購後有6年的自由現金流量,2000年B公司的銷售額為140萬元,收購前5年的銷售額每年增長5%,第六年的銷售額保持第五年的水平,銷售利潤率(含稅)為3%,固定資本增長率和營運資本增長率分別為15%和5%,加權平均資本成本為1O%,求目標企業的價值。依據上述資料,計處其結果見下表:

(萬元)

(萬元)

由此可見,如果A公司能夠以9.48萬元或更低價格購買B公司,那麼這一併購活動從價格上講將是合理的。

總之,貼現現金流量法以現金流量預測為基礎,充分考慮了目標公司未來創造現多流量能力對其價值的影響,在日益崇尚的現代理財環境中,對企業併購決策具有現實的指導意義。

好資料,謝啦!