米勒-奧爾模型

出自 MBA智库百科(https://wiki.mbalib.com/)

米勒-奧爾模型(The Miller-Orr Model,Miller-Orr)

目錄 |

默頓·米勒和丹尼爾·奧爾(Daniel Orr)創建了一種能在現金流入量和現金流出量每日隨機波動情況下確定目標現金餘額的模型。又稱最佳現金餘額模型。在米勒-奧爾模型(The Miller-Orr Model)中,既引入了現金流入量也引入了現金流出量。模型假設日凈現金流量(現金流入量減去現金流出量)服從正態分佈。每日的凈現金流量可以等於其期望值,也可以高於或低於其期望值。我們假設凈現金流量的期望值為零。

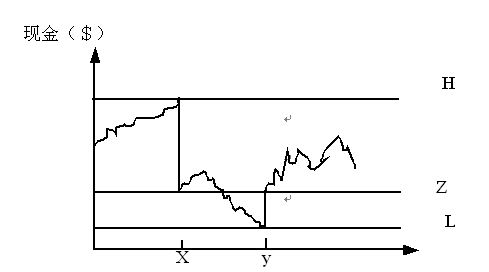

下圖說明瞭米勒-奧爾模型的基本原理。該模型是建立在對控制上限(H)、控制下限(L)以及目標現金餘額(Z)這三者進行分析的基礎之上的。企業的現金餘額在上、下限間隨機波動,在現金餘額處於H和L之間時,不會發生現金交易。當現金餘額升至H時,比如說點X,則企業購入H—Z單位(美元)的有價證券,使現金餘額降至Z。同樣地,當現金餘額降至L,如點Y(下限),企業就需售出Z—L單位有價證券,使現金餘額回升至Z。這兩種情況都是使現金餘額回到Z。其中,下限L的設置是根據企業對現金短缺風險的願意承受程度而確定的。

米勒-奧爾模型:

與鮑摩爾模型相同的是,米勒-奧爾模型也依賴於交易成本和機會成本,且每次轉換有價證券的交易成本被認為是固定的,而每期持有現金的百分比機會成本則是有價證券的日利率。與鮑摩爾模型不同的是,米勒-奧爾模型每期的交易次數是一個隨機變數,且根據每期現金流入與流出量的不同而發生變化。

因此,每期的交易成本就決定於各期有價證券的期望交易次數。同理,持有現金的機會成本就是關於每期期望現金額的函數。

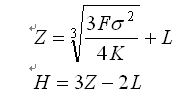

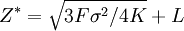

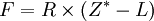

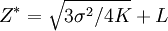

給定企業設定的L,米勒-奧爾模型就可以解出目標現金餘額Z和上限H。現金餘額返回政策的期望總成本等於期望交易成本和期望機會成本之和。米勒和奧爾確定令期望總成本最小的Z(現金返回點)和H(上限)的值為:

其中:σ2 是日凈現金流量的方差。

米勒-奧爾模型中的平均現金餘額為:

要運用米勒-奧爾模型,管理者必須先完成以下四項工作:

(1)設置現金餘額的控制下限。該下限與管理者確定的最低安全邊際有關。

(2)估計日凈現金流量的標準差。

(3)確定利率。

(4)估計轉換有價證券的交易成本。

通過這四步就可以計算出現金餘額的上限和返回點。米勒和奧爾用一個大工業企業九個月的現金餘額數據檢驗了他們的模型。由這一模型得出的日平均現金餘額大大低於企業實際獲得的平均數值。

米勒-奧爾模型更加明確了現金管理的關鍵。首先,該模型說明最優返回點Z*與交易成本F正相關,而與機會成本K負相關。這一發現與鮑摩爾模型的結論是基本一致的。

其次,米勒-奧爾模型說明最優返回點及平均現金餘額都與現金流量這一變數正相關。這就意味著,現金流量更具不確定性的企業應保持更大數額的平均現金餘額。

案例一:米勒-奧爾模型對目標現金餘額方法分析[1]

在米勒一奧爾模型中,既引入了現金流入量也引入了現金流出量,模型假設日凈現金流量(現金流入量減去現金流出量)服從正態分佈。每日的凈現金流量可以等於其期望值,也可以高於或低於其期望值。假設凈現金流量的期望值等於零。

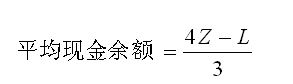

如上圖所示,該模型對控制上限(H)、控制下限(L)以及目標現金餘額(Z)三者之間的現金波動進行分析。當現金餘額在H和L之間不會發生現金交易。若在A時刻,現金餘額升至H,則企業購入H-Z元的有價證券,使現金餘額降至Z。同理,若在B時刻,現金餘額降至L,則企業售出Z-L元的有價證券,使現金餘額回升至Z。根據企業對現金短缺風險的願意承受程度確定下限L。

米勒-奧爾模型依賴於交易成本和機會成本,而每次轉換有價證券的交易成本被認為是固定的,機會成本則是有價證券的日利率。於是,每期的交易成本就決定於各期有價證券的期望交易次數。同理,持有現金的機會成本是關於每期期望現金餘額的函數。模型令期望總成本最小的Z(現金回落點)和H(上限)的值為:

H * = 3Z * − 2L

式中F為每次轉換有價證券的交易成本,K為日機會成本,σ * 是日凈現金流量的方差;上標“*”代表最小值。

平均現金餘額=(4Z-L)/3

此外,應考慮目標現金餘額的其他影響因素:

①借貸的成本的影響。出售有價證券之外的最主要方法是借入現金,這就擴大了需考慮的範圍。借款的利息可能更高,使得借貸成本高於售出有價證券。而且,借貸的需要取決於管理層持有低現金餘額的願望。

②最低存款餘額的影響。大企業因持有現金而損失的收益遠大於證券交易成本,使其更願意進行多次證券轉換而非整日閑置大量資金。

保證公司的資金隨用隨有的一種解決辦法是不結存現金,借用銀行的錢或信用。世界上有許多知名公司已經達到了這種現金結存的最佳境界,它們保持零現金結存額,或者甚至為負現金結存額。貝爾公司的執行財務總裁Fred Salemo曾表示:“合適的現金結存水平就是零,公司不能靠存儲現金結存來賺錢。”雖然要接近零現金結存是一個非常艱難的目標,但是許多公司都在向此目標努力。很多財務經理認為,寧願給股東以公司負債經營的印象,也不想使公司儲存過多的現金。美國的財務狀況調查還發現,保持低現金結存額的公司往往能保持高的收益回報率。

但多數國內的大企業持有的現金,不僅不能做到零現金餘額,甚至要多於現金餘額模型建議的最佳餘額量,究其原因可能為:在銀行中存有現金作為支付銀行服務的最低存款餘額;而且大公司在眾多銀行開立了戶頭,將現金閑置有時比每天對每一個戶頭進行管理更為合理。在這種情況下,儘量準確地計算出最佳餘額量就顯得尤為重要。

米勒一奧爾模型1966年提出,要將其應用於中國當前的經濟環境中,需對目前國內的經濟條件作出具體分析,才能具有實踐意義,使得先進的理論對於具體工作,產生實際的指導作用。

(一)公式的變形

在米勒一奧爾模型的基本公式中,F為融人資金的固定成本,即售出短期有價證券的固定發生的成本。而在我國目前的實際情況中,除非專門從事證券交易的企業,鮮有生產型企業會以此種方式來進行短期融資。

我國企業的融資行為,多數採用流動資金貸款的融資方式。而當前由於巨集觀調控的經濟政策的指引,資金的供應偏緊,使得大量的銀行承兌匯票承擔了流通貨幣的支付職能。的實證計算,採用了國內一家規模較大的製造型上市公司M公司的實際數據。由於市場資金面的偏緊,M公司存積了大量的銀行承兌匯票,因此,對於M公司而言,最便捷的短期快速融資即銀行承兌匯票的貼現。所以,本文將假定M公司融人資金的方式以貼現銀行承兌匯票為主。相應地,發生的融資成本即所貼現資金的貼現息。對應於米勒一奧爾模型公式,其中的F可以相應地改變為:

R為貼現息

於是,米勒-奧爾模型可以變形為:

(二)應用變形後的公式進行實證計算。

為計算目標現金餘額,應確定相應敏感繫數的數值。對於現金餘額的方差,需選用較長一段時間的餘額進行計算。選用了兩個月的餘額數,去除具體日期後列示於表1,得到方差值。

表1(單位:萬元)

| 日期序號 | 期初 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 當日凈收入 | -319 | -10869 | -8010 | -5373 | -5178 | -13706 | -6779 | -9712 | |

| 每日餘額 | 212696 | 212377 | 201508 | 193498 | 188125 | 182947 | 169241 | 162462 | 152750 |

| 日期序號 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 當日凈收入 | 7347 | -2069 | -6526 | 2716 | 8827 | -12362 | 9696 | -7754 | -566 |

| 每日餘額 | 160097 | 158028 | 151502 | 154218 | 163045 | 150683 | 160379 | 152625 | 152059 |

| 日期序號 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 當日凈收入 | 17766 | -6168 | -1914 | -22353 | 25589 | -12166.9 | -7578.6 | 3123.5 | -16775.7 |

| 每日餘額 | 169825 | 163657 | 161744 | 139391 | 164980 | 152813 | 145234 | 148358 | 131582 |

| 日期序號 | 27 | 28 | 29 | 30 | 31 | 32 | 33 | 34 | 35 |

| 當日凈收入 | 7605.9 | -28875.9 | -7917.4 | -423.5 | -10002.4 | 19284 | -2644 | -3567.9 | 2529.4 |

| 每日餘額 | 139188 | 110312 | 102395 | 101971 | 91969 | 111253 | 108609 | 105041 | 107570 |

| 日期序號36 | 37 | 38 | 39 | 40 | 41 | 42 | 平均值 | ||

| 當日凈收入 | 4203 | 2132 | 5838.3 | -9121.1 | -697 | 6518.8 | 675.3 | -7493 | |

| 每日餘額 | 111773 | 113905 | 119744 | 110623 | 109926 | 116444 | 117120 | 182863 |

根據表1,可以計算得出現金餘額的方差為:887,359,390。貼現息R選取值為月息3.2l‰參與計算,我國並無短期國債發行,日機會成本K選用了一年期定期存款的4.425%o月利息率。由於M公司在多家銀行開有銀行賬戶,考慮補償性餘額及對於賬戶管理的問題後,將L的值定為50,000萬元。

確定以上參數後,計算得到:目標現金餘額Z * 為85,982萬元。相應地,現金餘額的上限為:157,947萬元,平均現金餘額為97,977萬元。

(三)保持目標現金餘額的條件

保持較低的現金結存額的前提條件是要有銀行的支持。由此可見,與銀行保持很好的信貸關係顯得尤其重要。

同一企業不同時期的現金餘額量,以及相似企業不同的現金持有率,定量地反映了公司管理者對銀行系統的信心的差異。現金存量少於最小必須值(現金缺額為負值),說明瞭公司有這樣的信心,即無論在困難還是興旺時期,銀行都將會給公司提供貸款。而大量的正現金缺額,則顯示了公司管理層擔心在困難時期將被銀行拋棄。較為激進的財務管理觀點認為:零現金餘額和負現金缺額反映了管理層的信條,那就是公司將盡最大努力來提高信用等級,同銀行建立非常良好的信貸關係,由於極高的還款率、良好的還貸續借協議和及時有效的歸還貸款計劃,以後銀行還會再繼續提供銀行授信來支持企業,銀行將會彌補高峰期的現金短缺。

- ↑ 江鵬.現金存量管理的目標與手段[J].廣東經濟管理學院學報,2005,20(1)