擔保抵押契約

出自 MBA智库百科(https://wiki.mbalib.com/)

擔保抵押契約(collateralized mortgage obligations,簡稱CMO)

目錄 |

什麼是擔保抵押契約[1]

擔保抵押契約是一種根據投資者對於提前償還風險的偏好來分配抵押資產集合和利息支付的契約:CMO的發起人將傳統的抵押資產集合轉換成一組債券,稱為CMO,其對於在CMO下的抵押物的本金和利息的支付有優先權CMO的發起人可能是政府代理機構,例如聯邦國民抵押協會和政府國民抵押協會:也可能是私人機構,比如經紀人公司.

擔保抵押契約的目的[2]

擔保抵押契約(CMO)的主要目的是分散組合抵押債券的提前還款風險,並創造出不同到期時間範圍的債券。擔保抵押契約(CMO)從組合抵押債券中剝離各期現金流,並將各期的本金償付(包括正常償付和提前償付)按照不同的級別(trench)進行分配,而不是向所有債券持有人進行平均分配.擔保抵押契約(CMO)的產生,主要是為了滿足投資者對投資的風險和同報情況的不同偏好。抵押擔保證券(MBS)主要優勢在於可以滿足投資者的不同偏好,並可以降低借款的總體成本。

擔保抵押契約的分析[1]

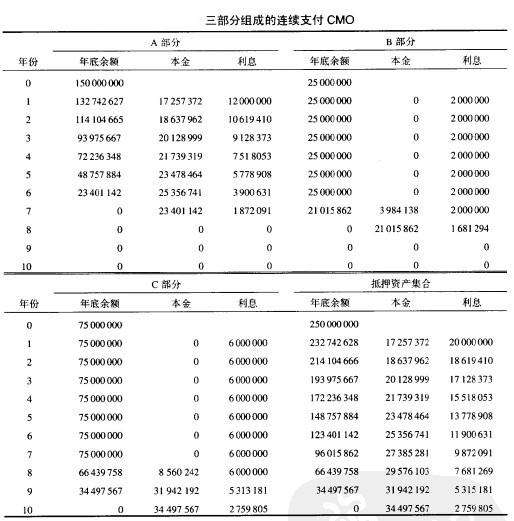

CMO沒有標準的形式.考慮一個簡單的“連續支付”的CMO的結構,其有三個部分組成:A,B和C.這些部分由本金為2.5億美元的抵押資產集合形成,每一部分最初分配一定金額的抵押資產本金:A部分為1.5億美元,B部分勾0.25億美元,C部分為0.75億美元。利息與其他公債一樣,是根據每個部分所對應的為償付本金的百分比支付的。(l這個例子中假設本金和利息每年支付一次、實際上,支付是每月進行的。)

在這個例子中,這三個部分對於本金的利息率是一樣的:然而.它們本會的撤退是不一樣的(也就是如何在它們之間分配本金的償還):所有抵押集合的本金的償還(按期和提前)集中於A部分直到償清。在A部分未償清時,B和C部分收到利息的支付。然後進行B部分本金的償還,償清後接著是C部分:例如,在第一年,利息支付是根據年初本金結餘的8%支付的,第一年抵押資產組合本金償付總額為17257372美元,全部償付A部分.第二年年初的本金結餘為132742627美元-利息支付給B和C的金額保持不變,因為其本金沒有發生變化。第6年年末時,A部分的本金全部償清,它不再有利息和本金的償付。現在B部分是本金償付的接受者,B和C部分(剩下的兩部分)根據其結餘的本金獲取利息:由於其規模較小.B部分本金的償付很快:到第8年,只剩下C部分仍然存在;它接受所有集合的利息和本金償付。到第10年未,C也償付完畢,因為所有在集合中的抵押資產償清了其奉金餘額:將抵押資產集合本金和收入分割為不同部分的目的是建立一組不同利率水平和提前償付風險的債券.

投資者可以根據其對風險的偏好和預期來選擇合適的債券:CMO的發起人期望投資者為這種選擇的靈活性支付溢價,溢價的價值相當於各部分組合價值大於總價值的部分;比簡單的連續支付例子複雜的CMO結構是相當普遍的:CMO的結構越複雜越利於風險調整:值得註意的是,在連續支付的CMO例子中.投資者選擇短期抵押擔保的債券通常持有較快支付組成部分,而投資者選擇長期抵押擔保債券將持有較慢支付組成部分。然而,這兩種類型的投資者都面臨相當的提前償還風險:如果利率下降,償付將增加,縮短了這三個部分的期限;但是如果利率上升,則會減少償付,增加了這三個部分的有效期限:解決這個問題涉及到創造一個分部組合.其利息和本金的償付對應於市場利率的波動和集合中抵押物償還趨勢採取的不同方法.有些CMO有許多部分組成-除了固定收益債券,有些部分的利率隨著短期利率的變化而變化.這些債券被稱為“浮動物”:它們與“反浮動”證券相反,其利率變化方向與短期利率的變化方向相反。

其他組合,被稱為有計劃的分期償付類型(PAC),在一個特定的時期內其利息和本金的償還固定,類似於固定收益債券、這種類型適合於具有高的提前償還風險的支撐債券:這種CMO看似變化無窮的列表只受發起人的設想和投資者對於不同現金流量和不同的提前償付風險的偏好的限制:儘管本金償付的風險分配給不同的部分,但在最後的分析中,抵押資產集合的風險不能被降低:估計提前償付風險非常困難,尤其在複雜的CMO結構中?不同組織改進了提前支付模型,其設計是用來模擬在特定的利率情形下抵押資產提前支付的行為+這些模型讓投資者能更好地評估風險和可供選擇的CMO部分的適當的收益率。