套利成本

出自 MBA智库百科(https://wiki.mbalib.com/)

套利成本(Cost of Arbitrage)

目錄 |

套利成本是套利成敗與否的關鍵因素之一,是指證券收益與融資成本之間的差額(例如,套利收益是指收益超過融資成本)[1]。

套利成本的構成及計算[2]

套利成本是投資者必須關註的焦點,包括交易成本、資金成本、衝擊成本,並且構建現貨組合與指數間的跟蹤誤差、到期基差不收斂情形都是造成套利成本的因素。

交易成本:交易成本包括建倉時的交易成本和平倉時的交易成本。建倉時現貨交易成本按0.17%的交易費率計,期貨交易成本按30元/手的固定費用計;基於市場的正態分佈假設,我們假定平倉時的交易成本與建倉時的交易成本相等。

資金成本:套利交易中所涉及到的資金成本主要來自於購買現貨所需資金、期貨合約頭寸的保證金、預留的風險保證金、建倉時產生的交易費用等資金所產生的利息,全部的資金利息成本按照8%的年化利率水平計算。

衝擊成本:衝擊成本是指在套利交易中需要迅速而且大規模地買進或者賣出證券,未能按照預定價位成交,從而多支付的成本。衝擊成本同樣包括建倉時期和平倉時期的衝擊成本,我們假定平倉時期的衝擊成本與建倉時期的衝擊相等。在測算曆史套利機會時,我們利用賣二價來計算衝擊成本。在實時監控套利機會時,我們利用能夠滿足套利量的實際掛單情形來測算衝擊成本。

2、跟蹤誤差的計算方式

由於指數不能直接買賣,我們利用ETF或成份股來構建現貨組合,因此現貨組合與指數本身之間會形成一定程度的誤差,誤差值表示如下:

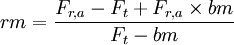

其中,rm預留的風險保證金率,bm為基本保證金率,Ft為期貨合約當前價格,Fr,a為在a置信水平下T時刻期貨合約價格,這裡我們取a=99.9%。

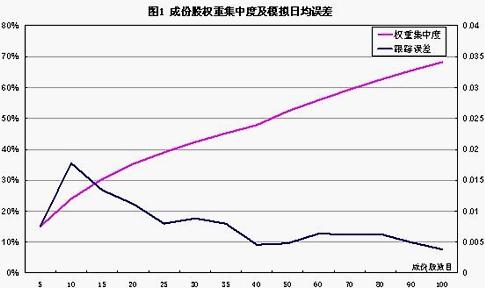

相對利用成份股構建現貨組合,利用ETF組合構建指數的誤差較小,但目前市場上的ETF成交量較小,不太能夠滿足套利的快速建倉要求,因此為了讓統計數據更有說服力,我們篩選滬深300指數權重排名靠前的N個成份股來構建現貨組合,N個成份股在組合中的權重是根據最小化跟蹤誤差的最優化方法計算得到的。下圖是N取不同值時的跟蹤誤差的分佈情況。

從圖1可以看出,當成份股個數N達到40-50時,跟蹤誤差會達到較理想的狀態,此時入選成份股的權重占滬深300指數的50%左右。因此,在下麵的統計分析中,我們選取40只股票來構建現貨組合,日誤差率為0.0044。

3、預留風險保證金的計算方式

正向期現套利需要賣空股指期貨,套利者面臨著因股指上漲推動合約上漲而帶來的期貨保證金不足的風險,因此需要預留一定比例的風險保證金。基於對數正態分佈的假設,我們可以估計在一定風險控制範圍內(a置信水平下),需要預留的風險保證金率。

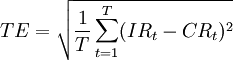

其中,CRi為現貨組合的報酬率,IRi為滬深300指數的報酬率,T為樣本數。

4、到期基差未收斂情況的處理

期現套利的基本思想是當期貨合約與標的指數之間的基差超過了合理的範圍,套利者通過同時反向構建現貨、期貨頭寸,理論上期貨到期時的價格會收斂向標的指數價格收斂。但由於套利成本的存在,在到期時刻,期貨價格也不一定會絕對收斂到標的指數價格,當然如果基差在到期時仍然超出一定的範圍,新的套利者會繼續進行套利,以促進基差收攏到合理的狀態(沒有套利空間的狀態)。因此,我們通過對到期時刻套利成本的分析,可以預估出基差在到期時的合理區間,把這個區間作為我們套利的成本之一。