可調換債券

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

什麼是可調換債券[1]

可調換債券是指允許持券人按一定比率將持有債券調換為股票。轉換的結果使持券人從債權者地位轉為股東。

可調換債券的發行原因[2]

一家公司發行可調換債券往往是由下述原因所致:

(1)普通股發行的市場狀況不佳,

(3)當一公司購買他公司時,提出可調換債券來交換被買公司的普迪股;

(4)作為延時的股本融資手段。由於這種債券的可調換性,所以可調換債券的利率一般要低子相同品級、相等到期日的普通債券利率。通過發行可調換偵券所獲資金可能要比直接發行普通股融資更多,因為投資者認為可¨換債券的風險比普通股低,並且它具有可調換性質從而更易轉手。在公司吸收合併的過程中,採用可調換債券換取普通股還享有免稅的優惠,所以在公司吸收合併中往往採用叮調換債券。

可調換債券的價格行為[3]

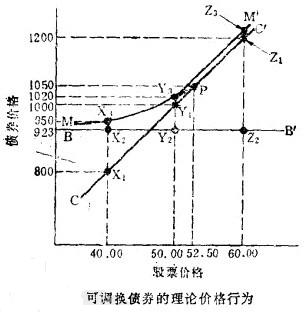

可調換債券有兩部分價值組成:債券投資價值和債券調換價值。債券投資價值是源於作為債務手段的債券的內在價值,它完全獨立於可調換的特性。債券調換價值是可調換債券所換的普通股價值。債券的市場實際價格高於這兩部分基本價值中的任一價值。由於投資者為了在調換中獲利(儘管是遙遠的),他們一般願意支付更多的價格。可調換債券的售價高於調換價值的原因是,如果股票市價下降,該債券價格不會跌到一般公司債券的投資價值之下,因而使其投資者所受損失有一個下限保護。而普通股持有人是沒有這種保護的,這樣就限制了(但不能消除)由股票價格下降所致的損失。超出投資價值和可調換價值的溢價量取決於投資者對調換權和所調股票的評價。市場價格與債券投資價值和可調換價值之間的關係可用下圖解釋。

圖中橫軸表示普通股價格,縱袖表示債券價格。假定偵券期限為10年,目前可收回價為1050元,即附息率為5%,可調換價格每股50元,這等於每一債券可調20股普通股,與之相應的普通公司債券即朔利率為6%,那麼可調換債券的投資價值大體上等於下式所計算的結果

0.06={50+[(1000-x)/10]}/[(1000+x)/2],x=923元

除非相應的普通公司債券收益增加或該可調換債券的風險增加;否則該可調換債券的售價不會低於其投資價值923元。債券價格下限由圖中直線BB’表示。如果我們假定普通毆價格為每股40元,債券調換價值將為800元(40×20),由圖中直線CC'上的點X1表示,這並不是說債券市價為800元,它表示債券調換價值低於普通公司債券價格X2。進而言之,如果應該為可調換債券的選擇價值支付貼水,那麼債券價格可能會高於923元,如圖中的點X3(925元).點X3處在可調換債券的實際價格線MM'上。

如果普通股價格上升到每股50元,投資價值不會變化,除非這種股票價格上升是山企業風險減少而造成的,或者由所有市場利率下降所致。任何一種情況出現,相應的一般債券的收益將下降,而可調換債券的投資價值將會增加。但是,如果我們假定這些因素不變,股票價格差額是由其他原因所致,如未來收益很大,那麼可調換債券理論價格將上升到1000元,在圖中以點Y1表示,債券的投資價值依然為923元(Y2)。如果貼水繼續上升,債券實際價格或許為1020元(Y3)。

當普通股價格繼續上升到每股60元(其他情況不變),債券投資價值保持在923元,則調換價值將為1200元(60×20),圖中為點Z1,這是債券的理論價格。註意,債券市價可能仍含有貼水,併在乳上進行交易。但是,在超過P點後,許多可調換債券不再有貼水,因為在普通股價格超過1050元後,債券是在公司可收回的範圍之內。因而,在點P時,市場價格線MM’與可調換債券的理論價格線合併為CPC'。當普通股市價上升到每股52.50元時,債券調換價值應該等於贖回價格(Call Price)。如果普通股市價繼續上升後,債券市場價格可高於這一價格。如果普通股市價繼續上升後,債券市場價格可高於這一價格。任何高出可調換價值的貼水是待票人對更高的債券價格和更多的普通股收益的期望。

上圖表示了可調換債券的理論價格行為,以及它目前投資價值與普通股價格任何變化之間的反應和關係。但該圖不能表示可調換債券的實際價格運動,債券的投資價值在其期限內並不是一成不變的,市場利率的變化使所有類別的債券投資價值呈負相關地上升或下降。

可調換債券的調換和銷售[3]

由於可調換債券的售價往往高於其贖回價格,所以通常持有人將它調換成普通股票。可調換債券持有人既可將債券調成普通股,也可獲取贖回價格的現金,或者將債券賣給他人。許多買入可調換債券的投資者,採取賣出債券的選擇,然後將資金再投資於其他更有利的獲利機會。債券利率如處在周期頂峰,意味著債券市價將下跌,此時普通股價格處於周期低谷。保守的投資者買入可調換債券,這往往使投資者以遠低於債券面值的價格購入債券,這種債券的即期收益可能會遠遠高於相應的普通股收益。然後,投資者可以計算到期收益,即:每年利息與平均價格上升之和比面值。在公司破產過程中,可能發生的最糟情況是,債權入只收現即期利息和一小部分本金。如果該普通股在債券到期日之前漲價,債券價格行為極似上圖所示。但是如果在可調換債券購買日至到期日之間,普通股價格下跌,投資者至少能得到一個合理的收益率,這往往高於普通股收益。可調換債券的另一個有利的特征是,在普通股價格下跌,市場利率上升時,債權人的損失是有限的。債券的投資價值是該債券的價格下限,在債券到期日,投資者可以收回債券面值的金額。此外,投資者支付給經紀人的債券交易佣金一般比相同數量的普通股佣金低得多。儘管可調換債券並非完全受市場影響,具有較少約束性,投資者仍必須記住,當該普通股價格暴跌時,其蒙受損失的風險仍是很大的。因為一公司的普通股價格驟跌,通常意味著該公司財務狀況極糟,並且其收益能力也可能成問題,這種增加的風險性必然使公司不得不對其一般債券支付更高的利息率,因此,該公司的所有原債券的投資價值將下降,正如前面指出,市場利率總水平的上升也會產生同樣的影響。此外,普通股票價格下跌會抑制投資者對未來的良好期望,這反映在調換價值以上的低貼水。

例如,當一種股票價格下跌,可調換債券的名義貼水價格減少,債券價格下跌比該普通股價格下跌更快,直到其投資價值這點才停止。無論如何,除非投資者投資於風險企業,可調換債券給保守的設資者提供了一個穩定的投資收益率,通過以面值折扣購入的可調換債券的升值,可調換債券有助於投資者達到穩定的目標並能增加投入資本的價值。

可調換債券與認股權證的不同點[4]

可調換債券與認股權證具有如下不同:當認股權證被換成普通股時,公司可獲得一筆額外資金。而可調換債券則不能從其自身的轉換獲取資金,但可改善公司的資本結構使公司更易籌措到資金。另外,認股權證被調換後,其相伴隨的債券仍在市場上流通,而可調換債券如被轉換成普通股,則意味著債券收回。