麥考利久期

出自 MBA智库百科(https://wiki.mbalib.com/)

麥考利久期(Macaulay duration)

目錄 |

在1938年,麥考利就將期限效應和息票效應相結合,提出了麥考利久期,以描述債券價格的波動性[1]

久期的概念最早是麥考利 (Frederick Robertson Macaulay (1882.8.12–1970.3) )在1938年提出來的,所以又稱麥考利久期(簡記為MacD)。麥考利久期是使用加權平均數的形式計算債券的平均到期時間。它是債券在未來產生現金流的時間的加權平均,其權重是各期現值在債券價格中所占的比重。

具體的計算將每次債券現金流的現值除以債券價格得到每一期現金支付的權重,並將每一次現金流的時間同對應的權重相乘,最終合計出整個債券的久期。

“久期”又叫“持續期”,要歸功於F·R·麥考利,他在1938年提出要通過衡量債券的平均到期期限來研究債券的時間結構。當被運用於不可贖回債券時,麥考利久期就是以年數表示的可用於彌補證券初始成本的貨幣時間價值的加權平均。久期對於財務經理的主要價值在於它是衡量利率風險的直接方法,久期越長,利率風險越大。麥考利久期有如下假設:收益率曲線是平坦的;用於所有未來現金流的貼現率是固定的。

保羅·薩繆爾森、約翰·斯克斯和瑞丁敦在隨後的若幹年獨立地發現了久期這一理論範疇,特別是保羅·薩繆爾森和瑞丁敦將久期用於衡量資產/負債的利率敏感性的研究,使得久期具有了第二種含義,即:資產針對利率變化的價格變化率。

久期的第二個含義是債券投資管理中的一個極其重要的策略——“免疫策略”的理論基礎,根據該策略,當交易主體債券組合的久期與債權的持有期相等的時候,該交易主體短期內就實現了“免疫”的目標,即短期內的總財富不受利率波動的影響。

但是運用這一策略的前提則是,現有久期概念能否正確地衡量未來任何利率變動情景下債券價格的變動情況。

當利率發生變化時,迅速對債券價格變化或債券資產組合價值變化作出大致的估計。久期是固定收入資產組合管理的關鍵概念有以下幾個原因:

- 1、它是對資產組合實際平均期限的一個簡單概括統計。

- 2、風險管理:它被看做是資產組合免疫與利率風險的重要工具。

- 3、是資產組合利率敏感性的一個測度,久期相等的資產對於利率波動的敏感性一致。

在債券分析中,久期已經超越了時間的概念,投資者更多地把它用來衡量債券價格變動對利率變化的敏感度,並且經過一定的修正,以使其能精確地量化利率變動給債券價格造成的影響。修正久期越大,債券價格對收益率的變動就越敏感,收益率上升所引起的債券價格下降幅度就越大,而收益率下降所引起的債券價格上升幅度也越大。可見,同等要素條件下,修正久期小的債券比修正久期大的債券抗利率上升風險能力強,但抗利率下降風險能力較弱。

正是久期的上述特征給我們的債券投資提供了參照。當我們判斷當前的利率水平存在上升可能,就可以集中投資於短期品種、縮短債券久期;而當我們判斷當前的利率水平有可能下降,則拉長債券久期、加大長期債券的投資,這就可以幫助我們在債市的上漲中獲得更高的溢價。

需要說明的是,久期的概念不僅廣泛應用在個券上,而且廣泛應用在債券的投資組合中。一個長久期的債券和一個短久期的債券可以組合一個中等久期的債券投資組合,而增加某一類債券的投資比例又可以使該組合的久期向該類債券的久期傾斜。所以,當投資者在進行大資金運作時,準確判斷好未來的利率走勢後,然後就是確定債券投資組合的久期,在該久期確定的情況下,靈活調整各類債券的權重,基本上就能達到預期的效果。

- 較長期限的債券價格變動幅度大於較短期限的債券價格變動幅度。

- 息票額較大的債券的變動幅度小於息票額較低的債券的變動幅度。

對於各種不同期限、不同票息額的債券,能否找到一種共同具備的特征量,由該特征量就可以簡單比較出不同債券的價格變化呢?

答案是存在的,即每一種債券都存在一個叫做“久期”的特征量。“久期”是資產組合利率敏感性的一個測度,久期相等的資產對於利率波動的敏感性是一致的。

久期也稱為麥考利期限,或有效期限,或存續期間。簡單的說,它是債券的各期未來現金流到期期限的加權平均。每一期未來現金流的到期期限的權數,對應為,每一期未來現金流的現值與債券現行價格的比重。

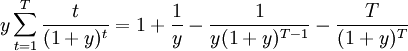

一張T年期債券,t時刻的現金支付為Ct (1≤t≤T),與債券的風險程度相適應的收益率為y。

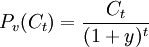

- t時刻現金流Ct的現值

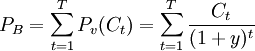

- 債券的現行價格為所有各期未來現金流的現值的加總

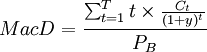

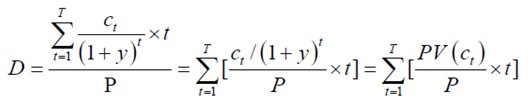

- 下麵這個公式給出了理解麥考利久期的方法。它表明時間的絕對數權重是每期收到的現金流的現值。每一貼現的現金流都代表了債券現金流現值的一部分。如果加總債券所有的貼現現金流,就得到了債券的價格。

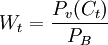

- t時刻現金流的時間t對應的相對數權重為Wt,權重總和為1。

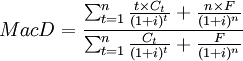

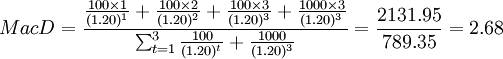

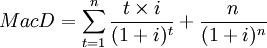

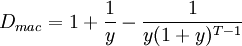

- 債券久期的具體計算:將每次債券現金流的現值除以債券價格得到每一期現金支付的權重,並將每一次現金流的時間同對應的權重相乘,最終合計出整個債券的久期。

![MacD=\frac{\sum_{t=1}^T t \times{\frac{C_t}{(1+y)^t}}}{P_B}= \sum_{t=1}^T\left[{t\times \frac{C_t/(1+y)^t} {P_B}}\right]=\sum_{t=1}^T\left[t \times \frac{P_v(C_t)}{P_B}\right]=\sum_{t=1}^T t \times W_t](/w/images/math/b/0/5/b05c1e65739a5f7931f3870f26a91b7a.png)

![MacD=\frac{\sum_{t=1}^T PV(c_t)\times t}{P_B}=\sum_{t=1}^T \left [\frac{PV(c_t)}{P_B}\times t \right]](/w/images/math/c/5/7/c571639e950136080dc37d7f7bd7e6e3.png) (公式1)

(公式1)

其中,

- MacD是麥考利久期,

- PB是債券當前的市場價格,即債券的現行價格

- PV(Ct)是債券未來第t期可現金流(利息或資本)的現值,

- T是債券的到期時間。

- t為從當前到t時刻現金流發生的持續時間。

- y為債券的風險程度相適應的收益率。假設未來所有現金流的貼現率都固定為y。

需要指出的是在債券發行時以及發行後,都可以計算馬考勒久期。計算發行時的馬考勒久期,T(到期時間)等於債券的期限;計算發行後的馬考勒久期,T(到期時間)小於債券的期限。

- 註意,從上式中求出的久期是以期數為單位的,我們還要把它除以每年付息的次數,轉化成以年為單位的久期。

例:面值為100 元,票面利率為8%的三年期債券,半年付息一次,下一次付息在半年後。如果到期收益率為10%,計算它的麥考利久期。

解:該債券的麥考利久期是5.4351個半年,也就是5.4351/2=2.7176年

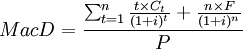

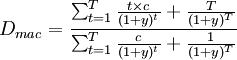

任一金融工具的久期公式一般可以表示為[1]:

(公式2)

(公式2)

其中:

實際上,公式(公式3)的分母正是該金融工具的市場價值,因此,久期公式又可表示為:

(公式3)

(公式3)

其中:P表示該金融工具的市場價值或價格。

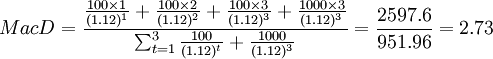

麥考利久期的計算過程舉例[1]

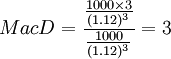

下麵試舉一例來說明久期的計算過程。假設面額為1000元的3年期變通債券,每年支付一次息票,年息票率為10%,此時市場利率為12%,則該種債券的久期為:

(年)

(年)

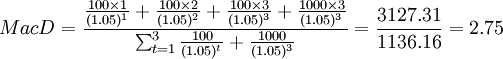

如果其他條件不變,市場利率下跌至5%,此時該種債券的久期為:

(年)

(年)

同理,如果其他條件不變,市場利率上升至20%,此時久期為:

(年)

(年)

再者,如果其他條件不變,債券息票率為0,那麼:

(年)

(年)

從上面的計算結果可以發現:

- 久期隨著市場利率的下降而上升,隨著市場利率的升而下降,這說明兩者存在反比關係。

- 在持有期間不支付利息的金融工具,其久期等於到期期限或償還期限。

- 那些分期付息的金融工具,其久期總是短於償還期限,是由於同等數量的現金流量,早兌付的比晚兌付的現值要高。

- 金融工具到期期限越長其久期也越長;

- 金融工具產生的現金流量越高,其久期越短。

麥考利久期定理:關於麥考利久期與債券的期限之間的關係存在以下6個定理:

- 定理1:只有貼現債券的麥考利久期等於它們的到期時間。

- 定理2:直接債券的麥考利久期小於或等於它們的到期時間。只有僅剩最後一期就要期滿的直接債券的麥考利久期等於它們的到期時間,並等於1。

- 定理3:統一公債的麥考利久期等於(1+1/r),其中r是計算現值採用的貼現率。

- 定理4:在到期時間相同的條件下,息票率越高,久期越短。

- 定理5:在息票率不變的條件下,到期時期越長,久期一般也越長。

- 定理6:在其他條件不變的情況下,債券的到期收益率越低,久期越長。

麥考利久期與債券價格的關係

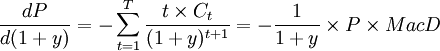

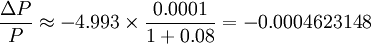

將債券價格公式看作P與1+y之間的函數,可以有

對於P和1+y的微小變化,有

這表明,債券價格的利率敏感性與久期成比例。久期的經濟意義:債券價格對利率微小變動時的敏感度。對於給定的收益率變動幅度,麥考利久期越大,債券價格的波動幅度越大:

例:設有一張6年期的公司債,票面利率為8%,而市場要求利率為8%,已知久期為4.993。若當期利率上升一個基本點,也就是從8%上升到8.01%,則此公司債券價格會如何變動

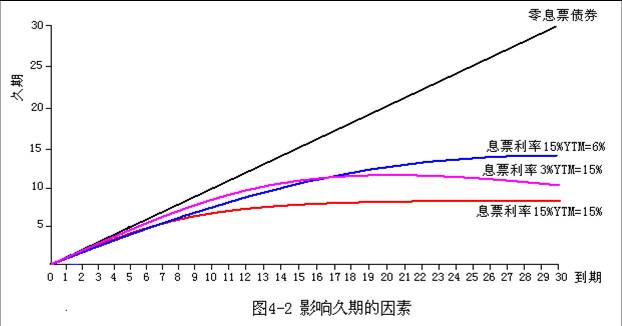

影響利率敏感性的因素包括到期期限、息票利率和到期收益率。以下法則歸納了久期與這三個因素之間的關係。

- 零息票債券的久期等於到它的到期時間。

- 當到期日相同時,債券的久期隨息票利率的降低而延長。

- 當息票利率相同時,債券的久期隨到期時間的增加而增加。但久期的增加速度慢於到期期限的增加速度。

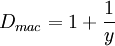

- 由於息票債券以面值出售,麥考利久期一般(公式3)可簡化為

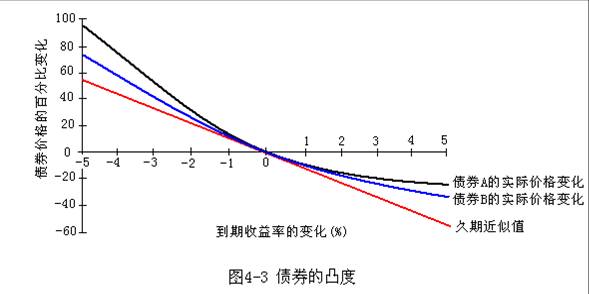

債券價格變化的百分比作為到期收益率變化的函數,其圖形是一條斜率為 − Dmod的直線。因此,當債券收益變化時,可以這條直線對新產生的價格進行估計。

然而,債券價格變化的百分比與收益變化之間的關係並不是線性的,這使得對於債券收益的較大變化,利用久期對利率敏感性的測度將產生明顯的誤差。圖4-3表明瞭這一點。債券A和債券B在初始處有相同的久期,相應的兩條曲線在這一點相切,同時也與久期法則預期的價格變化百分比的直線相切於該點。這說明,對於債券收益的微小變化,久期可以給出利率敏感性的精確測度。但隨著收益變化程度的增加,對應於債券A和債券B的兩條曲線與久期近似直線之間的“間隔”不斷擴大,表明久期法則越來越不准確。

從圖4-3還可以看到,久期近似值總是在債券實際價格的下方。也就是說,當收益率下降時,它低估債券價格的增長程度,當收益率上升時,它高估債券價格的下跌程度。

債券A和債券B在初始處有相同的久期,但它們只是對較小的收益變化的敏感程度相同。對於較大的收益變化,債券A比債券B有更大的價格增長或更小的價格下跌。這是因為債券A比債券B具有更大的凸度。

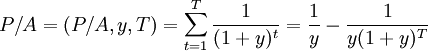

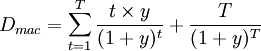

息票債券的久期

- c表示每期票面利率

- y表示每期到期收益率

- T表示距到期日的期數

- 年金現值繫數(Annuity factor)=P/A=(P/A,i,n)

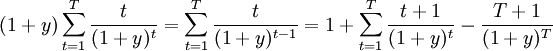

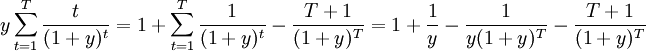

∵

∴

∴

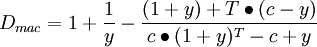

麥考利久期一般(公式2)可簡化為,

根據年金計算方法,再加以數學推導得:

- ★

當息票債券平價出售時,到期收益率與票面利率相等,可進一步簡化公式。麥考利久期一般(公式3)可簡化為

永續債券的久期

一種特殊情況,年金的麥考利久期。固定期限年金的麥考利久期公式簡化為:

永續債券的久期有限,而它的到期期限卻是無窮大。

在債券投資里,久期可以被用來衡量債券或者債券組合的利率風險,一般來說,久期和債券的到期收益率成反比,和債券的剩餘年限及票面利率成正比。對於一個普通的附息債券,如果債券的票面利率和其當前的收益率相當的話,該債券的久期就等於其剩餘年限當一個債券是貼現發行的無票面利率債券,那麼該債券的剩餘年限就是其久期。債券的久期越大,利率的變化對該債券價格的影響也越大,因此風險也越大。在降息時,久期大的債券上升幅度較大;在升息時,久期大的債券下跌的幅度也較大。因此,預期未來升息時,可選擇久期小的債券。在債券分析中久期已經超越了時間的概念,投資者更多地把它用來衡量債券價格變動對利率變化的敏感度,並且經過一定的修正,以使其能精確地量化利率變動給債券價格造成的影響。修正久期越大,債券價格對收益率的變動就越敏感,收益率上升所引起的債券價格下降幅度就越大,而收益率下降所引起的債券價格上升幅度也越大。

債券對利率變動的反應特征如下:債券價格與利率變化反向變動;在給定利率變化水平下,長期債券價格變動較大,因此債券價格變化直接與期限有關;隨著到期時間的增加,債券對於利率變化的敏感度是以一個遞減的速度增長;由相同幅度的到期收益率的絕對變化帶來的價格變化是非對稱的,具體來說,在期限給定條件下,到期收益率降低引起的價格上升,大於到期收益率上升引相同幅度起的價格下降;票息高的債券比那些票息低的債券對利率的敏感性要低。

所謂免疫,就是構建這樣的一個投資組合,在組合內部,利率變化對債券價格的影響可以互相抵消,因此組合在整體上對利率不具有敏感性。而構建這樣組合的基本方法就是通過久期的匹配,使附息債券可以精確地近似於一隻零息債券。利用久期進行免疫是一種消極的投資策略,組合管理者並不是通過利率預測去追求超額報酬,而只是通過組合的構建,在迴避利率波動風險的條件下實現既定的收益率目標。在組合品種的設計中,除了國債可以選入組合外,部分收益率較高的企業債券及金融債券也能加入投資組合,條件是控制好匹配的久期。

但是,免疫策略本身帶有一定的假設條件,比如收益率曲線的變動不是很大,到期收益率的高低與市場利率的變化之間有一個平衡點,一旦收益率確實發生了很大的變動,則投資組合不再具有免疫作用,需要進行再免疫,或是再平衡;其次,免疫嚴格限定了到期支付日,對於那些支付或終止期不能確定的投資項目而言並不是最優;再次,投資組合的免疫作用僅對於即期利率的平行移動有效,對於其他變動,需要進一步拓展應用。

進行免疫後的投資組合,雖然降低了利率波動的風險,但是組合的收益率卻會偏低。為了實現在免疫的同時也能增加投資的收益率,可以使用回購放大的辦法,來改變某一個債券的久期,然後修改免疫方程式,找到新的免疫組合比例,這樣就可以提高組合的收益率。但是,在回購放大操作的同時,投資風險也在同步放大,因此要嚴格控制放大操作的比例。

非常有幫助T_T