凱恩斯的有效需求不足理論

出自 MBA智库百科(https://wiki.mbalib.com/)

有效需求(Effective Demand),是指商品的總供給價格和總需求價格達到均衡時的社會總需求。有效需求不足,是因為貨幣購買能力不足,並由此導致了蕭條。

目錄 |

在19世紀20年代已出現有效需求的概念 。1820 年,英國經濟學家馬爾薩斯發表《政治經濟學原理》,提出由於社會有效需求不足,資本主義存在產生經濟危機的可能。1936年,凱恩斯發表《就業、利息、貨幣通論》,重提有效需求不足,並建立起比較完整的有效需求不足理論。這一原理是凱恩斯就業理論的出發點,是凱恩斯理論的核心。也被譽為西方經濟理論的“凱恩斯革命”。凱恩斯經濟學的核心是就業理論,而就業理論的邏輯起點是有效需求。

凱恩斯認為,企業雇佣一定的就業量,總要求達到一個最低的預期收益,即收回成本和取得最低利潤。這就是企業對這個就業量所生產的全部商品擬索取的價格。從全社會來看,這就是商品的總供給價格。

總就業量決定於總需求;失業是由於總需求不足造成的。由於總需求不足,商品滯銷;存貨充實,引起生產縮減;解雇工人,造成失業。當就業增加時,收入也增加。社會實際收入增加時,消費也增加。但後者增加不如前者增加那麼多,這就使兩者之間出現一個差額。總需求由消費需求與投資需求兩者組成。因此,要有足夠的需求來支持就業的增長,就必須增加真實投資來填補收入與這一收入所決定的消費需求之間的差額。換言之,在消費需求已定的情況下,除非投資增加,人為地增加社會需求,否則就業是無法增加的。

(1)資本家在經營生產時,既要考慮商品的總供給價格,又要考慮商品的總需求價格。如果總需求價格大於總供給價格,資本家就有利可圖,增雇工人,擴大生產。反之減雇工人,縮小生產。直至兩者相等,資本家預期獲得的總利潤達到最大量,生產和就業都達到均衡狀。此時的社會總需求,就稱為“有效需求”。

(2)有效需求包括消費需求和投資需求。由於邊際消費傾向的作用造成消費需求不足,也造成投資需求不足,即社會總需求的不足,必然導致社會總就業量的不足和經濟危機的產生。

凱恩斯試圖用三大心理規律解釋有效需求不足:

所謂邊際效用消費傾向遞減,是指隨著人們收入的增加,最末一個貨幣收入單位中用於消費的比例在減少。凱恩斯旨在通過消費解決生產問題,他一反傳統經濟學認為生產很重要的觀點,把消費提到了一個至高無上的地位。在他看來,一切生產之最後目的,都在於消費。他詳細考慮了影響消費的客觀因素和主觀因素。例如他所講的客觀因素包括所得的改變,資本價值的不能預料的變化;主觀動機則如建立準備金,預防不測,使以後開支逐漸增加而不致下降。從事投機或發展事業的本錢,遺留財產給後人等。在此基礎上,他的總體的結論和系統的見解是:

- ①在人們收入增加的時候,消費也隨之增加,但消費增加的比例不如收入增加的比例大。在收入減少的時候,消費也隨之減少,但也不如收入減少的那麼厲害。富人的邊際消費傾向通常低於窮人的邊際消費傾向。這是因為窮人的消費是最基本的消費,窮人之所以窮,是因為在窮人的收入中基本生活資料占了相當大的比重,而富人之所以富,在於富人早已超越了基本需求層次,基本生活資料在其收入中所占比例不大。

- ②邊際消費傾向取決於收入的性質。消費者很大程度上都著眼於長期收入前景來選擇他們的消費水平。長期前景被稱為永久性收入或生命周期收入,它指的是個人在好的或壞的年景下平均得到的收入水平。如果收入的變動是暫時的,那麼,收入增加的相當部分就會被儲藏起來。收入不穩定的個人通常具有較低的邊際消費傾向。

- ③人們對未來收入的預期對邊際消費傾向影響甚大。邊際消費傾向的降低,使得蕭條更為蕭條。

所謂資本邊際效率遞減規律是指人們預期從投資中獲得的利潤率(即預期利潤率)將因增添的資產設備成本提高和生產出來的資本數量的擴大而趨於下降。凱恩斯在用邊際消費傾向規律說明消費不足之後,接著用資本邊際效率崩潰去說明投資不足。

給人們形成深刻影響的是凱恩斯似乎更著重於消費理論和消費政策。其實不然。在凱恩斯看來所謂的消費問題,只是由於資本邊際效率崩潰,投資不足引起的,後者是因前者是果。在《通論》具有總結性的“略論商業迴圈”一章中,凱恩斯認為,發生商業周期的原因,恰恰在於資本邊際效率,以及人們對資本邊際效率遞減的預期引發了經濟周期。凱恩斯寫道,對於商業迴圈的說明,“其尤著者,當推消費傾向,靈活偏好狀態,以及資本之邊際效率。此三者之變動,在商業迴圈中各有作用。但我認為商業迴圈之所以可以稱為迴圈,尤其是在時間期限長短上之所以有規律性,主要是從資本之邊際效率的變動上產生的”。

凱恩斯詳細描述了對資本邊際效率,即資本未來收益的預期,是如何引致了經濟周期的。凱恩斯寫道:“繁榮期之特征,乃一般人對資本之未來收益作樂觀預期,故即使資本品逐漸增多,其生產成本逐漸增大,或利率上漲,俱不足阻礙投資增加。但在有組織的投資市場上,大部分購買者都茫然不知所購為何物,投機者所註意的,亦不在對資本資產之未來收益作合理的估計,而在推測市場情緒在最近未來有什麼變動,故在樂觀過度,購買過多之市場,當失望來臨時,來勢驟而奇烈。不僅如此,資本之邊際效率宣佈崩潰時,人們對未來之看法,亦隨之黯淡,不放心,於是靈活偏好大增,利率仍上漲,這一點可以使得投資量減退得非常厲害:但是事態之重心,仍在資本之邊際效率之前崩潰——尤其是以前被人非常垂青的資本品。至於靈活偏好,則除了由於業務增加或投機增加所引起的以外,須在資本之邊際效率崩潰以後才增加”。 這就是說,愈是預期資本的邊際效率崩潰,愈是不敢投資,不敢消費,從而有了對靈活偏好的偏好。

流動性偏好是指人們願意持有更多具有較高流動性的貨幣,而不願意保持其他的資本形態的心理法規。凱恩斯認為,流動性偏好是對消費不足和投資不足的反映,具體而言是由以下的動機決定的:

①交易動機,指為了日常生活的方便所產生的持有貨幣的願望;

②謹慎動機,指應付各種不測所產生的持有現金的願望;

③投機動機,指人們為了在未來某一適當的實際進行投機活動而願意持有部分貨幣的願望。這三種動機,尤其是謹慎動機,說明面對諸多不確定性時,人們通常不敢輕易使用自己的存款。

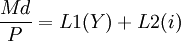

凱恩斯把與實際收入成正比的交易動機和謹慎動機歸在一起,稱為L1,L1隨實際收入的增加而增加,即L1=L1(Y)。也可以寫作L1=kY,k>0。又把與利率成負相關的投機性需求稱作L2,它隨利率的上升而減少,即L2=L2(i)。也可以寫作L2=hi,h<0。這樣就得到以下貨幣需求函數:

這裡,凱恩斯通過利率把貨幣經濟和實物經濟聯繫起來,打破了新古典學派把兩者分開的古典兩分法。認為貨幣不是中性的,貨幣市場上的均衡利率要影響投資和收入,而產品市場上的均衡收入又會影響貨幣需求和利率,這就是產品市場和貨幣市場的互相聯繫和作用。凱恩斯以他內在邏輯一致的三大心理規律,對於經濟危機作了全新的說明,併在此基礎上形成擺脫危機,走出蕭條的全新思路。

- 李義平《經濟學百年》

經典