市場情緒

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

首先,它的核心概念是情緒。情緒理論中的認知觀點強調情緒機能的認知基礎,把情緒被建構為認知的結果。美國心理學家Schachter(1962)提出的情緒三因素理論認為,情緒的產生是由環境影響、生理狀態、認知過程三種因素之間相互作用的結果,其中認知因素在情緒的產生中起關鍵作用。Schachter和另一位美國心理學家Singer於1962年設計的實驗結果表明:生理喚醒是情緒激活的必要條件,但真正的情緒體驗是由對喚醒狀態賦予的“標記”決定的。這種“標記”的賦予是一種認識過程,個體利用過去經驗和當前環境的信息對自身喚醒狀態作出合理的解釋,正是這種解釋決定著產生怎樣的情緒。所以,無論生理喚醒還是環境因素都不能單獨地決定情緒,情緒發生的關鍵取決於認知因素。

其次,市場情緒是群體的共同情緒。證券市場中的投資者,就社會科學的定義來說,並不是嚴格意義上的群體。群體動力學家Shaw(1981)[9]把群體定義為兩個或更多互動並且相互影響的人。證券投資者顯然滿足數量上的要求並且也會相互影響,但他們沒有嚴格意義上的互動。由於其龐大的規模,投資者之間的互動交流更多是在較小範圍內進行,如熟識的人之間或同一個股票論壇里的網友之間,都存在互動關係。由此,證券投資者可以作為一個類群體或一種鬆散的、非正式的群體來研究。

因此,市場情緒的內涵包含兩個層面:其一,它是投資者對證券市場中各種信息認知的結果,其形成的關鍵是認知因素;其二,它是投資者群體的共同情緒,是群體成員通過投資過程中的互動且相互影響而產生的。

基於對市場情緒內涵的分析,其形成機理可以這樣描述:對各種信息的認知,產生了投資者的個體情緒;投資者在證券市場中進行互動,個體情緒也隨之通過群體的作用,形成共同的市場情緒。所以,市場情緒是分兩個階段形成的:個體情緒的形成和群體情緒的形成。

(一)個體情緒的形成

1.情緒喚醒模型

美國心理學家Lindsay和Norman(1977)建立了一個情緒喚醒模型來解釋情緒的形成,如圖1所示。這個模型包括三個動力分析系統:第一個是對環境情景輸入的信息的知覺分析。第二個是在長期生活經驗中建立的對外部影響的內部模式,即對過去、現在和將來的期望、需要或意向的認知加工。第三個是現實情景的知覺分析與基於過去經驗的認知加工之間進行比較的系統,稱為認知比較器。認知比較器附帶著龐大的神經系統和生化系統的激活機構,並與效應器官相聯繫。當現實事件與預期、判斷相一致,事情將平穩地進行而沒有情緒產生;若知覺分析與認知加工之間產生足夠的不一致,比如未曾預期的或違背意願的事件的出現,帶來消極影響而讓人無力應付的事物產生的時候,認知比較器就會發出信息,動員一系列神經過程,釋放適當的化學物質,改變腦的神經激活狀態,使身體適應當前情景的要求,這時情緒就被喚起了。所以,人類特有的認知過程同它所附帶的龐大的生化機構形成一個反映活動的系統,該系統的工作就體現為情緒。

2.投資者個體情緒的形成

根據情緒喚醒模型,投資者首先是對證券市場中各種信息進行知覺分析。由於投資者無法獲得證券市場所有的信息,也不可能對所有的信息進行分析,而且無法處理複雜的判斷。所以,行為金融學認為人們的實際決策過程很可能採用一種啟髮式(heuristic)的認知加工方式,就是利用非常簡單的方法來簡化複雜的問題。主要的啟發方式包括:代表性法則(representativeness)、錨定與調整法則(anchoringandadjustment)、可利用性法則(availability)等。這種依據以往經驗的知覺分析方式在很多情況下是一種能幫助人們迅速抓住問題本質的有效方法,但有時也會造成嚴重的偏差。

對證券市場的知覺分析與基於過去經驗的認知加工之間進行比較的過程就會產生投資者個體情緒。當現實事件與預期、判斷相一致,事情將平穩地進行而沒有情緒產生;若知覺分析與認知加工之間產生足夠的不一致,比如未曾預期的或違背意願的事件的出現,人無力應付消極影響的事物產生的時候,投資者情緒就被喚起了。由認知偏差所產生的投資者情緒可能導致投資者行為上的一些與所謂“理性”相偏離的特性,其中包括過度自信(overconfidence)、有偏的自我歸因(self-contribution)、模糊厭惡(ambiguityaversion)、後悔厭惡(regretaversion)等等。

(二)群體情緒的形成

投資,從某種意義上來說,是一種博弈,而博弈的參與者就是市場內的所有投資者。隨著投資者之間博弈的影響在證券市場中不斷擴大,投資者的個體情緒在市場中通過群體作用而相互影響,逐漸形成了共同的市場情緒。

1.市場系統

從個體情緒演化為群體情緒的過程,是在證券市場中發生的。以行為金融學的角度,證券市場可以視為這樣一個具有輸入與輸出的經濟系統:輸入市場的有資金、投資者行為、公司行為以及外部壓力,輸出市場的包括公司融資資金、投資者收益以及投資者反應,如圖2所示。系統輸出的公司融資資金會導致新的公司行為,投資者收益可能帶來新的資金流入市場,投資者反應將會產生新的投資者行為。這樣,作為一個系統,證券市場內在的基本狀態是處於永恆的運動之中——關係不斷形成,又不斷被打破,市場內部不斷相互作用,系統內部投資者與群體的相對地位不斷發生變換。系統的整體性使其具有保持穩定狀態的傾向。證券市場的均衡狀態是一種動態均衡,並且可以在價值上獲得自我調整式的增長。每位投資者都對市場的均衡狀態具備自己的看法,然後在他們認為適宜的時機進入或離開市場。因為他們並不知道在短期內達到均衡的時點,他們不斷地買進賣出,直到有人認為股票價格已經嚴重偏離價值。然而對不同投資者而言均衡狀態的意義不同,因此,市場永遠保持一種運動的狀態。

投資者通過觀察其他投資者的行為來判斷他們的心理狀態。當每個投資者都努力保持完全理性並試圖看透市場系統內部其他人的心理時,他們之間的行為就會出現互相干擾相互影響的情況。這時,個體的內心世界通過投資行為與外在市場不斷地相互作用。由於這種相互作用及市場壓力,市場系統在運動中趨於均衡,市場情緒在這一過程中一起變化。同時,這種變化又會反過來作用於個體的投資行為。

2.感染效應

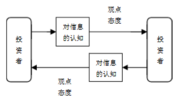

在市場系統中,情緒的群體作用主要表現為感染效應。感染效應是指群體中的個人受到他人或整個群體的影響和壓力,不由自主地產生相應的情緒反應,而且這種情緒會在群體中相互感染。在群體的情境下,個人有時候會失去對自己行為負責的感覺,忘記社會規範,控制力減弱,社會心理學家Postmes和Spears(1998)稱這種現象為去個性化(deindividuation)。這時,投資者的行為幾乎完全受情緒的支配,特別是當其他投資者具有類似的態度、信念和價值觀時,情緒的感染效應就最有可能發生。在這一過程中,情緒的相互感染是通過投資者之間交換各自對信息的認知而產生的觀點態度來進行的,而投資者情緒是包含於各自的觀點態度之中的。投資者的情緒會在其他人身上引起同樣的情緒,反過來,其他人的情緒又會去加強他的情緒,如圖3所示。投資者情緒通過投資行為的相互模仿,在群體中相互感染,並強化彼此的反應,以至形成群體共同的情緒。

3.市場情緒的形成

證券市場不可避免地存在變化,市場情緒也會隨之不斷往複變化。當市場價格不斷創下新高時,投資者由於自身對信息的認知偏差而過度重視利好信息,產生樂觀情緒,認為一切看起來都非常美好,股票價格肯定仍將繼續上漲,覺得似乎誰都不會遭受損失。在投資者群體中,即使開始有一部分人表現出對未來的擔憂,也會屈從於股票價格持續上漲帶來的心理壓力,改變自己的心態,與大多數人保持一致。這種樂觀情緒在投資者個體與群體之間不斷相互作用相互感染,最終形成共同的市場情緒。股價被樂觀情緒不斷推高,直到大家覺得股票價值被高估。這種狂熱之後隨之而來的便是市場價格的持續下降,悲觀情緒開始出現,投資者認為市場上幾乎沒有投資機會,這種下跌肯定是由於其他投資者得到了某些內幕消息而賣出股票造成的,對市場中的利空信息反應過度,即使出現了利好的信息也置之不理。同樣地,市場的壓力改變著某些投資者的判斷,使大家對未來的預期趨於一致。悲觀情緒逐漸替代前期的樂觀情緒,通過投資者之間相互感染,市場情緒又一次形成。證券市場隨即進入低迷期,直到樂觀情緒重新出現,推動市場再次進入上升通道。