交易商持倉

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

交易商持倉指持倉頭寸超過CFTC規定水平的交易商,被分為商業和非商業持倉,核心內容是非商業持倉,非商業持倉通常來自投機資金,因此又被稱為基金持倉。

交易商持倉的指標[1]

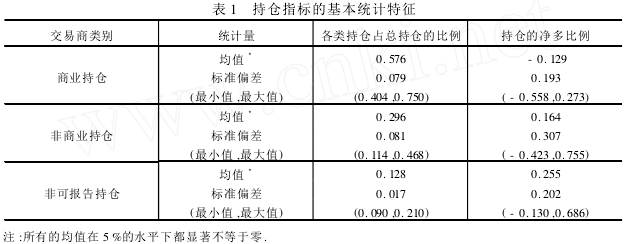

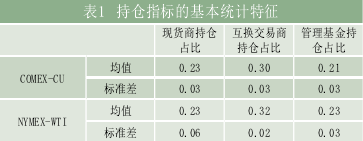

考察各類交易商持倉情況的指標主要有兩個。第一個指標是每種類型的交易商持倉占總持倉的百分比,即各類交易商持有的多頭和空頭總和除以2倍的總持倉量.例如,商業持倉比例為(CL+CS)/2(TOI)。第二個指標是各類交易商的凈多頭百分比(the percent net long,以下簡稱PNL),等於各類交易商的多頭持倉減空頭持倉除以該類交易商的總持倉.例如,商業持倉的PNL為(CL-CS)/(CL+CS)。Sanders等(2004)曾選用該指標作為交易商持倉指標考察能源市場上交易商持倉與價格波動的關係。我們在本文的研究中沿用這一指標來衡量交易商持倉情況。表1給出了兩個指標的基本統計特征.觀察各類持倉占總持倉的比例可以看出,商業交易商是銅期貨市場上的最大持倉者,其持倉占總持倉的比例達到57.6%.其次是非商業(基金)持倉,其在銅期貨市場上的持倉比例占到總持倉的29.6%.持倉量最少的是非報告持倉,僅占12.8%。在凈持倉方面,數據顯示基金和非報告持倉者主要持有凈多頭寸。與之相反,商業持倉主要持有凈空頭寸.這說明在期銅市場上,套期保值者進行的主要是賣期保值,通常處於凈空狀態.而由於市場總持倉需要保持平衡Li2J,在商業套保商處於凈空狀態的同時,非商業投機持倉就處於凈多頭部位.從PNL指標來看,幾類交易商的PNL均表現出較大的波動性,尤其是非商業持倉(基金),其凈多百分比的標準差達到30.7%,PNL的波動範圍從-42.3%(空頭)至75.5%(多頭).顯然,儘管非商業(基金)持倉不是市場上最大的持倉,但是其持倉波動最為頻繁。

Ganger因果關係檢驗要求序列是平穩的時間序列,所以在這之前我們先採用Augmented Dickey Fuller(ADF)單位根檢驗法,檢驗收益率Rt和PNL序列的平穩性,檢驗結果見表2.

可以看出,收益率、商業PNL和非商業PNL的ADF檢驗的統計量均明顯小於5%的臨界值,並且收益率和非商業PNL還通過了顯著水平1%的檢驗。由於以上三組序列都在5%的顯著性水平下拒絕存在單位根的原假設,故三組序列都是平穩的時間序列。但非報告PNL沒有通過10%顯著水平的ADF檢驗,說明其即使在10%的水平下也是非平穩的。

交易商持倉的結構分析[2]

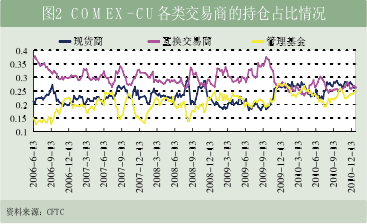

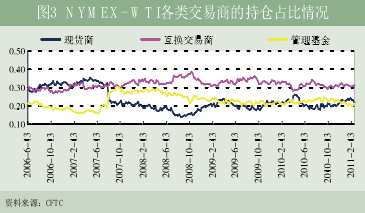

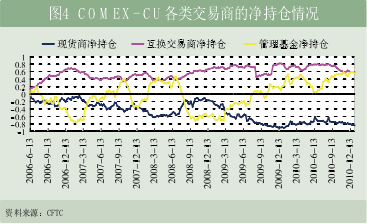

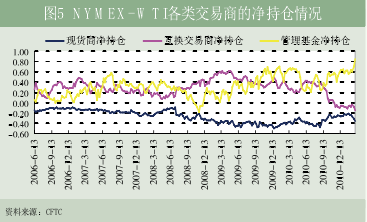

圖2、圖3顯示了不同類型交易商的持倉占比情況,圖4、圖5為不同類型交易商的凈持倉情況。觀察圖2、圖5可以發現以下幾個特點:

- 1.互換交易商持倉拔得頭籌

互換交易的飛速發展以及互換交易商享有的投機持倉限制豁免權利,使其在期銅和原油的持倉中占據了相當大的比重。圖2和圖3顯示,對COMEX-CU和XYMEX-WTI而言,互換交易商的持倉占比最高,分別為25%-35%和30%-40%;對COMEX-CU而言,現貨商的持倉占比次之,為20%-30%,管理基金的持倉比例最低,為15%-25%。而對XYMEX-WTI而言,位居第二的是管理基金,持倉占比達20%-30%,其次是現貨商,為15%-25%。

- 2.套期保值持倉保持一定的比例

期貨市場發展的歷史表明,一定比例的套期保值持倉是期貨市場價格發現、風險規避功能發揮的根基。在COMEX-CU和XYMEX-WTI的交易商持倉結構中,現貨交易商的套期保值持倉大約占總持倉的20%左右(見表1)。考慮到互換交易商需要參與期貨市場對沖風險,舊版COT報告將互換交易商持倉歸為商業持倉,若按舊版的持倉數據進行統計,平均而言,COMEX-CU和XYMEX-WT工的商業持倉分別占到53%和55%。互換交易商的交易對手既有具備實體企業背景的現貨商,又有對沖基金、養老基金等大型投資機構,因而互換交易商通常兼具商業持倉和非商業持倉的雙重屬性。綜上所述,具有現貨背景的套期保值持倉大約占COMEX-CU和XYMEX-WT漪倉的20%-50%。

- 3.現貨交易商以賣出套保為主,互換交易商以買入套保為主。

對COMEX-CU和XYMEX-WTI而言,現貨商主要為凈空頭寸,表明現貨商主要以賣出套期保值為主;互換交易商主要為凈多頭寸,是主要的流動性提供者;對COMEX-CU而言,管理基金為凈多頭寸和凈空頭寸的概率相當,而XYMEX-WTI的管理基金則主要以凈空頭為主。由於商品期貨和股票、債券等資產的負相關性或弱相關性以及商品期貨具有的抗通脹作用,使得投資者在配置資產組合時,往往會根據自身的風險承受能力,將商品期貨或商品指數基金納入投資組合,並根據組合中各類資產的風險收益狀況,動態調整商品期貨的持倉情況。基金風格不同,資產配置方式也不相同,不同的基金風格導致COMEX-CU和XYMEX-WTI管理基金凈持倉結構的差異。