交易商持仓

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

交易商持仓指持仓头寸超过CFTC规定水平的交易商,被分为商业和非商业持仓,核心内容是非商业持仓,非商业持仓通常来自投机资金,因此又被称为基金持仓。

交易商持仓的指标[1]

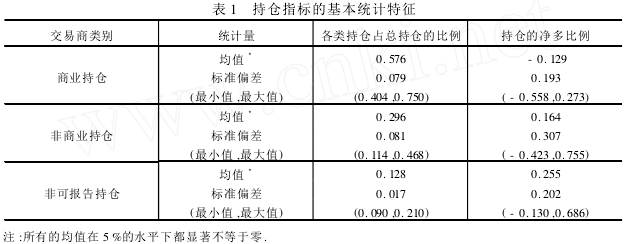

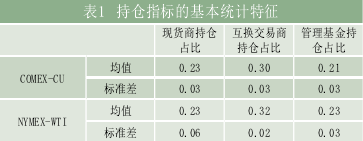

考察各类交易商持仓情况的指标主要有两个。第一个指标是每种类型的交易商持仓占总持仓的百分比,即各类交易商持有的多头和空头总和除以2倍的总持仓量.例如,商业持仓比例为(CL+CS)/2(TOI)。第二个指标是各类交易商的净多头百分比(the percent net long,以下简称PNL),等于各类交易商的多头持仓减空头持仓除以该类交易商的总持仓.例如,商业持仓的PNL为(CL-CS)/(CL+CS)。Sanders等(2004)曾选用该指标作为交易商持仓指标考察能源市场上交易商持仓与价格波动的关系。我们在本文的研究中沿用这一指标来衡量交易商持仓情况。表1给出了两个指标的基本统计特征.观察各类持仓占总持仓的比例可以看出,商业交易商是铜期货市场上的最大持仓者,其持仓占总持仓的比例达到57.6%.其次是非商业(基金)持仓,其在铜期货市场上的持仓比例占到总持仓的29.6%.持仓量最少的是非报告持仓,仅占12.8%。在净持仓方面,数据显示基金和非报告持仓者主要持有净多头寸。与之相反,商业持仓主要持有净空头寸.这说明在期铜市场上,套期保值者进行的主要是卖期保值,通常处于净空状态.而由于市场总持仓需要保持平衡Li2J,在商业套保商处于净空状态的同时,非商业投机持仓就处于净多头部位.从PNL指标来看,几类交易商的PNL均表现出较大的波动性,尤其是非商业持仓(基金),其净多百分比的标准差达到30.7%,PNL的波动范围从-42.3%(空头)至75.5%(多头).显然,尽管非商业(基金)持仓不是市场上最大的持仓,但是其持仓波动最为频繁。

Ganger因果关系检验要求序列是平稳的时间序列,所以在这之前我们先采用Augmented Dickey Fuller(ADF)单位根检验法,检验收益率Rt和PNL序列的平稳性,检验结果见表2.

可以看出,收益率、商业PNL和非商业PNL的ADF检验的统计量均明显小于5%的临界值,并且收益率和非商业PNL还通过了显著水平1%的检验。由于以上三组序列都在5%的显著性水平下拒绝存在单位根的原假设,故三组序列都是平稳的时间序列。但非报告PNL没有通过10%显著水平的ADF检验,说明其即使在10%的水平下也是非平稳的。

交易商持仓的结构分析[2]

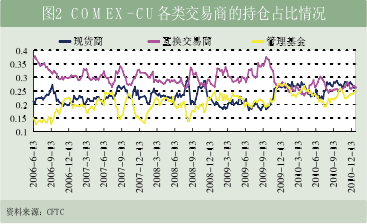

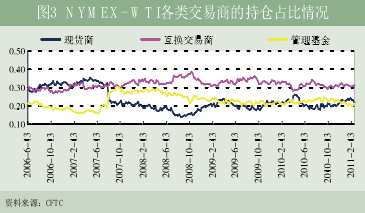

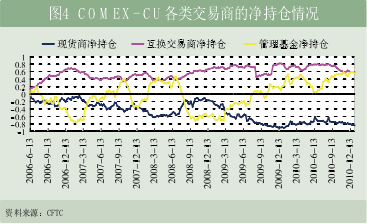

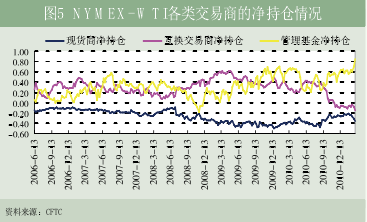

图2、图3显示了不同类型交易商的持仓占比情况,图4、图5为不同类型交易商的净持仓情况。观察图2、图5可以发现以下几个特点:

- 1.互换交易商持仓拔得头筹

互换交易的飞速发展以及互换交易商享有的投机持仓限制豁免权利,使其在期铜和原油的持仓中占据了相当大的比重。图2和图3显示,对COMEX-CU和XYMEX-WTI而言,互换交易商的持仓占比最高,分别为25%-35%和30%-40%;对COMEX-CU而言,现货商的持仓占比次之,为20%-30%,管理基金的持仓比例最低,为15%-25%。而对XYMEX-WTI而言,位居第二的是管理基金,持仓占比达20%-30%,其次是现货商,为15%-25%。

- 2.套期保值持仓保持一定的比例

期货市场发展的历史表明,一定比例的套期保值持仓是期货市场价格发现、风险规避功能发挥的根基。在COMEX-CU和XYMEX-WTI的交易商持仓结构中,现货交易商的套期保值持仓大约占总持仓的20%左右(见表1)。考虑到互换交易商需要参与期货市场对冲风险,旧版COT报告将互换交易商持仓归为商业持仓,若按旧版的持仓数据进行统计,平均而言,COMEX-CU和XYMEX-WT工的商业持仓分别占到53%和55%。互换交易商的交易对手既有具备实体企业背景的现货商,又有对冲基金、养老基金等大型投资机构,因而互换交易商通常兼具商业持仓和非商业持仓的双重属性。综上所述,具有现货背景的套期保值持仓大约占COMEX-CU和XYMEX-WT漪仓的20%-50%。

- 3.现货交易商以卖出套保为主,互换交易商以买入套保为主。

对COMEX-CU和XYMEX-WTI而言,现货商主要为净空头寸,表明现货商主要以卖出套期保值为主;互换交易商主要为净多头寸,是主要的流动性提供者;对COMEX-CU而言,管理基金为净多头寸和净空头寸的概率相当,而XYMEX-WTI的管理基金则主要以净空头为主。由于商品期货和股票、债券等资产的负相关性或弱相关性以及商品期货具有的抗通胀作用,使得投资者在配置资产组合时,往往会根据自身的风险承受能力,将商品期货或商品指数基金纳入投资组合,并根据组合中各类资产的风险收益状况,动态调整商品期货的持仓情况。基金风格不同,资产配置方式也不相同,不同的基金风格导致COMEX-CU和XYMEX-WTI管理基金净持仓结构的差异。