特征價格法

出自 MBA智库百科(https://wiki.mbalib.com/)

特征價格法(Hedonic Price Method)

目錄 |

特征價格法,又稱Hedonic模型法和效用估價法,認為房地產由眾多不同的特征組成,而房地產價格是由所有特征帶給人們的效用決定的。由於各特征的數量及組合方式不同,使得房地產的價格產生差異。因此,如能將房地產的價格影響因素分解,求出各影響因素所隱含的價格,在控制地產的特征(或品質)數量固定不變時,就能將房地產價格變動的品質因素拆離,以反映純粹價格的變化。

特征價格法的基本思路是:將房地產商品的價格分解,以顯現出其各項特征的隱含價格,在保持房地產的特征不變的情況下,將房地產價格變動中的特征因素分解,從價格的總變動中逐項剔除特征變動的影響,剩下的便是純粹由供求關係引起的價格變動。

特征價格法:該理論認為,一種多樣性商品具有多方面的不同特征或品質(如房地產商品的面積、樓層、朝向和是否有保全服務等特征),商品價格則是所有這些特征的綜合反映和表現。當商品某一方面的特征改變時,商品的價格也會隨之改變。

當商品的某一方面的特征改變時,其價格也會隨之發生改變。對函數的各個特征變數分別求偏導數,就取得各特征的變動對商品價格的影響幅度,並假定這種影響的關係在一定的時間內固定不變。這樣,在缺乏同質商品的情況下,可以用非同質的房地產在基期與報告期之間進行比較,從價格的總變動中逐項剔除特征變動的影響,最後剩下的便是純粹由供求關係引起的價格變動了,這樣計算的價格指數便是基於特征價格法的房地產價格指數。

根據這一理論,房地產價格與各特征因素之間的關係可以表示為:

式中:

V:房價;

Xi:房屋的品質(特征)因素;

Bi:各房屋的品質與房價關係的繫數;

Tj:房屋在j期售出的啞元變數,即在j期出售,則Tj = 1,否則,Tj = 0;

rj:在j期售出的房屋的價格變動繫數;

e:隨機誤差變數。

通過回歸分析,可以得出各期的r值,並編製出房地產價格指數。

特征價格模型的優點是:容易取樣,可以得到大量價格資料;模型的經濟意義比較直觀;計算相對簡單。但同時,運用特征價格法編製價格指數也存在多重共線性問題和因房地產的個別性而掩蓋市場供求關係對房地產價格的影響等問題。

特征價格法的主要形式[1]

- 1.時間啞元法

其基本思路是,利用基期和多個報告期的樣本建立統一的特征價格模型,併在模型中以時間啞元變數標識樣本所屬的報告期,即:

(1)

(1)

其中,c為常數項,  分別為N個住房特征,

分別為N個住房特征, 分別為這些特征對應的特征價格(為隨機誤差項),Dt為時間啞元變數(在第t期等於1,其他期等於0),αt為時間啞元變數繫數。可以證明,時間啞元變數的繫數等價於報告期與基期樣本價格幾何平均值的比值,並利用特征

分別為這些特征對應的特征價格(為隨機誤差項),Dt為時間啞元變數(在第t期等於1,其他期等於0),αt為時間啞元變數繫數。可以證明,時間啞元變數的繫數等價於報告期與基期樣本價格幾何平均值的比值,並利用特征 進行質量調整。因此,可以直接根據時間啞元變數繫數的估計值進行指數編製。

進行質量調整。因此,可以直接根據時間啞元變數繫數的估計值進行指數編製。

- 2.特征價格指數法

其基本思路是,各個報告期分別建立特征價格模型,以計算各住房特征在各報告期內的特征價格值,再選定一定的“標準單元”(即固定各住房特征在各報告期內的取值)。將計算得到的特征價格值和設定的標準單元值分別代入(2)後,即可得到“標準單元”在各報告期的同質價格,並以此為基礎進行指數編製。

(2)

(2)

- 3.模擬價格法

模擬價格法是基於特征價格模型對樣本匹配法的改進。樣本匹配法是普通商品價格統計中的一種常用方法,其基本思路是嚴格控制考察樣本在各報告期內一致,以滿足同質可比的要求。但由於住房具有高度異質性特點,同一住房單元幾乎不可能在各報告期內均發生交易,而各期交易的住房單元在質量上又存在不可忽略的差異,因此傳統的樣本匹配法不能簡單套用到住房價格指數編製過程中。

模擬價格法對樣本匹配法的改進思路是,計算第t期指數時,首先利用第t-1期的特征價格模型,推測第t期交易的住房單元(相當於第t期的“新增單元”)在第t-1期的價格,再利用第t期的特征價格模型,推測第t-1期交易的住房單元(相當於第t期的“退出單元”)在第t期的價格,從而實現第t-1期和第t期內住房單元的完全匹配,進而引入傳統的樣本匹配法進行指數計算。

- 4.價格調整法

價格調整法同樣是利用特征價格模型對樣本匹配法進行的一種改進。其基本思路是,確定某一虛擬的“標準住房單元”作為匹配樣本,在各報告期內,均利用當期的特征價格模型,將所有交易的住房單元的價格調整到統一的“標準住房單元”的基礎上,再利用樣本匹配法進行指數編製。

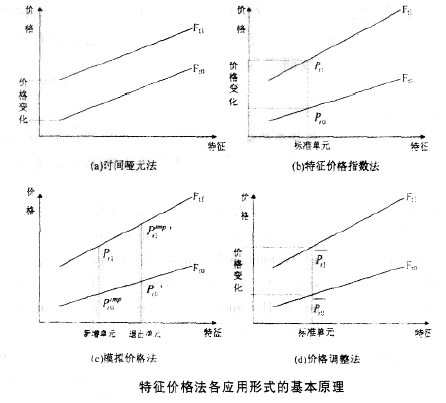

綜合上述分析,各種方法儘管都在不同程度上利用了特征價格模型,但其思路存在較大差異。其中,前兩種方法直接利用特征價格模型中的繫數估計值進行指數編製,可以被稱為直接特征價格法;後兩種方法則是利用特征價格模型對樣本匹配法的改進,可以被稱為間接特征價格法。各種應用形式的基本思路還可以通過圖1進行更直觀的說明和比較。為圖示的直觀起見,假設僅存在一種影響住房價格的特征,在第0期和第1期,該特征與住房價格之間的關係曲線分別為Ft0和Ft1。如圖(a)所示,時間啞元法假設各報告期內特征價格不變,即Ft0和Ft1平行,則Ft0和Ft1之間的距離(對應於式(1)中時間啞元繫數)就代表了兩期之間的純價格變化。其他三種方法則都允許不同報告期中特征價格發生變化。其中,如圖(b)所示,特征價格指數法確定了一套標準單元,並計算其在各報告期內的價格,以價格差代表兩期之間的純價格變化;虛擬價格法則利用各報告期的特征價格模型,虛擬新增單元在前一期的價格( )或退出單元在新一期的價格(

)或退出單元在新一期的價格( ),以此實現所有樣本的匹配,如圖(c)所示;圖(d)反映的價格調整法的基本思路與圖(b)相似,區別在於標準單元的價格並非通過特征價格模型直接計算得到,而是將各交易樣本分別調整至該標準單元後計算得到的平均值。

),以此實現所有樣本的匹配,如圖(c)所示;圖(d)反映的價格調整法的基本思路與圖(b)相似,區別在於標準單元的價格並非通過特征價格模型直接計算得到,而是將各交易樣本分別調整至該標準單元後計算得到的平均值。

特征價格法具體形式的選擇[1]

由於基本思路的差異,不同形式的特征價格法各有其利弊和適用範圍,這也使得具體形式的選擇成為特征價格法應用中的首要問題。

首先是直接特征價格法和間接特征價格法的選擇。在住房價格指數編製中,間接特征價格法需要對各住房單元逐一進行模擬或調整,因此相比之下間接特征價格法的計算量明顯超過直接特征價格法,但結果的準確程度反而可能更低,從效果上看並非理想選擇。因此,直接特征價格法目前占據了主流地位,而間接特征價格法的應用則主要限於對正在使用的非同質方法進行改進,例如德國統計部門正在進行的基於價格模擬法的住房價格指數編製研究等。

就直接特征價格法而言,時間啞元法和特征價格指數法也各有其顯著特點。時間啞元法在特征價格法的各種形式中計算最為簡便,且通過多期樣本的疊加,能夠有效的避免樣本代表性誤差,其指數結果具有較好的穩健性。但如前所述,時間啞元法的前提假設是各住房特征的特征價格在各報告期內保持不變,當考察期延長,或當市場處於劇烈變化過程中時,這一假設很有可能無法成立,並將因此造成誤差;其次,時間啞元法在進行指數更新時存在一定的困難,引入新的報告期時,估計得到的特征價格模型將發生改變,並使歷史指數值也發生變化。特征價格指數法則可以有效的改善時間啞元法的這兩方面不足,但該方法的穩健性較差,各報告期中的特征價格估計值容易由於交易結構波動、樣本容量不足或數據質量的微小誤差而出現較大幅度的變化,並因而造成指數序列的震蕩。由此可見,這兩種方法不存在絕對的優劣之分,而適用於不同的市場情況。

另一種可行的思路是將時間啞元法和特征價格指數法相結合,取長補短。目前較為常見的是鏈式指數法,這種方法仍以式(1)為基本形式,但在計算第t期價格指數時,僅引入第t期和第t-1期的樣本,再通過時間啞元變數繫數計算第t期價格指數相對於第t-1期的變化程度(即環比值),最後利用第t-1期價格指數和該環比值推算第t期價格指數。鏈式指數法同樣有效的避免了時間啞元法存在的兩方面缺陷,同時與特征價格指數法相比,它通過兩期樣本的疊加,在一定程度上提高了結果的穩健性。在此基礎上,對其進行了進一步發展,提出了擴展的鏈式指數法,在結果的穩健性程度等方面又有所提高。

特征價格法的應用建議[1]

特征價格法的各種形式各有其優缺點和適用範圍,因而可能在不同條件下應用於我國住房價格指數的編製。目前簡單加權平均法和樣本匹配法仍是我國住房價格指數編製中採用的主要方法,但這些非同質方法和近似同質方法的局限性已經日益顯現出來,許多指數編製機構都在著手對此類指數進行升級。這種情況下,間接特征價格法—— 尤其是其中的價格調整法可以成為一種理想選擇,即以特征價格模型取代人為設定的調整繫數或調整公式,對不同住房單元在區位、樓層等主要特征上存在的差異進行修正,再延用簡單加權平均法或樣本匹配法進行指數計算。這種方法可以在保持目前編製方法主體不變的基礎上,以較小的成本實現指數結果同質化程度的明顯提高。

但對於剛剛開始編製的住房價格指數而言,則沒有必要採用間接特征價格法,而可以直接引入計算更為簡便、結果精度更高的直接特征價格法。在時間啞元法和特征價格指數法的選擇中,從目前我國的實際情況看,住房市場處於快速發展的過程中,各種住房的特征價格一直在發生變化,因此傳統的時間啞元法並非理想選擇。但與此同時,各報告期內交易的住房單元的波動同樣十分明顯,這又制約了特征價格指數法的應用,特別是當城市的市場規模較小,或者報告期較短(例如指數逐月更新)時,指數結果的震蕩將非常明顯,足以掩蓋真正有價值的價格信號。在這種情況下,綜合兩者優點的鏈式指數法和擴展鏈式指數法更有可能得到有效的應用,應當成為後續研究和應用的主要方向。

不錯!