熊市看漲期權套利

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

熊市看漲期權套利是出售1手看漲期權。與此同時,買入1手第二個看漲期權。第二個看漲期權的標的物和到期日同第一個期貨相同。但是敲定價要比第一個期權高。

熊市看漲期權套利的最大收益——賣出期權時收取的期權費與買進期權時付出的期權費之差。

熊市看漲期權套利的最大風險——買進看漲期權的執行價格與賣出看漲期權的執行價格之差再減最大收益。

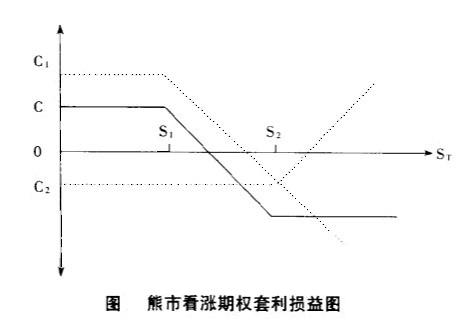

在圖1中,仍是橫軸表示執行價格,豎軸表示損益,兩條虛線分別表示兩個單個期權頭寸的損益狀態,整個熊市套利策略的損益為兩個虛線表示的損益之和,它在圖中被用實線表示。與牛市套利不同的是,如果忽略保證金要求的話,利用看漲期權構造的熊市套利可以獲得一個初始的現金流入C,原因是因為出售的看漲期權的價格高於購買的看漲期權的價格。

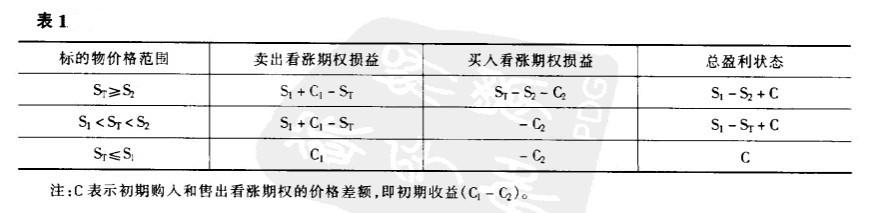

我們把S1定為出售的看漲期權的執行價格,S2定為購人的看漲期權的執行價格,幻為期權到期日標的物價格。熊市套利處於不同情況下的盈虧狀態可以通過該圖顯示出來。如果標的物價格高於S2,收益為C-(S2-S1)。如果標的物價格低於S1,損益為C。如果標的物價格在S2和S1之間,損益為C-(Sr-S1)

根據以上看漲期權的熊市套利策略,我們可以總結出表1中的公式。

應用案例:

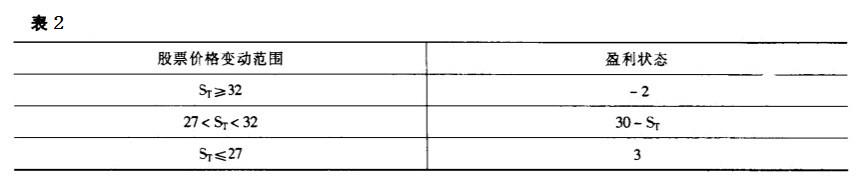

當一個投資者以l元價格購買一個執行價格為32元的看漲期權,同時以4元價格出售出一個執行價格為27元的看漲期權寸,該熊市套利策略的初始收人為4-1=3元,如果市場中到期日股票價格高於32元,則這一熊市套利策略的收益為-5+3=-2元;如果市場中到期日股票價格低於27元,則這一策略的收益為0+3=3元;如果市場中到期日股票價格在27元和32元之間,收益為3元減去股票價格與27元的差額。熊市看漲期權套利的盈虧狀態如表2所示。

熊市看漲期權定義能更詳細些麽。 如果加上實例 那就更好了