梯形期限策略

出自 MBA智库百科(https://wiki.mbalib.com/)

梯形期限策略(The Laddered Maturity Strategy)

目錄 |

在利率波動的環境下,銀行投資的證券的價格會隨利率波動而變化。這對銀行證券投資的技術要求很高。由於對利率波動的預測能力和保值技術能力的差異,不同銀行可採取相對穩健或相對進取的投資策略。梯形期限策略(The Laddered Maturity Strategy)是相對穩健的方法,它也稱為期限間隔方法(Spaced-Maturity Approach)。

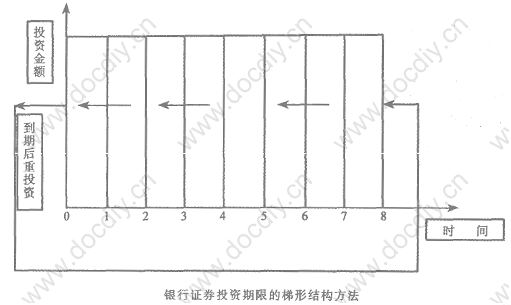

根據銀行資產組合中分佈在證券上的資金量,把它們均勻地投資在不同期限的同質證券上,在由到期證券提供流動性的同時,可由占比重較高的長期證券帶來較高收益率。由於該方法中的投資組合很像階梯形狀,故得此名。見下圖。

梯形期限策略的優缺點 [1]

梯形投資法的優點

(1)對於投資者來講,它簡便易行,易於掌握。

(2)投資者不必對市場利率進行預測,也無須因為市場利率的變化而調整對策,省卻了許多麻煩和由於失誤造成的損失。

(3)可以使投資者獲得各種債券的平均收益水平,因為債券價格的上升和下降往往能夠相互抵消。

(4)每年只進行一次交易,因而交易成本比較低,也降低了管理成本。

(5)投資者能夠在每年中得到本金和利息,可應付一定的短期資金的需求,不至於急著賣出尚未到期的債券,從而保證收到預定的收益。

梯形投資法的缺陷

(1)當有利的投資機會出現時不便及時把握,需要調整大量不同期限特別是長期的債券品種。

(2)不能滿足較高的流動性需求。因為短期債券在投資組合中只占較小的比重。一旦出現較高流動性需求,這些短期債券往往不能滿足其需要。當投資者又沒有其他資金來源時,將不得不出售長期債券。由於長期債券流動性較差,要迅速變現必須大幅度降低價格,這會遭受損失。

由於存在上述缺陷,一些投資者在運用這種方法時往往採取靈活的態度。例如,當市場上短期利率上升,短期債券價格下跌時,投資者所收回的資金就不必投資到長期債券上,而應繼續投資短期債券。當短期價格上漲,應利用有利時機繼續購買長期債券。這樣,從總體上看,投資者持有的債券期限結構仍然是梯形的,既保持了這種方法的特色,又能夠使投資者增強債券投資的收益性和安全性。另外,投資者為保持較高的流動性,亦可把短期債券比重加大,以應付臨時變現的需要。

- ↑ 梅世雲,債券贏家:個人如何投資債券.中國金融出版社,2009.01