利潤乘數

出自 MBA智库百科(https://wiki.mbalib.com/)

利潤乘數(Profit Multiple)

目錄 |

什麼是利潤乘數[1]

利潤乘數指利潤對銷售額的倍數(乘數)關係。通常可用它計量企業的價值。利潤對銷售額的比率越高,說明企業的價值越大。它是一個被廣泛使用的企業價值計量標準。

利潤乘數的計算公式[2]

利潤乘數是利潤變化目分比和影響因素變化百分比之間的比值。其計算公式為:

|

利潤乘數= | 利潤變化% | |

| 影響因素變化% |

利潤乘數分析[3]

也許最常用的資產評估分析形式都採用價格與利潤乘數(P/E)。例如,當客戶的P/E乘數低於(或高於)某個正常貿易範圍時(這是市場價格錯位的表現形式),經紀人公司的財務總監們常常建議他們購買(或出售)債券。這種特別的資產評估方式不僅適用於債券行業中的小規模股票組而且還被建議用於“控制市場”或大規模股票組市場(我們之所以將控制市場與小規模股票組市場加以區分是因為獲得對一個實體的大部分控制權的成本幾乎總是需要支付高於目前市場價值的貼水)。

利潤價值評估乘數的計算可基於各種不同的利潤基數,通常包括稅後利潤(P/E),未扣除利息與稅收利潤(P/EBIT)以及未扣除利息,稅收,折舊與攤銷費用的利潤(P/EBITDA)。不論使用何種乘數,“利潤”都應被定義為一個公司的永久利潤,即其連續運營利潤,不包括那些一次性項目,如終止的運營,特別項目以及一次性註銷與收費。使用特定的乘數往往是出於行業的慣例。然而,當分析人員採用利潤乘數與已貼現現金流量.進行資產評估分析時,P/EBITDA乘數似乎較為適用,因為它更接近於公司的運營現金流量(CFFO)。

利潤乘數的計算還可基於各種不同的時間段。例如,拖曳乘數(trailing multiple)是指每股最近的收盤價格除以最近的會計周期末(劇一個季度或財政年)公佈的每股歷史利潤,(EPS)。而預測乘數(forward multiple)是指每股當前收盤價格除以預測的每股利潤(EPS)。由於採用利潤乘數資產評估方法的主要原因之一是為了避免建立目標公司莛營模壟這一耗時的過程,預QdEPS數值所需要的數據可從下列數據服務機構獲得,如“薩克司投資研究”,“制度經紀人估測系統”以及“首次繳付/湯姆遜財務”。預測乘數有時被調高或調低以反映市場行情的變化或反映某些可能會影響公司股價關於公司未來業績正面或負面信息(如新產品導人所產生的額外利潤增長率)。

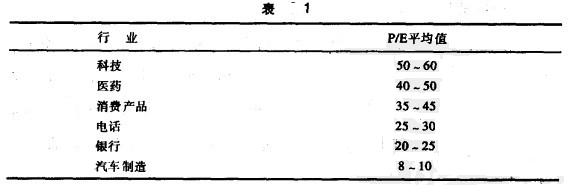

除了選擇特定的利潤乘數,我們應該註意到這些乘數只是衡量那些與行業高度相關的價值的相對尺度。例如,在1999年3月1日,標準普爾500個P/E乘數平均值為33,但是,根據忠實投資有限公司的統計,同期的行業P/E均值如下(見表1):

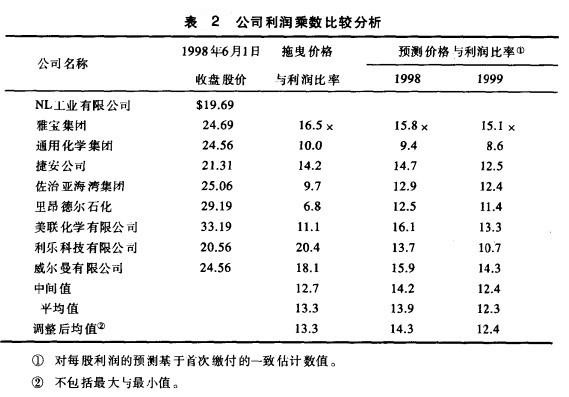

一旦選定適合的乘數(參數與期限),官便可被用於計算目標公司未來的價格目標(或價值)。例如,在採用利潤乘數構架時,首先根據生產線以及風險特征確定一組與目標公司可進行比較的公司,然後計算每個比較公司的P/E比率。接著,計算該組公司P/E比率的平均值,再將此均值乘以目標公司每股利潤數值得到目標公司股價的估計值。為作具體闡明,表2列出了可比公司的利潤乘數數據。表中的9個公司屬於化學以及專業化學行業,大部分來自美國並且就規模與主要業務而言具有“可比性”。

舉例來說,如果資產評估的目的是為了確定NL上業有限公司股票的合理價格,資產評估分析人員通常計算調整後的行業乎均乘數,即排除了那些可能扭曲分析的過高與過低的外圍價格。然後,將調整後的行業平均乘數乘以目標公司預測利潤的估計值以獲得NL公司的價格目標,過程如下(見表3):

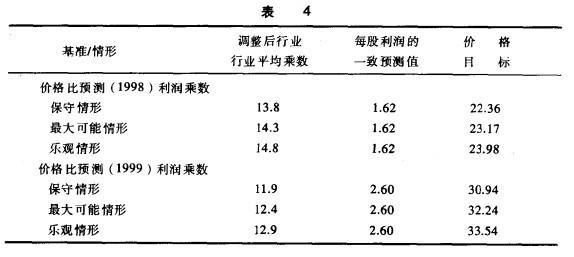

如果假定市場是有效率的且股票價格反映了一個公司的未來利潤,NL公司股票目標價掐的適當範圍為23.17—32.24美元。由於選定的乘數對於推算股票價格十分重要,分析人員通常制定敏感度表格來評估選定乘數的微小變化對資產評估的影響。例如,以下敏感度數據(見表4):

敏感度數據表明,如果調整後的行業平均乘數被高估(或低估)0.5,NL公司基於1998年預測利潤的每股價格錯位0.81美元而基於1999年預測利潤的股價錯位1.30美元。若將這些每股價格數值乘以目標公司已發行股票數量的實際數值,我們便可據此估計潛在收購總成本的價格錯位幅度。在本例中,此幅度與高於(或低於)“最大可能”情形中價格目標約四個百分點。

採用利潤乘數進行資產評估的主要局限在於,它假定目標公司的利潤風險不隨時間變化,且這些利潤是無窮無盡的,但這些假定幾乎一定是不正確的。第二個局限性在於,公佈的會計利潤可能不是(而且常常是這樣)一個公司長期可持續運營現金流量的合適的替代值:運營現金流量可能多於或少於一個公司公佈的利潤。再次,只有當一組具有高可比性的公司存在時,這種方式才能最大限度地發揮效用。當這組公司的可比性下降時,該方式的效率也隨之下降。最後,由於大多數兼併與收購都使股東收益受損,一些分析人員擔心,任何形式的可比公司資產評估分析(交易比較分析,或者利潤乘數比較分析)都可能促成或延續這種不良的現象。換句話說,如果整個行業發生了價格錯位現象,那麼處在其下的目標公司的也會被錯誤定價。

採用利潤乘數分析方式的優勢在於它使用方便、快捷。但是當牽涉到數百萬的投資時,方便與快捷不總是等同於公司價值的精確評估。因此,當收購者在策劃一場大宗的收購時,利用已貼現現金流量分析提供的完善的公司運營模型進行更為徹底的資產評估分析才是有保證的。

利潤乘數模式[4]

利潤乘數模式能夠實行的前提,必須是先投入巨資塑造出一個強有力的品牌,而這個品牌就會成為贏利的機器,可以被授權賦予一系列其他的產品上。當然,被授權的一方要交納高額的費用。這有點像零售行業的特許加盟,交納了一定的加盟費,才會被授權使用某個品牌。不過,任何事情在有暴利的同時,也會伴隨著高風險。利潤乘數模式的運作是具有較高技術含量的,而品牌是一個脆弱的東西,稍微有些風吹草動,就有可能受到傷害。畢竟品牌延伸是一門高深的學問,曾經有很多企業都在這裡“折戟沉沙”。

利潤乘數典型案例[4]

迪斯尼的盈利模式其實就是利潤乘數模式的典範。迪斯尼把自己電影作品中的角色,通過一定的方式包裝起來,再將它們賦予書籍、服裝、手錶、午餐盒和主題公園等形式上面。這些東西都能為迪斯尼帶來高額的利潤。再比如星巴克,它也把自己的品牌授權在其他地方,或者重新開發出新的產品如冰淇凌,或者授權特許加盟店等,從其他地方得到了高額的利潤。星巴克和迪斯尼的相同點就是,同樣擁有一個強大的、對消費者具有吸引力的品牌,然後再把品牌授予其他地方,於是得到了乘數級的回報。到目前為止,迪斯尼和星巴克運用的乘數利潤模式,在各自的行業內還沒有遇到真正競爭對手的挑戰。這也說明,利潤乘數模式的企業設計並不是一件容易的事情,可是如果實行成功了,則可以保持相當長一段時間的高額利潤。

還有哪些最新的典型案例