買入看跌期權

出自 MBA智库百科(https://wiki.mbalib.com/)

買入看跌期權(Long Put)

目錄 |

買入看跌期權是指購買者支付權利金,獲得以特定價格向期權出售者賣出一定數量的某種特定商品的權利。看跌期權買入者往往預期市場價格將下跌。

交易者可以買入與自己即將賣出或已經購買的期貨合約相關的看跌期權,一旦商品價格下降,可以履行看跌期權,以較高的執行價格賣出期貨合約,然後按下跌的價位低價買入期貨合約平倉獲利,在彌補所支付的權利金後還有盈餘,這部分盈餘可以彌補因價格下跌低價出售商品所帶來的虧損;或者直接將期權高價賣出,獲得權利金收益,這均可起到保值的作用。如果商品價格沒有下降而是上漲了,交易者可以放棄履行期權,權利金的損失可以由高價出售商品或資產的收益所彌補。與直接在期貨市場賣出期貨合約進行套期保值相比,這種交易方式風險小、交易靈活。對交易者來說,買入看跌期權實際上相當於確立了一個最低的賣價,在鎖定了風險的同時也可以保證交易者能夠得到價格上漲帶來的好處。

【例】某榨油廠預計大豆價格將會上漲,因此提前在5月份進口了一批大豆以滿足下半年生產的需要。但是過了一段時間後,大豆價格從900美分/蒲式耳的價格上開始回落。該榨油廠預計大豆價格有可能會出現大幅度的下跌。該榨油廠擔心其他競爭對手以低價購買大豆,從而對其經營活動形成威脅,於是立即以5美分/蒲式耳的價格買入9月份大豆的看跌期權,執行價格為895美分/蒲式耳。

如果大豆價格果然出現大幅度下跌,至9月時大豆期貨價格跌至750美分/蒲式耳,該榨油廠可以履行看跌期權,以895美分/蒲式耳的價格賣出期貨合約,然後立刻以750美分/蒲式耳的價格買入平倉,由此可以獲利l45美分/蒲式耳,扣除支付的權利金5美分之外,還有凈盈利140美分/蒲式耳,這部分盈利可以彌補因現貨大豆價格下跌所帶來的存貨價值的減少。

相反,如果大豆價格上漲,至9月時漲至950美分/蒲式耳,該榨油廠可以放棄履行看跌期權,雖然會損失5美分/蒲式耳的權利金,但是榨油廠可獲得大豆價格上漲帶來的存貨價值增加的好處。

1.為獲取價差收益而買進看跌期權。看跌期權的買方通過對市場價格變動的分析,認定標的物價格較大幅度下跌的可能性大,他會選擇買人看跌期權,併為此支付一定數額的權利金。一旦權利金上漲,則可平倉獲利。但是,如果看跌期權的買方對標的物價格變動趨勢判斷不准確,如果標的物價格上漲,將不執行權利,他所面臨的最大損失僅僅是支付的權利金。

2.為了杠桿作用而買進看跌期權。越是預期標的物價格會下跌,則越可以買進虛值看跌期權,因為此時的權利金成本低,可以利用這種杠桿作用進行期權交易活動。

3.為保護已有的標的物上的多頭部位而買進看跌期權。投資者已經買進了標的物,為防止價格下跌,可買進看跌期權,以抵消價格下跌的風險。如果價格下跌,雖然買進的標的物會有損失,但買進的看跌期權會有收益,這樣對買進的標的物是一種保護;如果價格上漲,則期權的最大損失只是權利金,而買進的標的物則會繼續獲益。

4.為保護賬面利潤而買進看跌期權。持有成本為50元、市場價格為80元的投資者,可選擇買進看跌期權以鎖住賬面利潤(執行價格一成本一權利金)的策略。如果市場價格繼續上漲,則看跌期權可以賣出平倉,或過期作廢。

5.為保持心理平衡而買進看跌期權。期權交易使投資者的心態更穩定,因為畢竟買方的風險是有限的。對於一些進行期貨交易心態不穩定或心理素質不好的投資者來說,買進期權更為有利。

6.多種策略的需要。期權的很多策略都不是孤立的,買進看跌期權畢竟有權利金支出,而有時權利金也是很高的,所以將各種策略綜合使用,則更利於降低成本,擴大利潤。

使用時機:期貨市場受到利空消息打擊或技術性轉空,預計後市還有一波不小的跌幅

操作方式:買進看跌期權

最大獲利:無限制,期貨價格跌得越多,獲利越大

最大損失:權利金

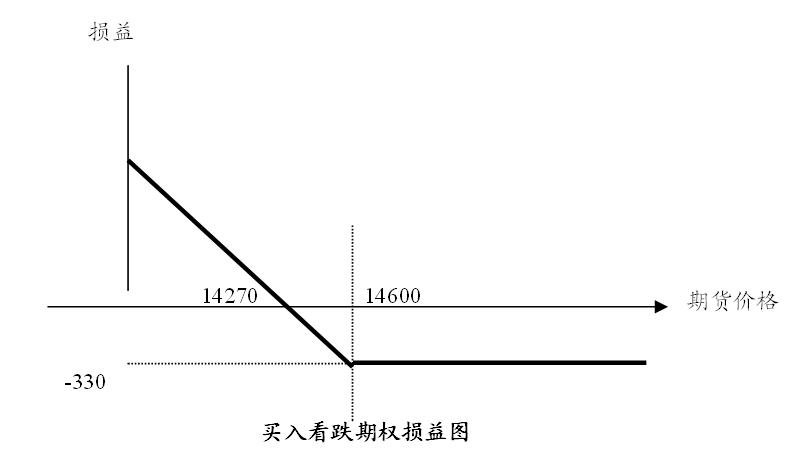

損益平衡點: 執行價格-權利金

保證金:不交納

例:棉花期貨價格為15000元/噸,某投資者十分看空棉花期貨後市,買入一手執行價格為14600元/噸的棉花看跌期權,支出權利金330元/噸。損益平衡點為14270元。若10天後,棉花期貨價格跌至14000元/噸,看跌期權漲至270元/噸。投資者賣出平倉,獲利14600-330-14000=270元/噸。

評論(共11條)

由於市場價格為0,因此潛在最大獲益為 協定價格-支付的權利金

按照現在交易系統的設計,價格0應該是無法成交的。因此不存在0價格成交。另外,若期權標的物出現瘋狂下跌時,現實交易中,賣出看跌期權分方可能回采取兩種行動:1,在市場上買入看跌期權,對沖風險敞口,這當然會推高看跌期權價格,2,堅持持有等待交割。

這題明顯算錯了。 價格跌至14000元/噸時,執行看跌期權價14600元/噸可獲利270元。支出權利金是在購買時就支付的,和後面看跌期權漲到多少錢沒有關係。

這題明顯算錯了。 價格跌至14000元/噸時,執行看跌期權價14600元/噸可獲利270元。支出權利金是在購買時就支付的,和後面看跌期權漲到多少錢沒有關係。

確實有問題,我隨手改了,應該270元/頓

請高手解釋一下那個損益圖。

期權執行價格是14600,如果想獲利就必須後續價格低於損益平衡點(14600-330=14270),這樣投資者就可以在市場上低價買入,以期權執行價格賣出,以此獲利。如果高於14600,就肯定不會去執行,也就是虧了330元/噸的權利金

我有個問題是,買入看跌期權。如果市場價下個確實降低了,那麼我可以在期權到期前無限以市場價購入,然後賣出給賣方嗎。 如何確定每個期權的最大交易額呢

“棉花期貨價格跌至14000元/噸,看跌期權漲至270元/噸”,這個是不是也不對呢?如果看跌期權的執行價格是14600元/噸,當時購買的看跌期權價格是330元/噸,當市場期貨跌倒14000元/噸時,看跌期權價格至少是600元/噸,或者更高呀。

請高手解釋一下那個損益圖。