内部收益率法

出自 MBA智库百科(https://wiki.mbalib.com/)

内部收益率法(Internal Rate of Return,IRR法)又称财务内部收益率法(FIRR)、内部报酬率法、内含报酬率

目录 |

内部收益率法(英文:Internal Rate of Return;德文:Methode des internen Ertragssatzes)是用内部收益率来评价项目投资财务效益的方法。所谓内部收益率,就是使得项目流入资金的现值总额与流出资金的现值总额相等的利率、换言之就是使得净现值(NPV)等于零时的折现率。如果不使用电子计算机,内部收益率要用若干个折现率进行试算,直至找到净现值等于零或接近于零的那个折现率。

简单来说,内部收益率就是使企业投资净现值为零的那个贴现率。它具有DCF法的一部分特征,实务中最为经常被用来代替DCF法。它的基本原理是试图找出一个数值概括出企业投资的特性。内部收益率本身不受资本市场利息率的影响,完全取决于企业的现金流量,反映了企业内部所固有的特性。

但是内部收益率法只能告诉投资者被评估企业值不值得投资,却并不知道值得多少钱投资。而且内部收益率法在面对投资型企业和融资型企业时其判定法则正好相反:对于投资型企业,当内部收益率大于贴现率时,企业适合投资;当内部收益率小于贴现率时,企业不值得投资;融资型企业则不然。

一般而言,对于企业的投资或者并购,投资方不仅想知道目标企业值不值得投资,更希望了解目标企业的整体价值。而内部收益率法对于后者却无法满足,因此,该方法更多的应用于单个项目投资。

(1)计算年金现值系数(p/A,FIRR,n)=K/R;

(2)查年金现值系数表,找到与上述年金现值系数相邻的两个系数(p/A,i1,n)和(p/A,i2,n)以及对应的i1、i2,满足(p/A,il,n) >K/R>(p/A,i2,n);

(3)用插值法计算FIRR:

(FIRR-I)/(i1—i2)=[K/R-(p/A,i1,n) ]/[(p/A,i2,n)—(p/A,il,n)]

若建设项目现金流量为一般常规现金流量,则财务内部收益率的计算过程为:

1、首先根据经验确定一个初始折现率ic。

2、根据投资方案的现金流量计算财务净现值FNpV(i0)。

3、若FNpV(io)=0,则FIRR=io;

若FNpV(io)>0,则继续增大io;

若FNpV(io)<0,则继续减小io。

(4)重复步骤(3),直到找到这样两个折现率i1和i2,满足FNpV(i1) >0,FNpV (i2)<0,其中i2-il一般不超过2%-5%。

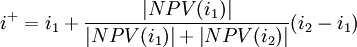

(5)利用线性插值公式近似计算财务内部收益率FIRR。其计算公式为:

(FIRR- i1)/ (i2-i1)= NpVl/ (NpV1-NpV2)

(1)在计算净现值的基础上,如果净现值是正值,就要采用这个净现值计算中更高的折现率来测算,直到测算的净现值正值近于零。

(2)再继续提高折现率,直到测算出一个净现值为负值。如果负值过大,就降低折现率后再测算到接近于零的负值。

(3)根据接近于零的相邻正负两个净现值的折现率,用线性插值法求得内部收益率。

内部收益率法的优点是能够把项目寿命期内的收益与其投资总额联系起来,指出这个项目的收益率,便于将它同行业基准投资收益率对比,确定这个项目是否值得建设。使用借款进行建设,在借款条件(主要是利率)还不很明确时,内部收益率法可以避开借款条件,先求得内部收益率,作为可以接受借款利率的高限。但内部收益率表现的是比率,不是绝对值,一个内部收益率较低的方案,可能由于其规模较大而有较大的净现值,因而更值得考虑。所以在各个方案选比时,必须将内部收益率与净现值结合起来考虑。

内部收益率,是一项投资可望达到的报酬率,是能使投资项目净现值等于零时的折现率。就是在考虑了时间价值的情况下,使一项投资在未来产生的现金流量现值,刚好等于投资成本时的收益率,而不是你所想的“不论高低净现值都是零,所以高低都无所谓”,这是一个本末倒置的想法了。因为计算内部收益率的前提本来就是使净现值等于零。

说得通俗点,内部收益率越高,说明你投入的成本相对地少,但获得的收益却相对地多。比如A、 B两项投资,成本都是10万,经营期都是5年,A每年可获净现金流量3万,B可获4万,通过计算,可以得出A的内部收益率约等于15%,B的约等于28%,这些,其实通过年金现值系数表就可以看得出来的。

内部收益率的注意要点[1]

内部收益率是指一个项目实际可以达到的最高报酬率。从计算角度上讲,凡是能够使投资项目净现值等于零时的折现率就是内部收益率。计算中应注意以下几点:

(1)根据项目计算期现金流量的分布情况判断采用何种方法计算内部收益率:如果某一投资项目的投资是在投资起点一次投入、而且经营期各年现金流量相等(即表现为典型的后付年金),此时可以先采用年金法确定内部收益率的估值范围,再采用插值法确定内部收益率

如果某一投资项目的现金流量的分布情况不能同时满足上述两个条件时,可先采用测试法确定内部收益率的估值范围,再采用插值法确定内部收益率。

(2)采用年金法及插值法具体确定内部收益率时,由于知道投资额(即现值)、年金(即各年相等的现金流量)、计算期三个要素,因而:首先可以按年金现值的计算公式求年金现值系数,然后查表确定内部收益率的估值范围,最后采用插值法确定内部收益率。

(3)采用测试法及插值法确定内部收益率时,由于各年现金流量不等,因此

①首先应设定一个折现率i1,再按该折现率将项目计算期的现金流量折为现值,计算净现值NPV1;

②如果NPV1>0,说明设定的折现率i1小于该项目的内部收益率,此时应提高折现率(设定为i2),并按i2重新将项目计算期的现金流量折为现值,计算净现值NPV2;

如果NPV1<0,说明设定的折现率i1大于该项目的内部收益率,此时应降低折现率(设定为i2),并按i2重新将项目计算期的现金流量折为现值,计算净现值NPV2;

③如果此时NPV2与NPV1的计算结果相反,即出现净现值一正一负的情况,测试即告完成,因为零介于正负之间(能够使投资项目净现值等于零时的折现率才是内部收益率);但如果此时NPV2与NPV1的计算结果相同,即没有出现净现值一正一负的情况,测试还将重复进行②的工作,直至出现净现值一正一负的情况;

④采用插值法确定内部收益率。

净现值法和内部报酬率法都是对投资方案未来现金流量计算现值的方法。

运用净现值法进行投资决策时,其决策准则是:NPV为正数,(投资的实际报酬率高于资本成本或最低的投资报酬率)方案可行;NPV为负数,(投资的实际报酬率低于资本成本或最低的投资报酬率)方案不可行;如果是相同投资的多方案比较,则NPV越大,投资效益越好。净现值法的优点是考虑了投资方案的最低报酬水平和资金时间价值的分析;缺点是NPV为绝对数,不能考虑投资获利的能力。所以,净现值法不能用于投资总额不同的方案的比较。

运用内部报酬率法进行投资决策时,其决策准则是:IRR大于公司所要求的最低投资报酬率或资本成本,方案可行;IRR小于公司所要求的最低投资报酬率,方案不可行;如果是多个互斥方案的比较选择,内部报酬率越高,投资效益越好。内部报酬率法的优点是考虑了投资方案的真实报酬率水平和资金时间价值;缺点是计算过程比较复杂、繁琐。

在一般情况下,对同一个投资方案或彼此独立的投资方案而言,使用两种方法得出的结论是相同的。但在不同而且互斥的投资方案时,使用这两种方法可能会得出相互矛盾的结论。造成不一致的最基本的原因是对投资方案每年的现金流入量再投资的报酬率的假设不同。净现值法是假设每年的现金流入以资本成本为标准再投资;内部报酬率法是假设现金流入以其计算所得的内部报酬率为标准再投资。

资本成本是更现实的再投资率,因此,在无资本限量的情况下,净现值法优于内部报酬率法。

内部收益率法的案例分析[2]

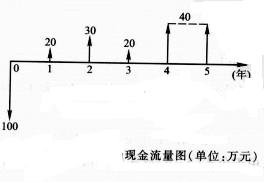

某企业计划投资一个项目,一次性投入100万元,预计项目的使用年限为5年,每年的收益情况如下图所示。假定基准收益率为12%,试对该项目经济效果评价。

解:根据内部收益率的计算公式可得:

NPV(i + ) = − 100 + 20(1 + i + ) − 1 + 30(1 + i + ) − 2 + 20(1 + i + ) − 3 + 40(1 + i + ) − 4 + 40(1 + i + ) − 5 = 0

求解这个高次方程较为困难,可通过线形插值法求得项目的内部收益率i + .

设i1 = 10%,i2 = 15%,分别计算其净现值如下:

NPV(10%) = − 100 + 20(1 + 10%) − 1 + 30(1 + 10%) − 2 + 20(1 + 10%) − 3 + 40(1 + 10%) − 4 + 40(1 + 10%) − 5 = 10.16(万元)

NPV(15%) = − 100 + 20(1 + 15%) − 1 + 30(1 + 15%) − 2 + 20(1 + 15%) − 3 + 40(1 + 15%) − 4 + 40(1 + 15%) − 5 = − 4.02(万元)

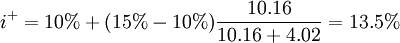

再由公式 得

得

因为i + > i0 = 12%,所以该项目在经济效果上是可以接受的。

本条目由以下用户参与贡献

sky,Zfj3000,山林,Angle Roh,18°@鷺島,Cabbage,Dan,Vulture,树琴鸟人,Meiledi,Jake,Jiaoshouwen,泡芙小姐,湯志成,Sophia0117,Barack Zhu,黄金通.评论(共27条)

有错误

期待您的指正!

MBA智库是可以自由参与编辑和修改的百科,如果发现错误和不足您也可以参与编辑和修改哦,期待您的加入~~

用内部报酬率法做筹资决策时,暗含的假定是不是这一期的利润要继续投入创造新的利润啊?请知道的人详细解答一下 谢啦!

内部收益率不涉及“单利还是复利”的问题,视作典型债券的分期偿付更合适

例子上面的计算IRR的数据有问题吗?分子应该是10.16吧

Amanda

用内部报酬率法做筹资决策时,暗含的假定是不是这一期的利润要继续投入创造新的利润啊?请知道的人详细解答一下 谢啦!

好像没有说要再投入,即使是复利,也是考虑的投资的钱,回报没有啊。回报即当前的钱算成现值,没有投入啊。

very very useful!!!!!!!