固定资产投资预测

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

什么是固定资产投资预测[1]

固定资产投资预测是指根据企业计划生产任务和企业发展需要,对固定资产投资所进行的测算工作。它对制定固定资产投资决策和投资计划具有重要作用。

固定资产投资预测的内容[2]

固定资产投资预测,主要包括:固定资产投资项目的预测:固定资产投资效益的预测;固定资产投资来源的预测。

一、固定资产投资项目的预测

固定资产投资项目的预测,就是预测计划(年度、中期或长期计划)期内需要增加哪些固定资产,增加多少,何时增加。为此,要在核定固定资产需要量的基础上,进一步确定新增固定资产的项目、数量和时间。企业是否需要新增固定资产.应该以企业产品的市场需要为依据。企业首先要对产品的现有销路的状况和今后扩大销路的前景进行调查研究:还要考虑原材料、能源的供应条件。只有产品适合市场需要,原材料,动力有来源,才能扩大生产能力。在产品销售和材料供应有保证的情况下,将预测的销售量,同现有生产能力可能达到的最大产量相比较,就可确定现有生产能力同扩大生产经营之间的差距,从而决定增添设备的种类和数量,以及投资的数额。在进行这种分析时,应当考虑进一步挖掘设备潜力的可能,提出提高设备利用率的要求。

例如,某企业生产A产品,预计每年销售量可达50000件,企业现有设备60台,每台设备现在的年产量是500件。按现有设备数量和生产率计算年产量为30000件,同预计的年销售量相比,生产能力尚差20000件,按设备现有生产率计算,需要增加设备40台(20000件÷5000件)。如经过对设备使用情况的分析,提出设备利用率提高10%的要求,那末现有设备的生产能力可达:

60×500×(1+10%)=33000(件)

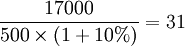

比预测的销售量少17000件(50000-33000),需要增添设备为:

(台)

(台)

企业改变产品的品种,增加新的产品品种,往往也需要增添设备,这时就需要预测新产品需配置的设备的种类和数量,并计算固定资产的投资额。企业要扩大生产能力,除了增添主要生产设备以外,往往还需要增添其他的配套设备。为此,就要根据配套设备同主要生产设备的合理比例,确定配套设备需要增添的数量和相应的投资额。

二、固定资产投资效益的预测

企业确定新增固定资产的项目和数量以后,要研究解决的途径,拟定投资效益最佳的方案。为此,就要进行固定资产投资效益的预测。企业增加固定资产的生产能力,一般可通过两种途径解决,一是通过购置建造,增加设备数量,扩大企业固定资产占用规模;二是通过技术改造,采用新技术,改进生产设备性能,提高生产率。前者为外延扩大再生产,后者为内含扩大再生产。一般地讲,外延扩大再生产投资额大,内含扩大再生产投资额小,如两者所达到的生产能力无多大差别,应尽可能采取内含扩大再生产的办法,以节约固定资产投资。为此,应该拟定投资方案,以便决定是新建、改建固定资产,还是对原有固定资产进行技术改造。而且无论是新建、改建,还是技术改造,都要提出若干不同的方案。拟定了投资方案后,为了择优决策,就需要对各种投资方案进行预测,分析它们技术上的可行性和经济上的效益性。从经济上进行分析,就是要测算同一项目不同方案的投资效益。

固定资产的投灰效益,主要可以从两个方面来考察,一是研究能否闲较少的投资取得较多的收益,其衡量指标为投资利润率(投资收益率);二是研究投资于固定资产上的资金,能否在最短的时期内收回,其衡量指标为投资回收期。

(一)投资利润率:固定资产投资交付使用后预计可能达到的年利润总额,同投资总额相比较,就可求得固定资产的投资利润率指标。其计算公式如下:

|

投资利润率= | 年利润总额 | |

| 投资总额 |

上述公式预测固定资产投资的经济效益,首先要预测固定资产交付使用后(每年能增加的利润额,再将这个指标同企业历史上最好的水平或同行业已达到的最先进的水平相比较,就可以确定投资的经济效益如何。

(二)投资回收期:投资回收期是一项重要的投资经济效益指标。决定固定资产投资回收期的因素有两个,一是投资额的大小;二是每年收回资金额的多少。其计算公式如下:

|

投资回收期= | 投资总额 | |

| 每年收回资金额 |

上式中每年收回资金数额,从企业来计算,包括该项固定资产交付使用后,每年由此增加的利润额和每年提取的折旧额,

|

投资回收期= | 投资总额 | |

| 年新增利润额+年折旧额 |

上列公式中企业固定资产投资额,为资金流出量(现金流出量),企业收回的利润额和折旧额,为资金流入量(现金流入量),统称为资金流量(现金流量)。资金流量的计算方法有两种:非贴现法,贴现法。上列计算公式采用的是非贴现法,这是我国企业目前通常采用的方法。用贴现法计算资金流量,就是把不同时期的资金流出量和资金流入量,按统一的贴现率折算成一定时日的现值,然后进行分析比较。详见第三章第三节资金时间价值.投资效益指标计算出来后,就应对同一项目不同方案的投资效益进行比较,择优决策。采用投资利润率指标,衡量企业同一项目不同方案的投资经济效益时,应选择固定资产投资利润率高的方案.投资利润率高就表明企业投资的经济效益好.采用投资回收期指标衡量时,应选择投资回收期短的方案。投资回收期越短投资效果就越大。

三、固定资产投资来源的预测

在确定企业固定资产需要增加的项目,数量和具体方案以后,就要提出固定资产投资概算,筹集资金来源。企业用于固定资产投资的资金来源,目前主要有基建贷款、专项贷款、生产发展基金、更新改造基金、吸收外资,补偿贸易等等。对于不同的投资来源,应研究其利用的可能性和是否有利,从中选择最有效的资金来源。当企业利用基建借款购建固定资产时,要着重研究固定资产投入使用后新增的利润,能否按规定期限还清借款,付清利息。首先,要预测用借款进行固定资产投资后,在预定的还款期限内应偿付的本利和数额。

例如,某企业计划进行一项固定资产工程需要资金100000元,拟用借款解决。规定从固定资产交付使用开始,分五年逐年还本付息,年利率6%(单利)。

企业在五年期间应归还的本利和为:

10+10×6%+8×6%+6×6%+4×6%+2×6%=11.8(万元)

其次,要预测固定资产交付使用后,在还款期间所获得的利润数额,测定其能否足以还本付息。

例如,上述企业投资的固定资产交付使用后,每年可增产A产品5000件,每件售价50元,预计成本每件40元,税率10%。则:

A产品每件利润:50×(1-10%)-40=5(元)

A产品每年利润:5000×5=25000(元)

五年内可获利润:25000×5=125000(元)

根据以上计算,该企业进行固定资产投资后五年内新增的利徊(12.5万元),超过五年内应偿付的本息(11.8万元)。因此,此项借款是可以借用的。

固定资产投资预测的程序[1]

1.提出固定资产投资备选方案

固定资产投资是在较短时期内集中投入,但回收期却比较长,因而要承担不同程度的风险的投资,投资决策正确与否,直接影响投资效益的大小,甚至整个投资项目的成效。所以在决定投资之前,对投资项目的一些主要问题要进行认真调查研究,综合论证投资项目在技术上的先进性和可行性、经济上的合理性和有利性。在此基础上提出各种备选方案。备选方案的主要内容一般包括:(1)投资的类型或项目;(2)投资的数量(实物量与价值量)、方式与时间;(3)资金来源;(4)投资效益等。

常见的固定资产投资预测方案有:固定资产新建、新增及其他方式的预测方案;固定资产更新的预测方案;固定资产改建、扩建的预测方案;固定资产投资来源的预测方案。

2.进行效益分析并选定最方案。

固定资产投资管理,就是着重从经济上评价固定资产的投资效益。所以在某项投资决策时,要对各备选方案进行效益分析,一般应从两个方面去评价,一是评价该项目实施后能否带来较高的经营效率;二是评价该项目实施后能否在短时间内收回全部投资。此外,还应该充分论证该方案在技术上和其他效益上的可行性。经过论证,最后选定出最佳方案。

3.筹划固定资产投资来源

投资方案确定后,就应该筹划固定资产的投资来源,投资与筹资是相互依赖,相互制约不可分割的两个方面。固定资产投资项目或方案提出后,就要同时提出固定资产投资概算,筹划出投资的资金来源渠道和方式。企业为了求得筹资结构的最优化,对于不同的投资来源,要反复研究其利用的可能性和效益性,并从中选出最有利的资金来源渠道和方式。