中国式次贷危机

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

中国式次贷危机是指由我国房地产开发商还不起银行债务而引起的危机,有别于由于美国居民还不起房屋抵押贷款而引起的美国次贷危机。

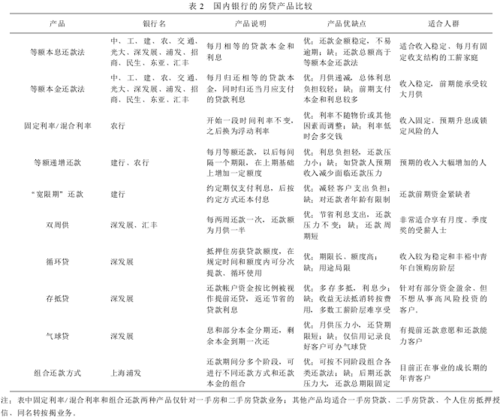

中国的住房价格随着房地产市场的迅速发展大幅上涨,而长期以来国内银行业及政府监管机构都把个人住房按揭贷款看作是银行的“优质资产”。为了迎合市场的需求、吸引客户贷款买房,各银行不断推出形式多样的个人住房贷款产品,大量发放住房抵押贷款,近几年国内银行创新的房贷产品参见表2。

从表2可以看到,银行通过创新各种产品向市场投放大量房屋抵押贷款。这刺激了贷款人的贷款欲望,风险随之上升。此外,各商业银行还推出了其他形式各样的个人住房贷款产品,如个人住房循环贷款、接力还款法、灵活周期还款、入住还款法、置换式个人住房贷款等多种形式,这不仅向市场投放大量房屋抵押贷款,同时也导致巨大的风险隐患。

中国式次贷危机实证分析[1]

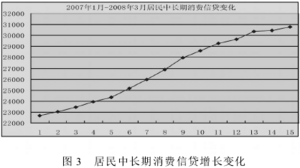

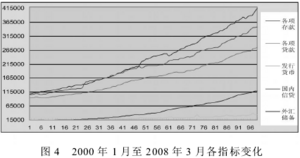

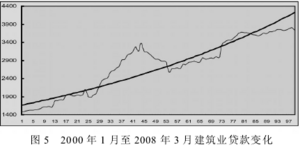

1992年中国建设银行发放了我国第一笔个人住房抵押贷款,随后规模快速扩大。1996年以后连续降息刺激了个人住房贷款的迅猛增长。2001年末比1997年末增加了5400多亿元,增长了约33倍。截至2007年6月末,全国金融机构商业性个人住房贷款余额比2006年末增加了3214亿元,半年间就超过了2005年全年的环比增幅。图3是我国2007年1月至2008年3月间居民中长期消费信贷的增长情况。利用中国人民银行统计数据,对我国金融机构的6个统计项目的月度数据:各项存、贷款数量,建筑业贷款数量,货币发行量,国内信贷以及外汇储备进行长期变化的研究,能够得到更具价值的结果。图4,5是根据2000年1月至2008年3月我国各金融机构的月度数据编制的变化趋势图。

可见,2000年以来我国银行等金融机构的各项存贷款额显著增长,其中存款额增长快于贷款额的增长。我国外汇储备额从2003年开始较快增长,而货币发行量呈现出了平缓的波浪上升过程(参见图6)。

运用软件SPSS13.0对各项存款、各项贷款、建筑业贷款、货币发行、国内信贷以及外汇储备进行描述性统计结果如表3所示。从2000年1月至2008年3月共99个月的数据统计结果中,能够看到存款的月度变化大于贷款变化,而国内信贷的变化率也明显高于贷款变化率的平均水平,说明我国国内信贷额的波动较大,这主要是由于各项政策措施导致的信贷投放额发生相对剧烈的变化。

我们将各统计量与信贷额进行相关性分析(图表省略),从分析结果看,我国国内信贷额与存贷款总额之间具有高度相关性,其Pearson相关系数均高于0.99;国内信贷与货币发行量以及外汇储备之间具有显著的相关性,其Pearson相关系数分别为0.96和0.97,同时P值(双侧)均小于0.001,显示很好的统计特性。国内信贷投放与存款总额、贷款总额之间有显著的正比例关系,对存贷款总额的依存度较高。

- 1.消费群体利益不对称

首先,中国的收入结构注定了房地产领域生产和消费的不对称,中国现在的收入结构状况是非典型性的哑铃形,为什么说是非典型性哑铃形结构呢?因为哑铃很小的一头是占全国总人口很小比例的高收入群体,而这部分人中的一部分人的财富地位是被制度固化了的,是可以得到牺牲其他群体利益来实现自我调解和自行补偿的,是不受经济危机冲击的,这一点是有别于其他大多数国家的。

- 2.拉动经济的三驾马车

出口、投资、消费是三驾拉动经济的马车,中国前些年过分的依赖投资和出口,现在国际形势突然变化了,国内的宏观经济政策自然要调整,中国现在最需要的是拉动国内原本就不足的消费,不仅要补偿过去的缺口,而且要使消费在促进国民经济发展中占强势地位,但是拉动消费与其说一个经济问题不如说是一个社会问题,是一个系统工程,决非一蹴而就。养老、住房、教育、医疗等问题在经济上行时并未得到很好的解决,在经济走在下行通道时,这些问题解决起来就会变得更加力不从心,问题也会愈显突出,而且这还没有考虑对国计民生可能造成负面效应的突发事件所造成之影响。所以,造成中国式次贷危机的根源,社会问题所占的成份要远大于经济问题。

- 1.“次”的内涵不同

美国的次贷危机中的“次”是由于为偿付能力不高的人发放了按揭贷款,并在此按揭贷款上发行了债券。信用评级机构将这种本来质量较差的债券评高。而“中国式次贷危机”是由于中国的商业银行为大量以炒房为目的的人发放了大量的按揭贷款,这种炒房人是基于以短期的投机收益来偿还银行贷款的,不是以预期的恒久性的正常收入来偿还贷款的。

- 2.财务杠杆的不同

由于中国的信用体系欠缺,中国个人房屋按揭贷款所提供的个人资信证明基本上都是虚假的。一些投机性的专业炒房人可能没有炒房之外的第二收入来源,但他们可以通过一些造假手段,制造出任意规模的收入水平来,以满足商业银行办理按揭贷款的形式上的要求。在2006年至2008年,一些专业性炒房人手头上拥有十余套或是几十套按揭房屋,为满足银行要求而开出的收入证明都是月薪十万以上,而实际上他们基本处于无业状态。这些专业性炒房人不是以实际收入为依据来向银行办理按揭贷款,而是以手头资金能凑足多少套首付款为限度来决定办理按揭贷款的规模。为获取更多利益,炒房者总是尽可能地提高他们的财务杠杆;与中国相比,美国拥有完善的信用体系,美国商业银行只是误判了形势,为不具有长期偿还能力的人办理房屋按揭贷款,购房人的财务杠杆极低。如果经济处于景气上升期,美国的次贷危机是很难发生的。再怎么样,美国商业银行不会愚蠢到为一个没有正常收入来源的农民办理数十套房屋的按揭贷款。这种采用高财务杠杆的天方夜谈式的按揭贷款故事只会在欠缺信用体系的中国发生。

- 3.稳定性不同

美国房屋的最主要的价值是体现在其消费功能上,即购买的人主要是用来住居用的,不是用来投资的,更不是用来炒卖的。因此,如果是主要用来满足住居需求的话,购房的成本至少有三个:一是,直接购房成本,即购买房屋本身所付出的成本,二是,装修和安置所付出的沉没成本,这部分成本基本是不可收回的。三是,买卖房屋所交的税款,由政府收取,也是不可收回的。四是,搜寻成本和迁徙成本,即购房人放弃原来的房屋而为购买新的房屋所花的在寻找新房上的成本和进行搬家所付出的成本。因此,如果购买房屋是为了满足于消费的话,稳定性就要强得多,因为他们实际付出的成本可能会远远超过房屋的原来购置成本。所以我们看得出,美国发生次贷危机后,购房者并没有因为房屋跌破了按揭贷款规模而弃房而去,更不会向开发商无理取闹要退房。而“中国式次贷危机”的表现就不同,投机性炒房人看中的主要是房屋的投机炒作功能,是为了从炒作中获取投机收益,而不是为了住居。而且利用按揭的炒房人付出的成本就只有首付款成本,没有直接的其他成本。由于这种单一价值取向和低成本的存在,中国的投机性炒房人一旦发现房屋跌破按揭贷款规模时,他们就有两种最直接的理性选择:一是直接断供,停止偿付银行的按揭贷款,由银行收回并处置房屋。二是寻找房屋瑕疵或退房理由,要求开发商直接退房,以减少损失。因此,从稳定性来看,中国按揭贷款以投机为主体,其稳定性要比美国差得多。

- 4.购买的目的不同

美国的按揭贷款主要是用来消费,是一种真实的最终的消费;而中国大部分房屋是由炒房人购买的,购买后并不是直接用于消费,而是用于囤集,通过控制房源而提高房屋再次售卖价格,以再次售出牟利。因此,这种投机行为不是一种最终的消费行为,只是一种生产过程的延续,最后还得依靠最终消费来承担。但这种炒房行为对于正常房屋的生产和消费起到严重的破坏作用。它人为地抬高了房价,从而大大地减少了有效的消费需求。

- 5.对金融业的危害

美国的房屋按揭贷款从消费者层面来说,带来的直接金融风险是较小的。因为美国有完善的信用体系,银行就是为了追求短期利益的最大化也是可控的,它们只是为那些不具备偿还能力人发放了按揭贷款,而且基本上是一个家庭一套,根本不可能为那些不具备偿还能力的办理多套房屋的按揭贷款。美国最终酿成了次贷危机,只是因为他们的金融衍生产品市场太发达,大量金融衍生产品将这种来源于按揭市场的较小的风险无限地放大了。而中国式的次贷危机表现得更直接,也更必然,它直接发生在按揭市场。只要房屋价格不保持较大幅度的上升趋势,中国的次贷危机就会立即出现。因为,房屋价格一旦停止上升,就不可能产生炒房的投机收益。但是,如果按揭市场一有风吹草动,银行的贷款质量就会不保。因此,从长远来看,美国式的次贷危机通过提高按揭贷款人的质量是可以避免,但中国式的次贷危机是不可避免的。只要中国房屋按揭市场是以投机为主体的,中国的金融危机就不可避免,而且来得更直接。

- ↑ 吴晶妹,王涛.中国式次贷危机实证研究[J].亚太经济,2008(6)