預先打包破產

出自 MBA智库百科(https://wiki.mbalib.com/)

預先打包破產(prepackaged bankruptcy)

目錄 |

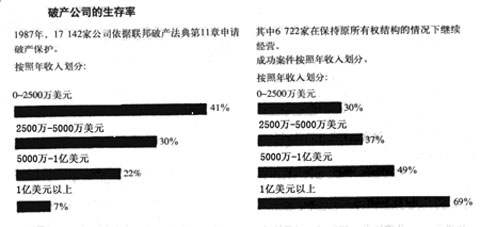

預先打包破產是20世紀80年代後期出現的一種新的破產形式。到1993年,這種形式已占全部危機企業重組的1/5,整個90年代預先打包破產占所有破產案件的9.2%,2000年則占當年全部破產案的6.8%。如圖列出了一些規模最大的預先打包破產案件。

預先打包破產這是20世紀80年代後期出現的一種新的破產形式。進行預先打包破產之前,公司就在破產申報之前與債券人就重組計劃進行談判,理想狀況是債務人在徵詢債權人的意見後獲得認可,認為破產申報後該重組計劃能夠獲得批准。

第一宗大型預打包破產的案件是1986年克裡斯特爾石油公司破產案。這家總部位於路易斯安娜的油氣勘探公司從進行申報到完成整個程式僅花了3個月時問,在此期間公司通過談判調整了資本結構,將總債由2.77億美元降了1.29億美元。與此類債務重組最常見的做法一樣,債權人在減讓原先債務的同時獲得了其他證券,如股票、可轉換債券和認證股權等。

1.完成預先打包破產的時間要大大短於普通的破產程式,從而節省了時間和財務資源,這一點對於陷入財務困境的債務人有很多好處,因為他們往往希望保存財務資源並儘量減少在破產程式中所占用的時間。此外,預先打包破產還減少了非破產自願協議所帶來的反對問題,因為在自願協議中,債務人提出的計劃需要獲得全體債權人的批准,這一點在公司債權人數量很多時變得困難,存在許多小債權人的情況下尤其如此,達成自願協議的一種方式是向所有小債權人進行100%的償付,而與幾個持有絕大部分債務的主要債權人簽訂部分償債的協議。

2.預先打包破產還能在稅收方面給公司帶來好處,這是因為非破產自願協議與破產對凈運營損失的處理方式不同。例如,若公司與債權人談判簽訂將債券轉換為股權的自願協議,而且原有股東在協議生效後對公司的所有權不足50%,則公司可能失去報稅時申報凈運營虧損的權利。喪失這些納稅時的虧損抵免可能對公司未來的現金流產生不利影響。但是在破產的情況下,如果法庭裁定公司已無力償還債務,即公司的凈資產為負,則虧損抵免的權利可以獲得保留。

3.如果債權人與債務人簽訂自願協議承諾放棄一部分債權,如全部債權的1/3,則這一部分將被視為應稅收益,但是在破產情況下類似的債務重組卻不必納稅。

1.提前投票預先打包破產;

2.過後投票預先打包破產。

預先打包破產中的投票通過既可以在重組計劃申報之前也可以在此之後進行。在提前投票的預先打包破產中,投票結果將與破產申請和重組計劃一起申報,在過後投票中,遞交破產申請後投票程式要受到破產法庭的監督。