財務杠桿繫數

出自 MBA智库百科(https://wiki.mbalib.com/)

財務杠桿繫數(Degree of Financial Leverage/DFL)

目錄 |

財務杠桿繫數(DFL),是指普通股每股稅後利潤變動率相當於息稅前利潤變動率的倍數,也叫財務杠桿程度,通常用來反映財務杠桿的大小和作用程度,以及評價企業財務風險的大小。

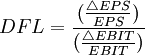

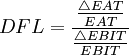

財務杠桿繫數的計算公式為:

式中:DFL為財務杠桿繫數; 為普通股每股利潤變動額;EPS為普通股每股利潤;

為普通股每股利潤變動額;EPS為普通股每股利潤; 為息稅前利潤變動額;EBIT為息稅前利潤。

為息稅前利潤變動額;EBIT為息稅前利潤。

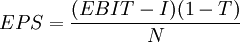

為了便於計算,可將上式變換如下:

由:

得:

式中:I為利息;T為所得稅稅率;N為流通在外普通股股數。

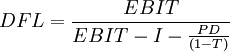

在有優先股的條件下,由於優先股股利通常也是固定的,但應以稅後利潤支付,所以此時公式應改寫為:

式中:PD為優先股股利。

DFL表示當EBIT變動1倍時EPS變動的倍數.用來衡量籌資風險,DFL的值越大,籌資風險越大,財務風險也越大

在資本結構不變的前提下,EBIT值越大,DFL的值就越小.

在資本總額、息稅前利潤相同的條件下, 負債比率越高,財務風險越大。

負債比率是可以控制的, 企業可以通過合理安排資本結構, 適度負債, 使增加的財務杠桿利益抵銷風險增大所帶來的不利影響.

財務風險和財務杠桿繫數的關係[1]

財務風險是指企業因使用債務資本而產生的在未來收益不確定情況下由主權資本承擔的附加風險。如果企業經營狀況良好,使得企業投資收益率大於負債利息率,則獲得財務杠桿正效應,如果企業經營狀況不佳,使得企業投資收益率小於負債利息率,則獲得財務杠桿負效應,甚至導致企業破產,這種不確定性就是企業運用負債所承擔的財務風險。企業財務風險的大小主要取決於財務杠桿繫數的高低。一般情況下,財務杠桿繫數越大,主權資本收益率對於息稅前利潤率的彈性就越大,如果息稅前利潤率上升,則主權資本收益率會以更快的速度上升;如果息稅前利潤率下降,那麼主權資本利潤率會以更快的速度下降,從而風險也越大。反之,財務風險就越小。財務風險存在的實質是由於負債經營從而使得負債所負擔的那一部分經營風險轉嫁給了權益資本。下麵的例子將有助於理解財務杠桿與財務風險之間的關係。假定企業的所得稅率為25%,則權益資本凈利潤率的計算表如下表:

假定企業沒有獲得預期的經營效益,息稅前利潤僅為90萬元,其他條件不變,則權益資本凈利潤率計算如下表:

權益資本凈利潤率

| 項目 | 負債比率 | ||

| 0% | 50% | 80% | |

| 息稅前利潤 | 90 | 90 | 90 |

| 利息費用 | 0 | 50 | 80 |

| 稅前利潤 | 90 | 40 | 10 |

| 所得稅 | 22.5 | 10 | 2.5 |

| 稅後凈利 | 67.5 | 30 | 7.5 |

| 權益資本利潤率 | 6.75% | 6% | 3.75% |

| 財務杠桿繫數 | 1 | 2.25 | 9 |

對比上兩表可以發現,在全部資本息稅前利潤率為15%的情況下,負債比率越高,所獲得財務杠桿正效應越大,權益資本凈利潤越高。在企業全部資本息稅前利潤率為9%的條件下,情況則相反。如果息稅前利潤下降到某一個特定水平時(以全部資本息稅前利潤等於負債成本為轉折點),財務杠桿作用就會從積極轉化為消極。此時,使用財務杠桿,反面降低了在不使用財務杠桿的情況下本應獲得的收益水平,而且越是較多使用財務杠桿,損失越大。在息稅前利潤為90萬元,負債比率80%的條件下,財務杠桿繫數高達9,就是說,如果息稅前利潤在90萬元的基礎上每降低1%,權益資本凈利潤將以9倍的速度下降,可見財務風險之高。如果不使用財務杠桿,就不會產生以上損失,也無財務風險而言,但在經營狀況好時,也無法取得杠桿正效應。

總之,財務杠桿對企業的資金運用有一種放大效應,當企業運用了負債,財務杠桿的效應就會顯現。但是負債並非越多越好。如果籌集資金後資金的利潤率大於利息率,則負債的運用會大幅度提高企業的每股利潤,負債體現的是正杠桿的效應;反之,負債的運用會大幅度地降低企業的每股利潤,負債體現的是負杠桿的效應。

財務杠桿繫數計算方法選擇[2]

在資本規模、資本結構、債務利率等因素不確定時,除討論息稅前利潤變動對稅後利潤或普通股每股收益的影響外,還應配合其他因素及各種因素組合對稅後利潤或普通股每股收益的影響進行分析,以便為企業建立財務風險防範對策提供全面而準確的理論依據。

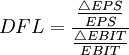

對股份有限公司而言,財務杠桿繫數則表現為普通股每股稅後利潤變動率相當於息稅前利潤變動率的倍數。其計算方法主要包括以下兩種:第一,定義式。指根據財務杠桿繫數的定義確定DFL,即利用稅後利潤變動率(或普通股每股收益變動率)與息稅前利潤變動率的對比關係確定DFL:

或

或

式中,DFL表示財務杠桿繫數;EBIT為息稅前利潤;△EBIT為息稅前利潤變動額;EAT為稅後利潤;△EAT為稅後利潤變動額;EPS為普通股每股收益;△EPS為普通股每股收益變動額。

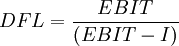

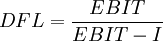

第二,推導式。指根據財務杠桿繫數的定義式經過推導確定DFL,即利用息稅前利潤與息後利潤的對比關係確定DFL:

式中,EBIT為息稅前利潤;I為債務利息。

目前,國內外財務管理論著中普遍推崇推導式計算方法。但筆者認為,應用這種方法計算財務杠桿繫數存在一定弊端:首先,推導式計算方法不能反映利潤的變動情況。計算公式中的EBIT為基期EBIT,而實際上EBIT是一個變數。其次,推導式計算方法有悖於財務杠桿繫數的定義。最後,公式分母中的I僅指債權資本的利息,而當公司發行優先股時還需要考慮優先股股息,在計算財務杠桿繫數時,包含優先股股息和不包含優股股息在內的利息費用對財務杠桿繫數的影響很大,這使推導式計算公式的應用受到制約。

由此可以認為,推導式計算方法應用比較簡單,但計算出的財務杠桿繫數不僅誤差大,而且從實用角度看也不理想。所以筆者認為,DFL的定義式計算方法更具有實用價值和普遍意義:一是定義式計算公式符合財務杠桿繫數的定義,且公式中分子、分母數據容易取得,即可從企業損益表易取得,即可從企業損益表中直接獲得息稅前利潤及其變動額、稅後利潤及其變動額。二是定義式計算公式不涉及債權資本利息,避免了利息費用對財務杠桿繫數的影響,突破了定義式計算方法的局限性,從而能真正揭示財務杠桿繫數的實質。三是定義式計算公式可以快捷地預測出企業計劃期的稅後利潤額或普通股每股收益,從而可以反映出企業稅後利潤或普通股每股收益的變動情況。其計算公式為:“計劃期稅後利潤額=基期稅後利潤額×(1+息稅前利潤變動率×DFL)”或“計劃期每股收益=基期每股收益×(1+息稅前利潤變動率×DFL)”。

財務杠桿繫數應用條件[2]

如上所述,財務杠桿繫數可以用於預測企業的稅後利潤和普通股每股收益,但主要還是用於測定企業的財務風險程度。一般認為,財務杠桿繫數越大,稅後利潤受息稅前利潤變動的影響越大,財務風險程度也越大;反之,財務杠桿繫數越小,財務風險程度也越小。但筆者認為,此說法不全面,未能指明財務杠桿繫數的應用條件,容易導致誤解,不能達到有效防範企業財務風險的目的:首先,根據財務杠桿繫數的推導式計算方法可推導出,企業在達到財務效應臨界點,即企業的息後利潤(亦即公式中的分母“EBIT-I”)為零時,財務杠桿繫數為無窮大,財務風險程度達到頂峰。但這隻能限於理論表述,難以用實際資料加以證明。其次,當企業處於虧損狀態時,即息後利潤小於零時,根據推導式計算公式計算得到的財務杠桿繫數必為負數,從數字上看則更小,若據以得出企業財務風險程度更低的結論,顯然有悖於常理。再次,財務杠桿繫數只能反映息稅前利潤變動這一因素對稅後利潤變動或普通股每股收益變動的影響程度。但企業資本規模、資本結構、債務利率等因素變動時,對稅後利潤或普通股每股收益變動同樣會產生不同程度的影響,有時甚至會出現財務杠桿繫數降低而財務風險卻提高的情況。

綜上所述,在應用財務杠桿繫數測定企業財務風險程度時,必須註意其應用條件,即企業息後利潤大於零,且資本規模、資本結構、債務利率等因素基本確定時,才能使計算出的財務杠桿繫數具有實際價值。

影響財務杠桿繫數變動的因素[3]

1.利息費用變動對財務杠桿繫數的影響

企業只要採取舉債經營策略,就必須支付固定的利息費用。利息費用的高低取決於兩個方面的原因:一是企業的資本結構,在其他條件不變時,負債比率越高,利息費用就越多,反之則越少;二是負債成本(即利息率),在其他條件不變時,負債成本越高,利息費用就越多,反之則越少。

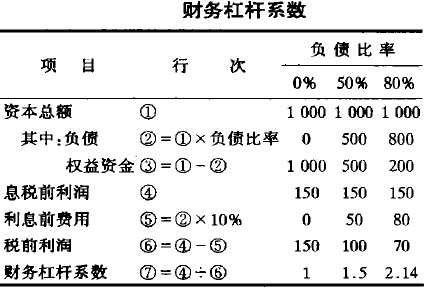

例1:某企業全部資本1000萬元,息稅前利潤150萬元,負債成本10%,當負債比率由零增加到50%、80%時,財務杠桿繫數的變動如表所示。

從上表可以看出,隨著負債比率的提高,財務杠桿繫數越來越大,說明財務杠桿繫數與負債比率變動方向相同。

如果企業的資本結構不變,負債成本發生變動,也會引起財務杠桿繫數發生變動。負債成本的變動受兩個因素影響:一是各種負債的利息率水平,其主要取決於國家的巨集觀經濟政策、資金市場的供求關係等客觀因素;二是負債結構,負債成本是以各種負債的資金成本為基礎,各種負債在全部負債中所占比重為權數計算的加權平均數,即使各種負債的資金成本不變,負債結構發生變動,負債成本也會因此而變動。

例2:假定負債成本由10%下降到8%,或上升到12%,在負債比率為50%時,其他資料如例1。負債成本變動對財務杠桿繫數的影響如下表所示。

負債成本

| 項目 | 負債成本 | ||

| 10% | 8% | 12% | |

| 資本總額 | 1000 | 1000 | 1000 |

| 其中:負債 | 500 | 500 | 500 |

| 息稅前利潤 | 150 | 150 | 150 |

| 利息費用 | 50 | 40 | 60 |

| 稅前利潤 | 100 | 110 | 90 |

| 財務杠桿繫數 | 1.5 | 1.36 | 1.67 |

從上表可以看出,負債成本下降,財務杠桿繫數也下降,負債成本上升,財務杠桿繫數也上升,可見財務杠桿繫數與負債成本同方向變動。

以上分析說明,財務杠桿繫數的大小取決於資本結構、各種負債的資金成本、負債結構三個具體因素。除各種負債的資金成本主要受客觀因素影響外,資本結構和負債結構則取決於企業主觀方面的籌資政策和具體籌資方式。因此,企業完全可以通過調整資本結構和負債結構,從主觀方面決定使用財務杠桿的程度。

2.息稅前利潤變動對財務杠桿繫數的影響

因某一特定的財務杠桿繫數是在一定的息稅前利潤水平上衡量的,所以息稅前利潤發生變動,財務杠桿繫數必定會隨之變動。

例3,假定企業息稅前利潤由150萬元下降到90萬元,或上升到200萬元,負債比率為50%,其他資料如例1,則息稅前利潤變動對財務杠桿繫數的影響如下表所示。

息稅前利潤

| 項目 | 息稅前利潤 | ||

| 150 | 90 | 200 | |

| 資本總額 | 1000 | 1000 | 1000 |

| 其中:負債 | 500 | 500 | 500 |

| 息稅前利潤 | 150 | 90 | 200 |

| 利息費用 | 50 | 50 | 50 |

| 稅前利潤 | 100 | 40 | 150 |

| 財務杠桿繫數 | 1.5 | 2.25 | 1.33 |

從上表可以看出,息稅前利潤下降,財務杠桿繫數上升;息稅前利潤上升,財務杠桿繫數下降。可見財務杠桿繫數與息稅前利潤成反方向變動。

企業息稅前利潤受多種因素影響,有主觀方面的因素,如成本高低,產品質量優劣等;也有客觀方面的原因,如產品的市場供求情況,國家物價政策等。由於導致息稅前利潤的不確性主要是由生產經營方面因素引起的,所以它構成了企業的經營風險,企業難以通過主觀努力完全加以控制,這就使得財務杠桿產生反作用成為可能,即產生財務風險。

通過上述分析可知,財務杠桿繫數的大小更主要地受企業主觀因素的影響,所以企業完全可以通過主觀決策限制財務杠桿的作用程度。任何只顧獲取財務杠桿利益,無視財務杠桿可能產生的風險,而不恰當地使用財務杠桿的做法都是企業財務決策的重大失誤,最終將損害投資人的利益。

很好