肯定當量法

出自 MBA智库百科(https://wiki.mbalib.com/)

肯定當量法(Surely-Balanced Method)

目錄 |

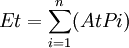

所謂肯定當量法是指在固定資產投資項目的風險分析中,預先用一個繫數把有風險的現金收支調整為無風險的現金收支,再用無風險的貼現率去計算不同方案的凈現值,然後用凈現值法的規則判斷投資機會可取程度的一種方法。其模型為:

![NPV=\sum_{i=1}^n[(a_t*At)/(1+i)^t]-C](/w/images/math/5/6/8/5683a3c1470b6c760dfe0e160bacb4b5.png)

- NPV——投資項目凈現值;

- at——肯定當量繫數;

- At——第t年的稅後現金流人量;

- i—— 預定的無風險貼現率;

- C—— 投資現值。

在某一特定的投資項目中,如凈現值為正數,說明該項目的預期報酬率大於預定的貼現率,屬於可選項目,如凈現值為負數則為不可選項目;如某投資項目同時可確認若幹個投資方案,則凈現值大的為可選方案,其餘為淘汰方案。

肯定當量法的基本思路是先用一個繫數把有風險的現金收支調整為無風險的現金收支,然後用無風險的貼現率去計算凈現值,以便用凈現值法的規則判斷投資機會的可取程度。 肯定當量法的原理雖然是比較凈現值的大小,但該方法的核心與關鍵卻在於肯定當量繫數的確定。所謂肯定當量繫數,是指把不肯定的1元現金流量折算成相當於使投資者滿意的肯定現金流量的繫數。

一般來講,在肯定的1元和不肯定的1元之間,人們往往會選擇前者,因為不肯定的1元,只相當於不足1元的金額,兩者的差額,是緣於風險或不確定性的客觀存在,風險或不確定性越高,未來現金流入量貶值的可能性越大。為此,在按凈現值法判斷投資項目或投資方案是否可取時,在未來現金流人量上乘上一個繫數,相當於把含有風險或不確定性因素的現金流人量換算成剔除了風險或不確定性因素後的可以肯定的現金流人量,從而提高了投資可行性判斷的準確程度。可見,肯定當量繫數的實質是在現金流人量上應該乘上的一個折扣率。

對於肯定當量繫數,確定的方法一般有:

1、理論繫數法

該法能夠說明肯定當量繫數的理論意義,表明未來可以肯定的現金流量相當於現在計算的不肯定現金流量期望值的比率。用公式表示為: at=肯定的現金流量÷不肯定的現金流量期望值因該公式的分子無法直接計算得出,在實際工作中難有應用價值,故稱為理論繫數。

2、經驗繫數法

即以反映現金流量期望值風險程度的標準差率(亦稱變異繫數)表示現金流量的不確定程度,則標準差率與肯定當量繫數的經驗數據為:

- 標準差率(Q) 當量繫數(at)

- 0.00~0.07 l

- 0.08~0.15 0.9

- 0.16~0.23 0.8

- 0.23~0.32 0.7

- 0.33~0.42 0.6

- 0.43~0.54 0.5

- 0.55~0.70 0.4

標準差率反映了投資項目的風險程度,風險越小,則標準差率越小,對應的肯定當量繫數就大,可以肯定的現金流量也就越大;反之,風險越大,標準差率就越大,對應的肯定當量繫數也就小,可以肯定的現金流量也小。實際應用中,需已知某投資項目的風險程度,並計算出反映投資項目風險程度的標準差率,方可找到對應的肯定當量繫數。

3、換算繫數法

如無風險貼現率(i)和風險貼現率(K)之間的函數關係已知,即i=K,則可根據聯立公式推算出肯定當量繫數。方法如下:

因為,肯定當量法的現金流入現值為:

![NPV=\sum_{i=1}^n[(a_t*At)/(1+i)^t]](/w/images/math/e/8/c/e8c2af0c535d7b44f2cdf8e9bcafe59d.png)

風險調整現貼現率法的現金流入現值為:

![\sum_{i=1}^n[(At/(1+K)^t]](/w/images/math/c/a/8/ca80fe42f05a0110d48c963d2a2641c6.png)

所以:[(at * At) / (1 + i)t] = [At / (1 + K)t]

解出:at = (1 + i)t / (1 + K)t即可滿足計算凈現值所需。

該法計算肯定當量繫數的前提是應預先確知風險貼現率和無風險貼現率的對應關係,如沒有這個前提,則此法便失去了存在的基礎。

肯定當量法應用的最大難題是當量繫數如何確定才能最大限度地符合實際。從前述確定當量繫數的方法中,均存在主觀性判斷大於客觀性判斷的問題。本文認為,無論是經驗繫數還是換算繫數,都是建立在對風險估計的基礎上,計算上比較麻煩且又存在一定的不合理性。既然如此,何不採用比較簡便易行和科學合理的方法,即只對未來的投資風險確定為高中低三個等級,同時確定與之相對應的當量繫數。考慮到每一等級的風險中也還有程度的不同。故可確定相宜的繫數範圍,以便增強其可以選擇的彈性。具體如下表所示:

風險等級 當量繫數

- 高 0.4~0.69

- 中 0.7~0.89

- 低 0.9~0.95

此法可命名為風險等級對照法,其先進性在於:它既吸收了經驗繫數法的長處,又剋服了經驗繫數法本身的不合理性和計算上的麻煩,因為無論風險大小,當量繫數即折扣率總不能為l(100%),這意味著折扣率並無意義,問題在於只要有風險而不論大小,對未來現金流入量所打的折扣為l總是不合邏輯的;同時,又避免了換算繫數法計算上的煩瑣及無風險貼現率和風險貼現率之間存在函數關係的假定性。其合理性在於:各風險等級對應的當量繫數均有一個選擇的區間,可滿足不同風險偏好的決策者所需。

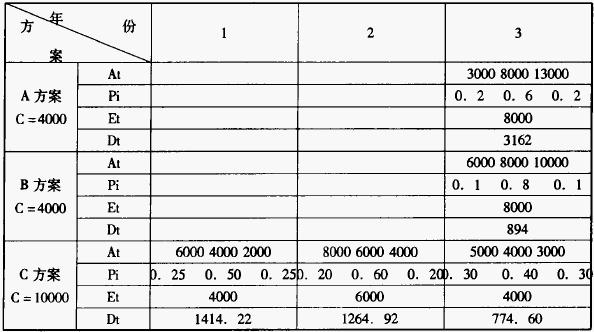

例:某公司有三個投資機會,預定的無風險貼現率(i)為6% ,風險貼現率(k)分別為:A方案為10%,B方案為7.1%,C方案為7.5%,其餘資料見表:

註:C:投資現值At;現金流人量Pi;概率Et;現金流人量的風險期望值[按 計算得出]Dt;標準差[按

計算得出]Dt;標準差[按 計算得出]

計算得出]

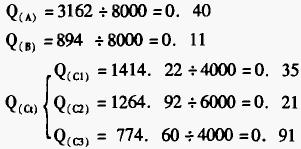

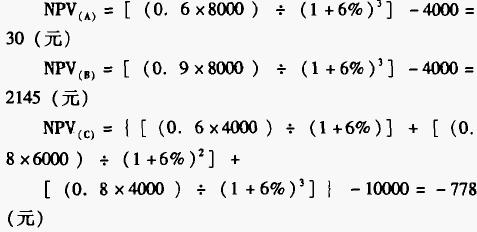

1、按經驗繫數法計算如下:

根據要求,確定肯定當量繫數的前提是先計算反映各方案風險程度的標準差率,即變異繫數Q,以便尋求與之相對應的肯定當量繫數。其標準差率的計算公式為:Q=D/E

根據標準差率所對應的數據,即可查得各方案的肯定當量繫數。

據此即可計算出各方案的凈現值:

結論是B>A>C,根據凈現值法的判斷規則應選擇B方案。但該法對於反映風險程度的資料要進行詳細的計算,否則便難以獲得所需的經驗資料。

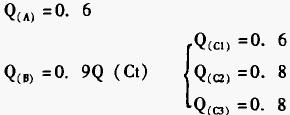

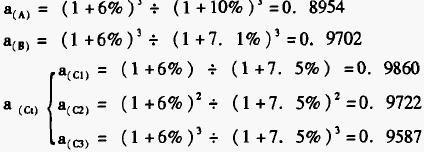

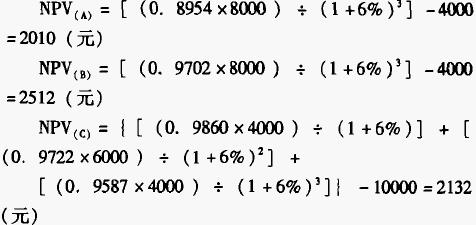

2、按換算繫數法計算如下:

如前所述,在有風險的貼現率和無風險的貼現率之間函數關係已知的前提下,可以換算出肯定當量繫數。假設有風險的貼現率K(A) = 10%,K(B) = 7.1%,K(c) = 7.5%,相當於無風險的貼現率i=6%,則各方案的肯定當量繫數分別為:

據此可以計算出三個投資方案的凈現值。

此法計算結果也是B>A>C,但其存在的問題一是當量繫數的換算是建立在有風險的貼現率和無風險的貼現率相對應的前提下,主觀性較強又較煩瑣;二是計算結果較為接近,未能鮮明地反映出不同方案的風險程度,不易作出準確判斷,使其在實踐中的應用價值受到削弱。

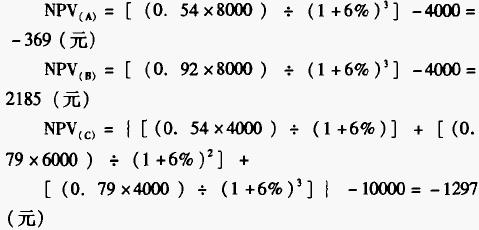

3、按風險等級對照法計算如下:

若根據判斷,A方案有較大風險,B方案風險較低,C方案第一年風險較高,第二、三年偏低,則可根據風險等級對應的當量繫數直接計算各方案的凈現值。為計算方便,設各方案對應的當量繫數分別取中值為:

A=0.54,B=0.92,C方案第一年為0.54,第二、三年為0.79,則:

從計算結果看,與前述結論完全相同,仍應選擇B方案,但該法的優點在於:一是計算過程大為簡化,省略了標準差及換算繫數的計算,卻得到了與前述方法完全相同的結論;二是對各方案的風險程度從計算結果中可以看得非常清晰,便於作出比較準確的判斷。因此可以想象,該法在實際的投資風險分析中應有廣泛的推廣和應用價值。

很詳細很具體也很有用 thx