國債收益率曲線

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

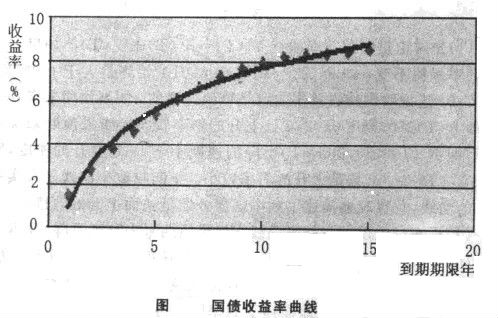

國債收益率曲線是描述某一時點上一組上市交易的國債收益率和它們所餘期限之間相互關係的數學曲線,如果以國債收益率為縱軸,一年期期限為橫軸,將每種國債的收益率與它的到期期限所組成的一個點,擬合成一條曲線就會形成一條國債收益率曲線。如圖所示:

國債收益率曲線的特征[1]

這條曲線具有如下基本特征:

①國債收益率曲線隨時間的變化而變化。在某一時點上,國債收益率是到期期限T的函數,如果記為Y(T),則國債收益率曲線可以用Y=Y(T)來表示。

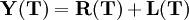

②在期限為T時,國債收益率Y(T)的變化規律一般的表現為預期未來利率R(T)和風險報酬L(T)之和即:

進一步研究,我們設定函數Y(T)分別記為Y(T)、R(T)和L(T)都是可導的,其導數分別記為 、

、 和

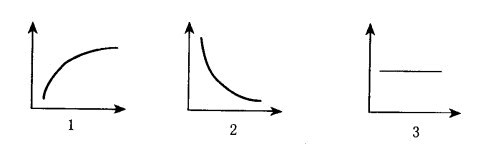

和 。在不同的情況下,國債收益率曲線有三種變動的可能:正向的收益率曲線,反向的收益率曲線和平向的收益率曲線。如圖所示:

。在不同的情況下,國債收益率曲線有三種變動的可能:正向的收益率曲線,反向的收益率曲線和平向的收益率曲線。如圖所示:

(1)先討論正向收益率曲線

- 如果預期未來,利率保持不變,即

;由於

;由於 始終是大0的,則

始終是大0的,則 。這說明國債收益率曲線是單調遞增的。

。這說明國債收益率曲線是單調遞增的。

- 如果預期未來利率上升,即

,則

,則 且上升的斜率較大。

且上升的斜率較大。

- 如果預期未來利率下降,即

,但R(T)下降的速度小於L(T)上升的速度,則仍然有

,但R(T)下降的速度小於L(T)上升的速度,則仍然有 ,只是上升的斜率較小。

,只是上升的斜率較小。

正向收益率曲線是現實中最常見的曲線,它直觀地描述了利率隨債務期延長而上升的軌跡。

(2)再來討論反向收益率曲線。如果預期未來利率下降,即 且R(T)下降的速度大於L(T)上升的速度,則有

且R(T)下降的速度大於L(T)上升的速度,則有 ,即Y(T)曲線呈右下方傾斜的態勢。反向收益率曲線在現代經濟的巨集觀調控中日顯端倪,它直觀地描述了利率隨債務期限的延長而下降的態勢。

,即Y(T)曲線呈右下方傾斜的態勢。反向收益率曲線在現代經濟的巨集觀調控中日顯端倪,它直觀地描述了利率隨債務期限的延長而下降的態勢。

(3)平向收益率曲線在經濟生活中很少出現。它表示預期未來利率下降的速度等於預期風險報酬增長的速度,即 ,那麼

,那麼 。它描述了利率對債務期限的變化呈鈍化狀。

。它描述了利率對債務期限的變化呈鈍化狀。

國債收益率曲線的標桿地位[2]

通常,國債收益率曲線分為國債現券收益率曲線及國債回購收益率曲線。國債回購收益率曲線若想獲得銀行授信業務中信用風險定價的標桿地位,回購市場的流動性是首要條件,該流動性指的是涵蓋回購市場所有短期(1年或以下)品種的市場流動性。從國際經驗看,國債回購市場在所有短期期限中均比國債現券市場具有更高的流動性,由於國債回購市場的無信用風險、高流動性、短期限,國債回購利率已成為短期風險性資產(主要是銀行授信產品)的理想定價標桿。其重要性還在於發達國家中央銀行因回購市場的交易頻度高、回購合約設計靈活等特性而被確定為進行公開市場操作的主要市場,通過公開市場操作直接影響回購利率的水平,體現中央銀行的貨幣政策意圖,因而回購利率也成為市場參與者判斷短期利率走勢的最主要利率,市場參與者對短期利率走勢的預期又間接地作用於其他短期風險性資產的定價。例如,根據國際清算銀行的一份研究報告,發達國家的國債回購平均利率長期低於銀行同業拆借利率,由於後者是無抵押的有風險拆借,二者之間的價差被市場用來估計拆借銀行的風險溢價。

國債現券收益率曲線被認為是中長期風險性資產(如非政府債券)的定價標桿,這是國債回購收益率曲線所無法取代的,因為國債回購市場主要是短期的資金市場。儘管現券收益率曲線中表示短期現券收益的這一段曲線在短期的銀行授信品種定價中的標桿地位不及國債回購收益率曲線,但在短期利率的形成與價格發現方面依然處於主導地位,這是由於現券一級市場面向最廣泛的投資者,且新近發行(on-the-run)國債的高流動性是國債回購市場所不及的。此外,根據Frank J.Fabozzi主編的《固定收益證券手冊》,國債現券收益率曲線是構建國債理論現券收益率曲線(the theoretical Spot-Rate Curve)的基礎,而只有該理論曲線才是中長期風險性資產真正合理的定價標桿。要準確地計算國債與公司債券之間的信用風險、流動性風險價差應採用國債理論現券收益率曲線所體現的各種期限的理論收益率。

在金融市場中確立無信用風險證券的標桿性定價地位對形成完善且有效率的信用風險定價機制具有非常重要的實踐意義。在儲蓄轉為資本投資的過程中,利率是重要的決定因素。利率是資金借入與貸出的價格,合理的定價是促成雙方交易成功的關鍵。現代金融理論研究表明,絕大多數投資者普遍具有風險厭惡的特征,於是無信用風險金融產品(如國債)的價格便成為風險性金融產品定價的基礎。不同風險性金融產品具有不同的風險與收益組合,不同金融產品的風險要素也有不同的組合,一些主要的風險要素包括:信用風險、市場或價格風險、流動性風險等。風險性金融產品的定價主要是對風險組合中的不同風險要素分別進行定價,但是,如果沒有無信用風險金融產品的定價作為參考,風險性金融產品的定價將會變得困難且效率低下,雖然不是不可能的。例如,投資銀行在對中長期公司債券的定價過程中,如果沒有可參考的定價標桿,就需要聯繫許多的潛在投資者群,以徵詢他們對不同價格與數量組合的意向,再根據多數投資者的意向綜合確定一個大致的價格,重新向投資者徵詢,這一過程將反覆多次,不僅時間長而且成本高。但如果有無信用風險的定價標桿,投資銀行可根據其對發行公司的信用風險程度、二級市場的流動性及相應期限分別估算這些風險要素的風險溢價並結合無信用風險的證券價格即可定出相對合理的公司債券價格,投資銀行只需以該價格向其熟知的投資者群一次性徵詢可能認購的數量意向,這個過程顯然效率要高很多。而風險性金融產品的合理高效定價將加快儲蓄轉化為投資的進程,使金融資源在全社會的配置更有效率。

國債收益率曲線的種類[3]

目前,我國國債收益率曲線的種類包括:銀行間國債收益率曲線和交易所國債收益率曲線。銀行間國債收益率曲線的數據來源於銀行間債券市場國債雙邊報價、商業銀行櫃臺國債市場雙邊報價、銀行間債券市場結算價、交易所債券市場國債收盤價。

交易所國債收益率曲線的數據來源於銀行間債券市場國債雙邊報價、商業銀行櫃臺國債市場雙邊報價、銀行間債券市場結算價、交易所債券市場國債收盤價、市場成員提供的關鍵期限國債收益率估值數據(50餘家)。

目前看來,國債的發行數量還不夠充足,交易所市場和銀行間市場是分割的,流動性也不強,所以很難形成有效的國債收益率曲線。研究國債收益率曲線重點要解決的問題是通過對國債交易歷史數據的分析,找出國債收益率與到期期限之間的數量關係,從而能夠準確地預測出將來任意給定期限的國債所對應的收益率。

為貫徹落實黨的十八大關於全面深化改革的戰略部署,十八屆中央委員會第三次全體會議研究了全面深化改革的若幹重大問題,作出《中共中央關於全面深化改革若幹重大問題的決定》,新華社2013年11月15日全文播發。

以下為《中共中央關於全面深化改革若幹重大問題的決定》(2013-11-15)部分段落:

完善人民幣匯率市場化形成機制,加快推進利率市場化,健全反映市場供求關係的國債收益率曲線。推動資本市場雙向開放,有序提高跨境資本和金融交易可兌換程度,建立健全巨集觀審慎管理框架下的外債和資本流動管理體系,加快實現人民幣資本項目可兌換。