可貸資金

出自 MBA智库百科(https://wiki.mbalib.com/)

可貸資金(loanable funds)

目錄 |

什麼是可貸資金[1]

可貸資金(loanable funds),信貸的另一種說法;指資金所有者為了獲利,允許其他人或企業在約定時期內使用的他的資金。

可貸資金的供給和需求[2]

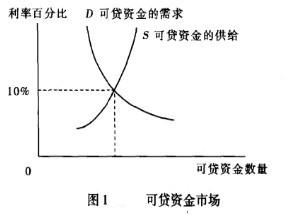

可貸資金理論根據可供貸出(和借入)資金的供給和需求說明利率,而不通過貨幣的總供給和總需求來說明,巨集觀經濟學通過經濟中貨幣的總供給和總需求來考察利率。如圖1所示,均衡利率是可貸資金的供給量和需求量相等時的利率。

假設家庭或消費者是可貸資金的唯一供給方,而廠商是唯一的需求方。同時假設借貸是在家庭和廠商之間直接發生的,沒有金融中介機構存在。

1.可貸資金的供給

可貸資金的供給和需求曲線如圖1所示,S代表可貸資金的供給,D代表可貸資金的需求。S曲線向右上方傾斜表示利率越高,家庭願意提供的可供貸出的資金越多。很多人都喜歡用收入購買令自己高興的物品和勞務,而不是將購買行為延伸到將來。為了使人們把收入延伸到將來,必須吸引他們,可用利息支付來補償他們。這種支付越大,延後的家庭消費也就越大,可用於借貸的資金也就越多。對於利率變化引起可貸資金供給變化的程度,很多的經濟學家認為儲蓄對利率的反應相對並不敏感,如凱恩斯就認為儲蓄是收入的函數。因此,可貸資金供給曲線的彈性要低些。

2.可貸資金的需求

廠商借入可貸資金的目的是增加資本品(新的廠房、倉庫和機器設備)存量。假設廠商想要購買一臺機器,該機器可以增加生產商的產量,使廠商當年的銷售收入增加1150元。同時假設機器成本為1000元,使用壽命為1年。比較廠商賺得的150元和1000元的機器成本,我們發現這筆投資的年期望回報率為15%(=150元/1000元)。

為確定這筆投資是否有利可圖,廠商必須將15%的期望回報率與利率(即可貸資金的價格)進行比較。如果這筆資金可以以低於回報率(15%)的利率(10%)借入,那麼這一投資是有利可圖的,應該進行。但如果資金只能以高於15%的利率借入,如20%,那麼這一投資就不會產生利潤,因此不應該進行。

可貸資金的需求曲線為什麼是向下傾斜的呢?這是因為較高利率意味著生產商可從事的獲利項目較少,因此對可貸資金的需求也較少。如果利率降低,有利可圖的投資項目將增加,對可貸資金的需求也隨之增加。在該例中,如果以10%的利率借入資金,購買成本為1000元的機器是有利可圖的;但如果利率變成20%。利潤就不復存在了。

有點不太理解可貸資金供求的概念,感覺解釋不太清楚啊