可貸資金理論

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

可貸資金理論(Loanable—Funds Theory of Interest)是二十世紀三十年代提出來的,其主要代表人物是劍橋學派的羅伯遜和瑞典學派的俄林。該理論試圖在利率決定問題上把貨幣因素和實質因素結合起來考慮,完善古典學派的儲蓄投資理論和凱恩斯流動性偏好利率理論。為了更好的理解可貸資金理論,先來瞭解一下儲蓄投資理論和流動性偏好理論。

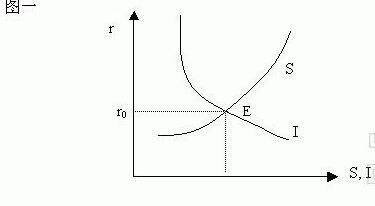

古典學派的儲蓄投資理論,也稱為“真實的利率理論”。該理論認為投資來源於儲蓄,儲蓄是當期放棄的消費,利率在本質上是由於人們放棄了當期的消費而得到的報酬。投資者以投資於資本所得的資本邊際生產力來支付利息,儲蓄者因為犧牲當期的消費而獲得利息。該理論從儲蓄和投資這兩個實質因素來討論利率的決定,認為通過社會存在的一個單一的利率的變動就能使儲蓄和投資自動到達一致,從而使經濟體系維持在充分就業的均衡狀態;在這種狀態下,儲蓄和投資的真實數量都是利率的函數,利率決定於儲蓄和投資的相互作用。為了清楚的說明這種均衡機制,不妨設儲蓄S=S(r),投資I=I(r),其中S表示意願的儲蓄,I表示意願的投資。顯然,儲蓄是利率的增函數,投資是利率的減函數。當S=I時,利率達到均衡水平;當S>I時,資金供給多餘資金需求,這就促使利率下降;反之,當S小於I時,利率水平上升。其機理如圖一所示。需要說明的是因為古典學派基本上是貨幣中性論者,即他們認為貨幣供給的變動只有一種影響-價格水平的同比例變動,因此貨幣供給的變動並不影響利率,利率只是由生產率和節約的實際力量所決定的,即由投資和儲蓄等實質因素決定的,與貨幣因素無關.

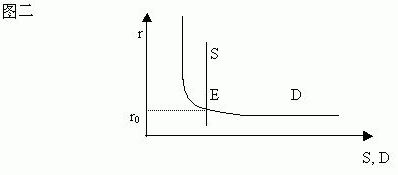

凱恩斯的流動性偏好理論將心理因素分析引入了利率決定中。凱恩斯首先認為將利息認為是對當期放棄的消費的報酬是根本錯誤的,因為延期的消費並不一定能夠帶來收入。他認為人們普遍都有一種流動性偏好,利息是對人們犧牲流動性的報酬;其次,他還認為儲蓄和投資都和實際的收入相關,不可能獨立的變動,從而不能決定利率的高低。凱恩斯認為,利息是使公眾願意以貨幣形式持有的財富量(貨幣需求量)等於現有貨幣存量(貨幣供給)的價格,因此利率是由貨幣供給和貨幣需求共同決定的。貨幣供給是由銀行體系決定的外生變數(由基礎貨幣和存款準備金率決定),與利率沒有關係。貨幣需求由消費性需求、預防性需求和投機需求組成,其中消費性需求和預防性需求是外生的,投機性需求與利率相關。其機理如圖二所示。凱恩斯認為利率是由貨幣供求決定的,在本質上是一種貨幣現象,與實質性因素無關。

針對上述兩個理論,可貸資金理論認為它們都有其不足之處。可貸資金理論認為在利率決定問題上,肯定儲蓄和投資的交互作用是對的,但完全忽視貨幣因素是不當的,尤其在目前金融資產量相當龐大的今天;凱恩斯指出了貨幣因素對利率決定的影響是可取的,但完全否定實質性因素是錯誤的。可貸資金理論試圖在古典利率理論的框架內,將貨幣供求變動等貨幣因素考慮進去,在利率決定問題上同時考慮貨幣因素和實質因素,以完善利率決定理論。利率是借貸資金的價格,借貸資金的價格取決於金融市場上的資金供求關係。

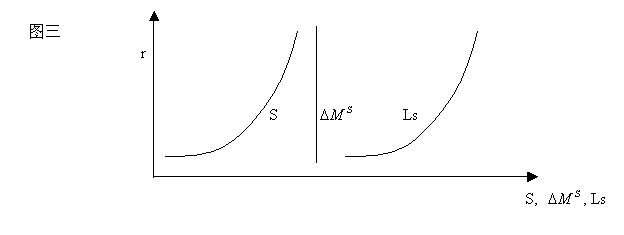

假定我們考察的是一個封閉經濟體,並且在這個封閉經濟體中不存在政府。在這樣假定下,可借貸資金的供給(如圖三所示)包括:(1)家庭、企業的實際儲蓄,它隨利率的上升而上升;(2)實際貨幣供給量的增加量。

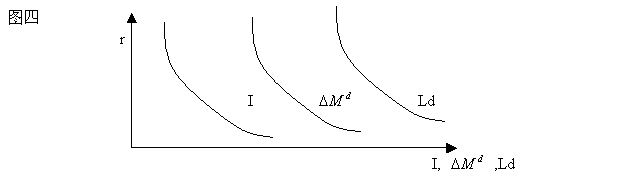

可借貸資金的需求(如圖四所示)包括:(1)購買實物資產的投資者的實際資金需求,它隨著利率的上升而下降;(2)家庭和企業對貨幣需求量的增加,即為了增加其實際貨幣持有量而借款或少存款。需要註意的是,可貸資金理論中的可借貸資金的供給和可借貸資金的需求均是流量概念,而不是存量概念。這裡所謂家庭、企業的實際儲蓄類似於古典學派儲蓄投資理論中的儲蓄的含義,指的是他們手中計劃不用於消費部分的貨幣量,即計劃儲蓄。實際貨幣供給量的增加額類似於凱恩斯利率決定理論中的貨幣供給量的含義,指的是銀行體系決定的通過信用創造的當期新增的貨幣供給量,這是一個外生變數。

可貸資金理論所謂同時考慮實質因素和貨幣因素的思想充分的體現在了其將整個社會的可借貸資金的供給劃分為兩個部分,即家庭、企業當期願意儲蓄的部分(實質部分)和銀行體系決定的當期實際貨幣供給量的增加部分(貨幣因素)。因此,可貸資金理論比較完整的描述了社會經濟中可借貸資金的來源。購買實物資產的投資者的實際資金需求類似於儲蓄投資理論中的投資,指的是實際的計劃投資(實質因素);家庭和企業對貨幣需求量的增加類似於凱恩斯利率決定理論中的貨幣需求含義(貨幣因素)。同樣,這種劃分也體現出可貸資金理論力圖把古典學派利率決定理論和凱恩斯的流動性偏好理論相統一的思想。

好的很