加權平均條款

出自 MBA智库百科(https://wiki.mbalib.com/)

加權平均條款(Weighted average protection/Weighted average anti-dilution protection)

目錄 |

儘管完全棘輪條款曾經很流行,現在也常常出現在投資人的Term Sheet里,但最常見的防稀釋條款還是基於加權平均的。

加權平均條款,即如果後續發行的股份價格低於前一輪的轉換價格,那麼新的轉換價格就會降低為前一輪轉換價格和後續融資發行價格的加權平均值,即:給優先股重新確定轉換價格時不僅要考慮低價發行的股份價格,還要考慮其權重(發行的股份數量)。

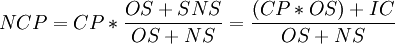

這種轉換價格調整方式相對而言較為公平,計算公式如下(作為Term Sheet的附件或置於條款之中):

- NCP = A系列優先股的調整後新轉換價格

- CP = A系列優先股在後續融資前的實際轉換價格

- OS = 後續融資前完全稀釋(full dilution)時的股份數量或已發行優先股轉換後的股份數量

- NS = 後續融資實際發行的股份數

- SNS = 後續融資額應該能購買的股份(假定按當時實際轉化價格發行)

- IC = 後續融資現金額(不包括從後續認股權和期權執行中收到的資金)

加權平均條款有兩種細分形式:廣義加權平均和狹義加權平均,區別在於,對後輪融資時的已發行股份及其數量的定義。

1、廣義加權平均條款是按完全稀釋方式定義,即包括已發行的普通股、優先股可轉換成的普通股、可以通過執行期權、認股權、有價證券等獲得普通股數量。

2、狹義加權平均只計算已發行的可轉換優先股能夠轉換的普通股數量,不計算普通股和其他可轉換證券。

廣義加權平均時,完全稀釋的股份數量很重要,企業家要確認跟投資人的定義是一致的。相對而言,狹義加權平均方式對投資人更為有利,公式中不把普通股、期權及可轉換證券計算在內,因此會使轉換價格降低更多,導致在轉換成普通股時,投資人獲得的股份數量更多。

加權平均條款規定,調整後的轉換價格應是初始轉換價格和新增發行價格的加權平均值。與完全棘輪條款不同,加權平均條款下的轉換價格會隨著新增發行規模的大小有所不同:一般情況下,新增發行規模越大,轉換價格調整就越大;反之則相反。而且,在加權平均條款下,調整後的轉換價格高度地依賴於初始轉換價格的高低。這兩個特點從理論上看都缺乏基本的合理性:一是初始投資經濟稀釋的風險早在初始投資定價之初已經埋下,與後續新增發行的規模並不相關;二是初始轉換價格與調整後的轉換價格毫無干系,因為在信息壁壘的作用下,初始轉換價格本身就是一個錯誤的定價。因此,加權平均條款在理論上是站不住腳的。但是在實務操作上,加權平均條款卻得到了相當廣泛的應用。

也許可以這樣理解加權平均條款的合理之處:由於引發初始投資價值下降的原因紛繁複雜,導致本應由企業家來承擔的那部分損失比例難以確定,因而加權平均條款的使用雖然不是最準確的,但可能成為企業家和風險投資雙方都能接受的最好方案。

例如,當初創業投資公司以每股1元的價格投資10萬元,投資公司與企業創辦人各占企業的10萬股(50%);過了一段時間後企業以每股0.1元的價格增發1萬股,再次融資1000元,如果用完全棘輪方法計算,二次融資後投資公司占100萬股(10萬元/每股0.1元),企業總股數增至111萬股;如果用加權平均條款計算,融資價格為每股0.918元(10100元/11000股),投資公司擁有10.89萬股(10萬元/每股0.918元),總股數為21.89萬股(投資公司10.89萬股+創辦人10萬股+新發1萬股)。