固定比例投资组合保险策略

出自 MBA智库百科(https://wiki.mbalib.com/)

固定比例投资组合保险策略(constant proportion portfolio insurance,CPPI)或称常数比例投资组合保险策略、CPPI策略

目录 |

Black and Jones (1987)提出了固定比例投资组合保险策略,让投资者根据个人对资产报酬的要求和对风险的承受能力设定适合于自己的投资组合保险。整个投资组合包括主动性资产(Active Asset)和保留性资产(Reserved Asset)。两类资产中较高风险并且预期回报较高的为主动性资产,较低风险低回报的则为保留性资产,因此一种资产可能在某些情况下是主动性资产,但在某些情况下则变成保留性资产。在股票和无风险资产的例子中,主动性资产指的就是股票,而保留性资产则是无风险资产。

固定比例投资组合保险策略是根据投资组合价值水平的变化动态调整风险资产和无风险资产投资比例的策略,这一策略在国外的证券投资决策中被经常使用。在股票市场中,其指导思想是:当股市上涨时,投资组合价值也上涨,因而风险承受能力增大,投资于股票的比例也就增大;反之,当股市下跌时,投资组合净值也下跌,因而风险承受能力减小,投资于股票的比例也就减小。

CPPI比较适用于我国金融产品的投资保险目的,在我国证券市场中,该策略将投资组合分为两部分,一部分是债券资产,另一部分股票资产。在每一个动态调整时刻,股票与债券资产按一定的比例动态调整。其中的关键就是对无风险收益放大一定倍数(即乘数M)进行股票投资。M越大,投资组合在股票出现下跌时,投资组合价值逼近保险额度底线的速度越快,为了实现保本目的。需要动态调整的频率也就越高。如果市场由于流动性以及交易成本等原因不能够及时实现动态调整,组合资产向下跌破保险额度底线的风险越大。M取值越小,在股票上涨的时候,组合资产能够分享到股票上涨收益的比例相对较低。[1]

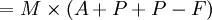

固定比例投资组合保险策略的理论构架所根据的公式可表示如下:

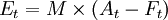

At = Dt + Et

其中,E 表示应投资于主动性资产的仓位(Exposure),M为乘数(Mutiplier)且M>0,A 代表资产总值(Asset),F 为最低保险金额(Floor),而(A-F)为缓冲头寸(Cushion)。

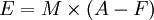

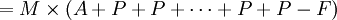

一个更为动态的过程可以表示如下:

若:

其中A为第t期时资产组合的总价值,E为第t+1期时的主动性资产的仓位。

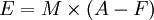

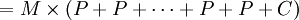

若 P表示第t期时的资产组合的增加值, C为最初的缓冲头寸( C=A-F)

则

由该动态过程,第t+1期的投资于主动性资产的仓位由乘数、各期资产组合价值增值之和以及最初的缓冲头寸决定。

CPPI策略的投资步骤[2]

(1)根据投资者在保本期到期时要求的最低保本额度和合理的折现率,设定当前应持有的无风险资产或低风险资产的数量;

(2)计算投资组合现实价值超过最低保本额度的数额,此数额成为安全垫(cush—ion);

(3)将相当于安全垫特定倍数的资金投资于风险资产,其余资金投资于无风险或低风险资产以保证期末时的资产价值不低于最低保本额度。

对CPPI策略而言,当股价上升时,风险资产价值随之上涨,从而总资产价值也相应增加,由公式可知,应该加大对风险资产的投资。举例如下:假设某投资者投资期初的资产总额为100亿元,采用CPPI策略,投资者根据自己的情况选择最低保本额度F=70亿元,放大乘数M=2。

在期初,投资于风险资产的价值为60[(100-70)×2]亿元,投资无风险资产的价值为40亿元。

如果下一个调整时期,风险资产跌至48亿元,无风险资产价值上涨为42亿元。

这时投资者进行调整,调整后投资于风险资产价值为40[(42+48-70)×2]亿元,投资于无风险资产的价值为50亿元。

TIPP策略与CPPI策略虽然可以通过几个简单的参数设定来进行动态的调整资产配置达到保险的目的,不需要像复制期权一样对波动率进行精确的估算,但也有其本身的缺点。第一,复制性卖权可以将要保比例设为100% 或更高,但TIPP与CPPI不能将要保比例设为100% ;第二,其助涨杀跌的本质可能会造成市场波动性的增加;第三是交易成本的问题,这和复制期权相同。一般而言,要使CPPI策略能够精准的达到投资组合保险的目的,必需将投资组合中的风险性资产与固定收益资产两者进行连续不断的调整;此时,在交易成本存在的现实环境下,如何在策略的精准度与交易成本中做进行取舍是很复杂的问题。

CPPI和TIPP策略没有考虑到连续调整风险资产和无风险资产的头寸,会带来很大的交易成本,故此后来的学者提出了三种交易原则,既有用,又不至于影响CPPI和TIPP保险的有效性:

定时间段调整法(Time Discipline)是指选择一个时段,在每隔这样一个时段就调整积极性资产和保守性资产。

市场走向调整法 (Market Move Discipline)是指首先确定一个市场走向的范围,当风险资产的市场值突破该范围的临界点时,则调整组合的风险资产和无风险资产的头寸。

乘数调整法(Multiplier Dicipline)是指对乘数设定一个范围,而不象原来那样固定不变,利用乘数计算出风险资产组合价值的范围,当市场波动使风险资产值的变动超过了设定的范围时,就调整组合的部位。

CPPI举例[1]

条件:

1.初始资金Co=1000万元;

2.保本期限为3年;

3.债券市场3年期贴现国债价格为92.313元,到期收益率为2.56%,即按92.313元买入面值为100元的国债,3年到期后还本付息合计为100元。

现在如何投资来实现3年到期后保本呢?

(一)方案1:全部投资国债

债券组合:买人3年期贴现国债1000万元

股票组合:0

组合评价:到期债券还本付息额为1083.28万元,实现收益仅为83.28万元。

(二)方案2:实现保本额的资金投资于国债,其余部分投资股票

债券组合:买人3年期贴现国债923.13万元

股票组合:买人股票76.87万元

组合评价:即使买人的股票在3年后的市值跌至0,所买人的923.13万元国债到期还本付息合计为1000万元,可以实现保本目的。但是,如果所买人的股票实现了100%的盈利,也只能实现153.74万元收益。

在这里,买人的923.13万元贴现国债,将随着到期日的近临,债券价值将逐步增加,在到期日,本息合计为1000万元,债券资产的这一增值过程的价值线,就是投资组合的保本底线,保本底线随着到期日临近而提高。投资组合价值高出保本底线的金额称为防守垫,如在本例中,在投资组合建立日的防守垫为76.87万元。

(三)方案3:固定比例投资组合保险

乘数:4

防守垫:76.87万元

债券组合:买人3年期贴现国债692.52万元

股票组合:买人股票307.48万元

组合评价:投资组合建立初期的防守垫是76.87万元,放大4倍后的金额为307.48万元投资于股票,剩下部分投资于债券。通过放大效应,提高了对股票市场的参与程度。当股市上涨时,投资组合价值增加,防守垫增加,按照固定比例投资组合保险的策略,可投资于股票的金额将增加,减持债券资产。如果股票进一步上涨,投资组合净值也上涨,防守垫进一步增大,将有更多的资金从债券转移到股票。

相反,当股票下跌时,投资组合净值下跌,则防守垫缩小,按照固定比例投资组合保险策略,可投资于股票的金额将减少,债券投资增加。当组合净值下跌至保本底线时,即防守垫为零,这时组合全部为债券,会沿着底线增值,到期增至1000万元,从而达到保本的目的。

CPPI技术始终把控制风险放在首位。在实际的投资操作中,组合资产中股票投资部分最初为零。随着投资周期的延长,在债券投资实现盈利后,对盈利部分放大一定倍数再进行股票投资。在设定一定期限为一个调整周期后,股票仓位上限将在固定的周期内进行调整。在股市出现急跌的情况下,CPPI技术通过指标操控可以有效控制股票仓位,将最大损失控制在债券投资部分已实现的账面收益部分,从而使组合资产的本金不受损失,达到保本的目的。

评论(共3条)

那个例子是错误的,当总资产为80W的时候,cushion=(80-FLoor(80))=0。按照上面错误的理解,例子里的FLOOR相应的做了比例的变动,从80万变成了也就是FLOOR=35W才符合的。 实际上这个CPPI是针对主动资产价格变化,而设定的固定比率。写例子的人没彻底理解。

这个例子还是写的很明白,主要是这最后一句话坏事了~如所写“险性资产和无风险资产占投资组合价值的比例为一固定数”意味着风险资产的亏损由两账户同时承担,事实是为了控制风险,风险资产承担全部损失。

那个例子是错误的,当总资产为80W的时候,cushion=(80-FLoor(80))=0。按照上面错误的理解,例子里的FLOOR相应的做了比例的变动,从80万变成了也就是FLOOR=35W才符合的。 实际上这个CPPI是针对主动资产价格变化,而设定的固定比率。写例子的人没彻底理解。