金融深化論

出自 MBA智库百科(https://wiki.mbalib.com/)

金融深化論(theory of financial deepening)

目錄 |

美國經濟學家R.I.麥金農和E.S.肖提出的用金融自由化政策促進不發達國家經濟發展的理論。金融深化是政府放棄對金融的過分干預,使利率和匯率充分反映供求狀況,並有效控制通貨膨脹。[1]

金融深化論的理論基礎[1]

多數經濟學家認為貨幣與實質資本的關係是替代關係,即保有的貨幣餘額多些,實質資本數量就會少些;反之,若在一定的收入水準下增加實質資本的數量,就應相應減少人們保有的貨幣餘額。麥金農認為,這種替代關係的假說並不適用於經濟相對落後的發展中國家。因為發展中國家的經濟大都是“分割”經濟,即企業、政府機構和居民等經濟單位相互隔絕,因而,各部門既無法獲得統一的土地、勞動力、資本品及一般商品價格,也難以獲得同等水平的生產技術。由於資本市場極為落後,間接金融的機能也比較軟弱,因此,眾多的小企業要進行投資和技術改革,只有通過內源融資即依靠自身積累貨幣的辦法來解決。在投資不可細分的情況下,投資者在投資前必須積累很大一部分貨幣資金,計劃投資規模越大,所需積累的實質貨幣餘額就越多因此,他認為,在發展中國家貨幣與實質資本的關係是同步增減的互補關係,並用一個簡單的圖形加以表述:

圖-1

金融深化論的理論推導[1]

如圖1所示,實線代表“低投資高消費”企業的現金積累行為,從其獲得收入開始積累現金至B點,將其用於不可細分的投資,之後又開始另一個積累迴圈。由於這類企業的全部或大部分收入用於消費,消費支出比較穩定,圖中的A點即為其平均實質現金餘額的持有量。圖中虛線代表“高投資低消費”企業的現金積累行為。由於這類企業具有較強的內源融資偏好,因此總是保有較多的平均現金餘額,即圖中的B點。

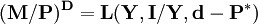

為了說明發展中國家貨幣與實質資本的互補關係,麥金農提出了一個貨幣需求函數:

(1)

(1)

在(1)式中,

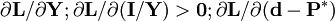

這些正相關關係,尤其是貨幣需求與投資占收入比率的正相關關係,更說明瞭貨幣與實質資本的互補特性。他指出,在發展中國家的經濟體系中不存在一種單一的實際收益率,在理論分析時,只能假定存在一個資本平均收益率,同時還要考慮到影響的各種外生因素,由此,他又提出了一個與 (1)式相近又有所區別的貨幣需求函數:

(2)

(2)

在(2)式中, 。麥金農認為,這是一個重要的相關關係,平均資本收益率的提高同實質現金餘額持有量的增加成正比,進一步說明瞭貨幣與實質資本的互補關係。在發展中國家普遍存在的內源融資條件下,貨幣與實質資本的互補關係意味著:實質現金餘額M/P 的增加,有助於投資和總產出的迅速增長,貨幣並不是實質資本的競爭品,而是投資增加的先決條件或渠道。若貨幣的實際收益率增加,貨幣需求也隨之增加;若貨幣需求增加引致實質現金積累不斷增長,企業內源融資條件下的資本形成機會也將增多,成為一種良性迴圈。他將產生這種良性迴圈的經濟效應稱為“渠道效應”。在肖看來,貨幣是金融體系的一種債務,而非社會財富,它只具有減少生產和交易成本、提高生產效率、促進儲蓄和投資增加的功能,與實質資本之間並沒有競爭性。麥金農則認為,假如貨幣的實質收益率超過某一限度,許多人就會以現金的形式保有貨幣,而不願將其轉化為投資或實質資本,這時,貨幣與實質資本的替代效應又開始起作用。如圖2:

。麥金農認為,這是一個重要的相關關係,平均資本收益率的提高同實質現金餘額持有量的增加成正比,進一步說明瞭貨幣與實質資本的互補關係。在發展中國家普遍存在的內源融資條件下,貨幣與實質資本的互補關係意味著:實質現金餘額M/P 的增加,有助於投資和總產出的迅速增長,貨幣並不是實質資本的競爭品,而是投資增加的先決條件或渠道。若貨幣的實際收益率增加,貨幣需求也隨之增加;若貨幣需求增加引致實質現金積累不斷增長,企業內源融資條件下的資本形成機會也將增多,成為一種良性迴圈。他將產生這種良性迴圈的經濟效應稱為“渠道效應”。在肖看來,貨幣是金融體系的一種債務,而非社會財富,它只具有減少生產和交易成本、提高生產效率、促進儲蓄和投資增加的功能,與實質資本之間並沒有競爭性。麥金農則認為,假如貨幣的實質收益率超過某一限度,許多人就會以現金的形式保有貨幣,而不願將其轉化為投資或實質資本,這時,貨幣與實質資本的替代效應又開始起作用。如圖2:

在圖2中,曲線代表實質投資占收入比率與實質利率的關係。從A點到B點,是渠道效應的作用區間,曲線逐漸上升,表明實質利率、現金持有和投資率同時增長的情況。曲線從B點開始逐漸下降,表明替代效應開始起主要作用,這時,存款人繼續保有現金,因此,投資率會下降。麥金農認為,由於貨幣的實際收益率提高,生產者寧願積存現金而不願從事囤積原材料或半成品的投機浪費行為,這樣,資本量的素質也會相應提高。在這種情況下,渠道效應與替代效應的分界可能是C點而非B點。

在外源融資條件下,貨幣與實質資本的互補關係也同樣能夠成立。因為,任何生產單位或企業,其庫存現金或流動資金越充裕,就越能吸引貸款者和投資者,無論採取向金融機構借款的方式,還是採取在資本市場上發行債券的方式,成功的可能性都會很大。生產者保有的實質現金餘額越多,其獲得外源融資的機會也越多。與內源融資條件下的情況相同,當實質利率水平提高時,外源投資也隨之增多,這時,渠道效應占優勢。在實質利率達到某一限度後,替代效應開始起主要作用,外源投資便出現下降趨勢。

金融深化論的結論[1]

針對發展中國家普遍存在的金融壓制現象,肖和麥金農都認為,只有消除金融壓制,推行金融自由化或金融深化政策,才能有效地抑制通貨膨脹,實現金融和經濟的良性迴圈(見金融壓制論)。

金融深化政策的具體內容是:政府放棄對金融市場和金融體系的過度干預,放鬆對利率和匯率的嚴格管制使利率和匯率成為反映資金供求和外匯供求關係變化的信號。肖和麥金農認為,外國資金對發展中國家的經濟成長固然重要,但國內儲蓄的動員是一個更應引起註意的因素。金融壓制不利於貨幣積累,只有在放鬆管制之後提高利率水平,才有利於增加儲蓄和投資,促進經濟成長。

在凱恩斯學派經濟成長理論特別是影響較大的哈羅德—多馬模型中,總是假定儲蓄傾向為一常數或固定繫數,麥金農認為,這種假定忽略了貨幣政策對儲蓄傾向的影響以及儲蓄傾向、金融深化與經濟成長之間的交互作用。為了闡述自己的觀點,他利用哈羅德—多馬模型,演繹論證了金融深化作用假說。

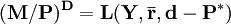

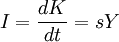

設為實際收入或產量,K 為資本存量,σ為產量對資本比率,I為實質投資,s為儲蓄傾向,S為儲蓄量,字母上加點者為變動率或時間導數,則:

Y = σK (3)

(4)

(4)

(4)式中σ為一常數,按照定義,實質投資是資本存量的時間導數,所以:

(5)

(5)

由於均衡條件要求儲蓄等於投資、儲蓄量S為儲蓄傾向s與收入Y的乘積,因此:

(6)

(6)

將(6)式代入(4)式,得:

(7)

(7)

(7)式就是哈羅德—多馬模型,涵義是:在均衡條件下,經濟增長率是儲蓄傾向與資本產出比率的乘積。在這一模型中,儲蓄傾向s是常數。麥金農認為,s的常數假定沒有考慮到收入增長率和其他金融因素(如實質利率水準)的影響,實際上,可將儲蓄傾向作為變數,即:

(8)

(8)

(8)式中的ρ是代表金融體制改革後種種金融深化因素的向量。由此,(7)式可改寫成:

(9)

(9)

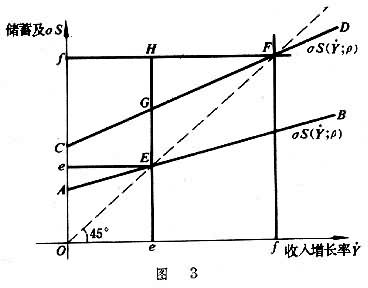

顯然,在(9)式中已考慮到經濟增長率、儲蓄傾向和金融深化指標的交互作用。麥金農認為,可用圖3給出公式(9)的解:

在圖3中,橫軸為收入增長率;“預期”或先前儲蓄傾向和σ的乘積標在縱軸上。在某一點上,經濟會達到均衡增長,此時兩者相等。這從原點出發的45°線可以看出,假設AB是作為 的一個遞增函數的變動的儲蓄傾向,那麼,AB同45°線在E的交點就是均衡增長點。在這一點上,收入的實際增長會產生意願儲蓄,它完全能夠提供維持均衡增長率所必需的投資資金需求。在比率e上,經濟還將不確定地繼續增長。如果將

的一個遞增函數的變動的儲蓄傾向,那麼,AB同45°線在E的交點就是均衡增長點。在這一點上,收入的實際增長會產生意願儲蓄,它完全能夠提供維持均衡增長率所必需的投資資金需求。在比率e上,經濟還將不確定地繼續增長。如果將 隨意假定為零,那麼,儲蓄傾向為OA(用去除σ),其值仍為正數。假定這部分儲蓄被成功地轉換為凈投資,就會提高收入增長率。可是,為了保證AB與45°線相交,以便有一個像E點那樣的均衡點,必須限定AB只能有一個小於1的斜率,也就是說,在討論這種模型時,為了防備爆發性的收入增長,應有必要條件:

隨意假定為零,那麼,儲蓄傾向為OA(用去除σ),其值仍為正數。假定這部分儲蓄被成功地轉換為凈投資,就會提高收入增長率。可是,為了保證AB與45°線相交,以便有一個像E點那樣的均衡點,必須限定AB只能有一個小於1的斜率,也就是說,在討論這種模型時,為了防備爆發性的收入增長,應有必要條件:

(10)

(10)

在上述論證中,為了強調 同與AB有關的s之間的關係,ρ被假定是常數。也就是說,經濟中客觀存在的金融結構被認為是固定不變的。然而,建立這一模型的目的是為了說明金融深化對經濟增長的作用。用

同與AB有關的s之間的關係,ρ被假定是常數。也就是說,經濟中客觀存在的金融結構被認為是固定不變的。然而,建立這一模型的目的是為了說明金融深化對經濟增長的作用。用 代表金融壓制,它指很低或為負數的持有貨幣的實際收益和很小的貨幣—收益比率,與此相適應,儲蓄函數AB也很低。現在,出現了金融深化,在模型中,參數ρ從

代表金融壓制,它指很低或為負數的持有貨幣的實際收益和很小的貨幣—收益比率,與此相適應,儲蓄函數AB也很低。現在,出現了金融深化,在模型中,參數ρ從 到ρ * 的移動,反映了這項金融改革,這種移動會將圖3中的儲蓄函數從AB提高到CD,這樣就可以認為金融深化對儲蓄具有兩個效應:

到ρ * 的移動,反映了這項金融改革,這種移動會將圖3中的儲蓄函數從AB提高到CD,這樣就可以認為金融深化對儲蓄具有兩個效應:

①總儲蓄函數上移;

②總儲蓄函數相對於 的斜率增加。

的斜率增加。

從圖 3可以看出,隨著儲蓄從AB增加到CD,均衡增長率也從d大幅度地提高到f。這可以分離成兩個相關聯的部分。在 開始真正提高之前,金融深化的擴張效應局限在從E向G的波動;而在

開始真正提高之前,金融深化的擴張效應局限在從E向G的波動;而在 上升到新的均衡水平時,GH 就是被引致的進一步增加的儲蓄,而CD的斜率比AB的斜率大,說明一旦放鬆了金融壓制,人們持有貨幣資產的意願會更大。自願持有的實際餘額數量的增加,不僅直接刺激了儲蓄,在收入開始增長後,還會經過“有組織”的金融過程導致更多的儲蓄。

上升到新的均衡水平時,GH 就是被引致的進一步增加的儲蓄,而CD的斜率比AB的斜率大,說明一旦放鬆了金融壓制,人們持有貨幣資產的意願會更大。自願持有的實際餘額數量的增加,不僅直接刺激了儲蓄,在收入開始增長後,還會經過“有組織”的金融過程導致更多的儲蓄。

謝謝詞條,很有用處。