灰關聯測評

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

什麼是灰關聯測評法[1]

灰關聯測評法即應用灰色系統理論測評不同併購方案的風險程度。

灰關聯測評主要指標[2]

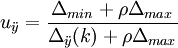

灰關聯分析主要藉助於灰關聯繫數和灰關聯度進行。灰關聯度是表徵兩個灰色系統之間相似性的一種指標。設有兩個數列,(t=1,2,…,n)在t=k時刻,其問的灰關聯度定義為:

(1)

(1)

其中 為灰關聯繫數,可用下式計算:

為灰關聯繫數,可用下式計算:

(2)

(2)

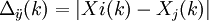

表示k時刻兩個數列的絕對差。即

表示k時刻兩個數列的絕對差。即

(3)

(3)

Δmin,Δmax分別為各個時刻的絕對差中的最大值與最小值,一般Δmin=0;ρ為分辨繫數,0<ρ<1,一般取ρ=0.5。

灰關聯測評分析原理[2]

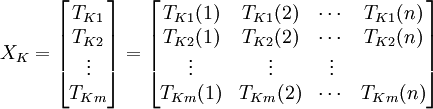

設有m種併購方案可供選擇,每種併購方案由n個風險因數構成一個特征向量,這m個風險特征向量構成一個併購方案的風險特征矩陣:

![[X_R]=\begin{bmatrix}X_{R1}\\X_{R2}\\\vdots\\X_{Rm}\end{bmatrix}=\begin{bmatrix}X_{R1}(1)&X_{R1}(2)&\cdots&X_{R1}(n)\\X_{R2}(2)&X_{R2}(2)&\cdots&X_{R2}(n)\\\vdots&\vdots&\vdots\\X_{Rm}(1)&X_{Rm}(2)&\cdots&X_{Rm}(n)\end{bmatrix}](/w/images/math/5/9/6/596ce05ccf33aeed070f850b6bec5172.png) (4)

(4)

其中,XRj(t)表示第j個併購方案中的第t個風險因數作用的概率,具體數值由與併購相關的專家估算。然後,以此為基礎設立待檢向量矩陣:

![[X_T]=\begin{bmatrix}X_{T1}\\X_{T2}\\\vdots\\X_{Tm}\end{bmatrix}=\begin{bmatrix}X_{T1}(1)&X_{T1}(2)&\cdots&X_{T1}(n)\\X_{T2}(2)&X_{T2}(2)&\cdots&X_{T2}(n)\\\vdots&\vdots&\vdots\\X_{Tm}(1)&X_{Tm}(2)&\cdots&X_{Tm}(n)\end{bmatrix}](/w/images/math/5/e/1/5e1833c2c45bd8e01fd12e0c56c324a1.png) (5)

(5)

這裡,每個特征向量都代表一種併購方案,而待檢數據應當根據實際需要、併在專家估算的基礎上計算得出。設第j個待檢方案(既需要通過灰關聯分析檢驗的併購方案)的向量為{XTj}(j=1,2,…,n),其組成元素XTj(t)(t=1,2,…,n)表示第i個待檢併購方案中的第t個風險因數的影響值。通過與併購風險方案向量{XTj}(j=1,2,…,m)之間的關聯度的計算,可以得到關聯度序列。關聯繫數表示併購方案與併購風險之間的密切程度,關聯繫數越大,說明該方案的併購風險越高。把上述關聯度序列按繫數從大到小依次排列,則提供了併購方案按風險大小排列的順序,為併購風險決策提供了依據。

灰關聯測評的步驟[1]

運用灰關聯法測評企業併購過程中的風險,通常需要以下步驟:

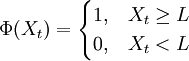

(1)設立併購風險向量。企業併購過程中有多個風險因數。在不同的併購方案中,同一風險因數的影響不盡相同,其權重也會有所變化。設T為企業併購風險事件,Ki(i=1,2,…,m)為可供選擇的併購方案,Xt(t=1,2,…,n)為影響企業併購效果的風險因數,則企業併購風險的函數可表示為Φ(X)=Φ (X1,X2,…,Xn)。式中,Xt具體取值為各併購風險因數作用的概率。

(2)構建併購風險矩陣。為方便分析,我們設定一個風險臨界點L,當X_t>L時,X_t取為“1”;當X_t<L時,X_t取為“0”,其結構函數可以表示為

這樣,由m個併購方案就構成了一個典型的風險特征矩陣:

(6)

(6)

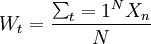

(3)組建待檢向量。為了準確評價影響企業併購效果的m種併購風險方案,可以從風險因數Xt(t=1,2,…,n)的重要度入手加以分析。不同的風險因數,對企業併購效果的影響程度是不相同的,亦即其權重不盡相同。為量化方便,可將其定義為該風險因數對企業併購風險的影響程度。在實際應用中,可以採用專家評判法量化各風險因數Xt(t=1,2,…,n)的重要度。數學表達式為

,

, [1,n]式中,N表示專家數量;Xn表示第T個專家對第t個風險因數的評判值;

[1,n]式中,N表示專家數量;Xn表示第T個專家對第t個風險因數的評判值;

| 表示所有專家對第t個風險因數評判值的總和。 |

這樣,n個風險因數按其重要度就組成了一組待檢數據{Xs}:

Xs=(Xs(1),Xs(2),…,Xs(n))=(W1,W2,…,Wn)

(4)計算灰關聯繫數和灰關聯度。按照灰關聯度及灰關聯繫數的計算公式,計算{Xs}與風險特征向量TKi(i=1,2,…,m)之間的灰關聯度,可以得出關聯度序列。把關聯度從大到小依次排列,即可選出相應的風險方案。

灰關聯測評的應用範圍[1]

與模糊測評法一樣,應用灰關聯測評法可以量化測評企業併購風險。在企業決定實施併購戰略,並通過風險識別初步選出兩個或兩個以上的候選目標企業時,運用灰關聯法測評其併購風險,有助於在兩者之間做出進一步的選擇。對同一個目標企業併購時,若有不同的備選方案供選擇,可以應用灰關聯法測評其併購風險,並從中選擇最優方案。如果併購專家按照一定的方法,通過分析和論證能夠識別出併購中的主要風險因數,並採取專家調查等方法對其不確定性進行統計估測,即可通過灰關聯法測評其併購風險。但灰關聯測評法不能精確地計量企業併購過程中的風險。

灰關聯測評的案例[1]

以家電製造企業H集團公司為例,比較灰關聯測評法與模糊測評法在測量企業併購風險中的異同。

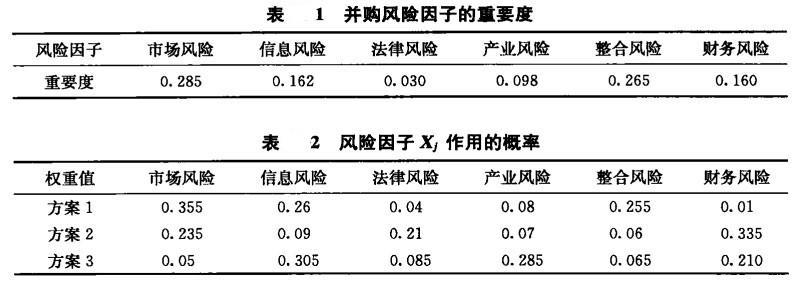

1.背景材料

H集團公司是一家著名的家電製造企業,所在的家電行業市場競爭激烈,規模經濟效益顯著。H集團公司的產品研發、企業管理,尤其是市場營銷在行業中處於前列。公司擬通過資本市場的運作,進一步擴大市場份額,提高市場占有率。通過前期市場調研,初步認定甲、乙、丙三家企業符合本公司的發展戰略,欲實施併購。其中,甲企業與H集團公司處於同一地區,企業內部管理的缺陷較多,可以獲得的資料不齊全,市場知名度低,企業負債率低;乙企業與H集團公司相距較近,企業負債率達到92%,涉及的多起法律糾紛;丙企業與H集團公司分別處於不同的區域,在當地有一定的知名度,兩家企業的產品品種和性能之間存在明顯的差異,產品與市場之間有顯著的互補性,負債率為79%,有售後質量賠償合同。同時,經過初步接洽,甲、乙、丙三家企業也均有融人H集團公司的意向,故將三家企業作為候選目標企業。經過有關專家深入分析,併購三家企業主要存在市場風險、信息風險、法律風險、產業風險、整合風險和財務風險,各風險因數的重要度值如表1表示。同時,專家建議六個風險因數在三種併購方案中的權重如表2所示。

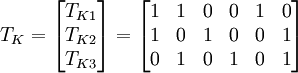

(1)給出典型風險特征矩陣。由題意可知影響企業併購效果的風險因數為6個,即n=6。我們設定風險概率值的臨界點L=0.2,根據式(6),可以求出風險特征矩陣:

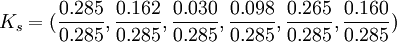

(2)給出待檢方案向量。根據題中給出的風險因數重要度值,可以得出待檢方案向量:

Xs=(W1,W2,…,W6)={0.285,0.162,0.030,0.098,0.265,0.160)

(3)計算關聯度。以Xs={0.285,0.162,0.030,0.098,0.265,0.160)為分母因數,TKi(i-1,2,3)為分子因數。

- 第一步,對(Ks)作初始化處理:

=(1,0.568,0.105,0.344,0.930,0.561)。

=(1,0.568,0.105,0.344,0.930,0.561)。

TKl=(1,l,0,0,1,O),TK2=(1,0,1,0,0,1),TK3=(O,1,0,1,0,1)。

- 第二步,計算差序列:

由上式可知,ΔsKi(t)=|Xs(t)-TKi(t)| i=1,2,3;t=1,2,3,4,5,6。

ΔsK1=(O,0.432,0.105,0.344,0.070,0.561);

ΔsK2=(O,0.568,0.895,0.344,0.930,0.439);

ΔsK3=(1,0.432,0.105,0.656,0.930,0.439)。

- 第三步,求兩級最大差和最小差:

maxt|Xs(t)-TKl(t)|=0.561;

maxt|Xs(t)-TK2(t)|=0.930;

maxt|Xs(t)-TK3(t)|=1;

所以Δmix = maximaxi | Xs(t) − TKi(t) | = 1,Δmin=0

- 第四步,計算關聯繫數:

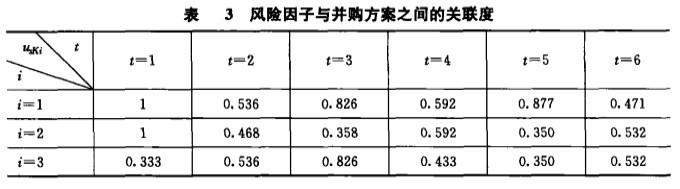

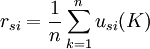

取ρ=0.5,依式(2)求得表3。

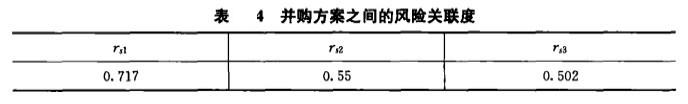

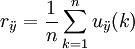

由式 可得表4:

可得表4:

因為0.717>0.550>0.502,則TKi對Xs的關聯度為:rs1>rs2>rs3

(4)結論。由此可知,在H集團分別對甲、乙、丙三個企業的併購方案中,併購風險從高到低排列的順序依次為:方案1、方案2、方案3,亦即方案3中的併購風險最低。