流動性準備方法

出自 MBA智库百科(https://wiki.mbalib.com/)

流動性準備方法(Liquidity-Reserve Method)

目錄 |

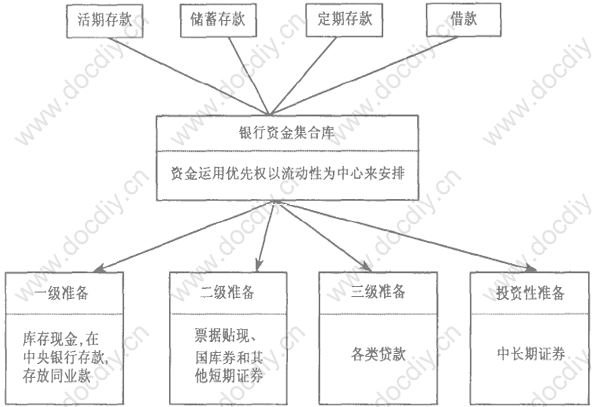

流動性準備方法(Liquidity-Reserve Method)是銀行傳統證券投資策略的一種,被認為是較為保守或消極的投資策略。這種投資策略比較僵硬地看待金融資產的流動性與盈利性之間的替換關係,從而把證券簡單地劃分為流動性證券和收益性證券兩類。流動性證券期限短、利率低、可銷性強,而收益性證券期限長、利率高、可銷性弱。流動性準備方法的基本思想可以概括為:證券投資應重點滿足銀行流動性需要,在資金運用安排上將流動性需要優先考慮。

該方法將銀行資產劃分為四個層次。

第一個層次的構成以現金資產為主,即庫存現金、在中央銀行準備金存款和以清算、支付為目的的存放同業款,被稱為一級準備。一級準備幾乎不產生收益,其功能是滿足銀行日常提存、正常貸款、支付和清算等流動性需求。

第二個層次的構成以短期證券,特別是國庫券為主,具有風險低、期限短、可銷性強和有一定收益的特征,被稱為二級準備。二級準備的組成構築了銀行證券投資流動性準備方法的核心,它強調短期證券在作為一級準備的補充,滿足流動性需要的同時,還要為銀行帶來一定利息收入。對銀行的季節性資金需求、無法預料的貸款需求增長和其他突發性資金需求靠二級準備的隨時變現來滿足。

第三個層次的構成以各類貸款為主,被稱為三級準備。貸款利息是銀行資產運用的主要收益來源,然而貸款若能正常到期,也會產生流動性供給,特別是基於票據貼現和抵押為基礎的商業性貸款,具有自償性質,甚至可進行再貼現融資。

第四個層次的構成以各類中長期債券為主,具有期限長、收益高、可銷性弱的特征,亦被稱為投資性準備。由於銀行並非隨時能尋找到風險較低的貸款項目和客戶,有些項目儘管潛在收益較高,但潛在風險往往也很高,銀行不敢隨意放貸。在資金未尋找到理想的放款機會時,銀行傾向於將剩餘資金投向長期證券,以提高資金獲利能力。銀行投資中長期債券的主要目的是產生收益,而所謂流動性準備的功能只是作為最後的保障。隨著經濟環境的變化,流動性準備方法越來越顯得被動和保守,由它指導下所產生的銀行資產組合已不能適應銀行的發展目標。