單因數模型

出自 MBA智库百科(https://wiki.mbalib.com/)

單因數模型(One factor model)

目錄 |

單因數模型的基本思路是:證券收益只受一個因素影響。市場模型便是這種模型的典型例子。如果我們觀察證券市場,就會發現,當市場股價指數上漲時,大部分股票價格也同時上漲;反之亦然。這說明,各種證券對一個因數,即市場股價指數的變化具有聯動的反應。

Ri = αi + βiF + εi (1)

其中,F是共同因數的預測值,βi為證券i對因數的靈敏度。如果因數預測值為零,證券收益等於αi + εi。εi是一個隨機誤差項,其預期值為零,標準差為σεi。

單因數模型的結構[1]

單因數模型有兩個重要的假設:

(1)隨機誤差項和因數項互不相關,也就是因數對隨機誤差項的結果沒有任何影響,它們之間的協方差Cov(εi,F) = 0。

(2)任何兩種證券的隨機誤差項互不相關,也就是一種證券的隨機誤差項的結果對其它任何一種證券的隨機誤差項的結果沒有任何影響,它們之間的協方差COv(εi,εj) = 0。這意味著各種證券有規則地同步運動僅僅是因為它們對共同因數所作出的反應。

如果上述兩個假設中的任何一個不成立的話,那麼這種單因數模型只是一個近似模型;從理論上講,其它類型的模型(也可能是一種多因數模型)也許能夠更準確地描述證券收益創造過程。

根據單因數模型,證券i的預期收益可表示為

E(Ri) = αi + βiE(F) (2)

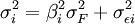

而證券i的收益率的方差 等於:

等於:

(3)

(3)

其中, 是共同因數F的方差,

是共同因數F的方差, 是隨機誤差項εi的方差。由等式(3)可知,任何一種證券的風險可分為兩個部分:無法分散掉的因數風險

是隨機誤差項εi的方差。由等式(3)可知,任何一種證券的風險可分為兩個部分:無法分散掉的因數風險 於和通過分散化投資可以被消除的非因數風險

於和通過分散化投資可以被消除的非因數風險 。

。

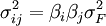

又根據單因數模型,任何兩種證券之間的協方差可表示為:

(4)

(4)

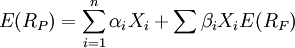

如果一種證券的單因數模型成立,那麼由幾種證券組成的證券組合的預期收益可表示為:

(5)

(5)

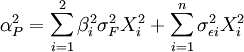

其中,E(RP)表示證券組合的預期收益,Xi為證券組合中i種證券的權重。而證券組合的方差σP等於:

(6)

(6)

由等式(5)和(6)可知,只要估算出每種證券的αi、βi和 值,以及共同因數預期收益E(F)及其方差

值,以及共同因數預期收益E(F)及其方差 ,我們就能計算出證券組合的預期收益和方差。因此,估算由幾種證券組成的證券組合所需要的估測值數目為3n+2,較利用馬柯維茨方法選擇最佳證券組合大大地簡化了。

,我們就能計算出證券組合的預期收益和方差。因此,估算由幾種證券組成的證券組合所需要的估測值數目為3n+2,較利用馬柯維茨方法選擇最佳證券組合大大地簡化了。

單因數模型的特征[1]

(1)切點證券組合

單因數模型假定所有的證券收益僅僅對單個共同因數的變化作出反應,省去了直接估算證券間協方差的作業(因為這些協方差包含在證券對共同因數靈敏度和共同因數方差之中),因而大大簡化了確定切點證券組合的手續。

利用單因數模型,投資者可以估算幾種證券中的每一種證券的αi、βi和 ,以及因數F的預期值E(F)及其方差

,以及因數F的預期值E(F)及其方差 。有了這些估算值,並根據等式(2)、(3)和(4),便可計算出證券的預期收益、方差和協方差。接下來,投資者可以利用最優化法,計算出馬柯維茨有效集;根據已知的無風險利率,確定切點證券組合。

。有了這些估算值,並根據等式(2)、(3)和(4),便可計算出證券的預期收益、方差和協方差。接下來,投資者可以利用最優化法,計算出馬柯維茨有效集;根據已知的無風險利率,確定切點證券組合。

(2)多樣化

市場模型告訴我們,通過分散投資可以使市場風險平均化,並降低證券組合的獨有風險。對於任何單因數模型,只要用因數風險和非因數風險分別替代市場模型中的市場風險和獨有風險,便可得出同樣的結論。等式(3)中的 和

和 分別稱為證券i的因數風險和非因數風險。

分別稱為證券i的因數風險和非因數風險。

當一個證券組合越分散,也就是包含的證券種類越多,分配到每一種證券在證券組合中所占的比例Xi,也就越小。除非投資者刻意搭配證券組合中不同β值的證券,分散投資並不能使證券組合的β值顯著地增加或減少,如等式(6)所示,證券組合的β值只是各證券β值的加權平均,權重為各證券所占的投資比重,因而分散投資只能使因數風險平均化。

可是,當證券組合越分散,有理由期待非因數風險也隨之降低。假設n種證券組成的證券組合中每一種證券的權重Xi都相同.即Xi等於1/n,則等式(6)可改寫為:

![=1/n[(\sigma^2_{\epsilon1}+\sigma^2_{\epsilon2}+\ldots+\sigma^2_{\epsilon n})/n]](/w/images/math/7/a/9/7a9d6df5a4c18b0d9e53ff897c92f92a.png) (7)

(7)

其中方括弧內的值是各證券非因數風險的加權平均。但證券組合的非因數風險只是它的n分之一。當證券組合越分散,證券的種數n也就越大;相反地,1/n值則越小,因而降低證券組合的非因數風險。總之,通過分散投資可以降低非因數風險。

單因數模型形式簡便,參數的個數少,容易估計,並且應用起來也比較簡單

- 單因數模型隱含地假定所有可能的零息債券利率之間是完全相關的。