风格投资

出自 MBA智库百科(https://wiki.mbalib.com/)

风格投资(Style Investment)

目录 |

风格投资是指对具有某种风格的资产的一种投资策略,其投资哲学不在于精选个股而在于对股票组合某种共性的把握,其中最经典的价值股/成长股投资风格在海内外市场也早已被广泛而成功的运用。

风格投资有多种分类方式,但目前市场认同度比较高,同时运用也较为普遍的主要有两大类:一种是按股票的市值规模分类,如大盘股和小盘股;还有一种是按股票的估值水平和主要经营指标的成长性将股票分为成长类股票和价值类股票。其中,又以按成长类股票和价值类股票划分为主。

从狭义上来讲,风格投资是指在资产组合管理过程中,投资于某一类具有共同特征或共同价格行为的股票(Christopherson,1995),比如投资于市盈率较低的股票。从广义上来讲,组合管理人在资产管理过程中,采用了某一特定方式或者某一特定投资目标都可以称为风格投资(Sharpe,1999)。风格投资体现在资产组合的整个管理过程中,证券分析、证券选择、板块选择、资产配置和市场时机选择中都能表现出组合管理人在投资方法和投资目标上的投资风格。

风格投资的历史可以追溯至20世纪30年代。1934年,Benjamin Graham和David Dodd在证券分析中提出安全边际的概念,这是价值投资理念的源头。风格投资的真正兴起应始于20世纪70年代,其发展的内在动因是对资产风险和收益来源的探索。自Sharpe(1964)、Linter(1965)和Black(1972)提出资本资产定价模型(CAPM)以来,CAPM模型已然成为人们考虑平均收益和风险的主要方式。然而大量的实证研究表明,市场因素并不能充分解释资产的收益。与此同时,许多学者发现股票可以分成一些不同的种类,同一种类的股票之间有很高的收益相关性,而不同种类股票的收益相关性较低。Farrell(1975)把这些种类称为“簇”,他发现对于全体股票至少包含了三种这样的簇——成长、周期和稳定,见图1。簇的不同表现确定了按簇进行投资存在理论上的可行性,而不同簇的分类,也奠定了人们对于风格的划分。从Farrell的研究也可以看出,股票的周期与稳定是一种与成长价值类似的投资风格。

此后,Banz(1981)、Fama和French(1992)等在内的大量学者从市盈率(P/E),账面市值比(BE/ME)方面解释了股票回报率的差异。上述研究不仅是对CAPM中未能反映的风险因素的补偿,同时也奠定了风格投资的理论基础。

第一,投资风格的分析。目前普遍接受的风格分析方法主要有和基于组合的风格分析。前者是由Sharp提出基于收益的风格分析,他认为通过比较基金的收益和所选择的风格指数收益之间的关系可以判定基金管理人在过去一段时间的投资风格;后者主要是根据基金实际持有的股票特征来划分基金的投资风格。Kahn(1996)发现对于小样本基金,基于组合分析来预测风险比基于收益的分析方法具有更高的相关性;Kaplan(2003)研究发现对于大盘价值型组合,两种风格分析方法所得结果相似,而对于中小盘和成长型组合,两种分析方法则存在显著差异。

第二,风格投资的表现及形成原因研究。风格投资常常表现出小市值效应(投资于小规模公司股票所获得的收益要高于投资于大规模公司股票)和BV/MV效应(净资产/市值)。Banz(1981)最早发现,最小一类公司股票的平均收益率要高出最大一类股票19.8%;Reinganum(1981)也发现类似现象。对于BV/MV效应,Stattman(1980)发现美国公司股票的平均收益与其BV/MV呈正相关关系;Fama和French(1992)也证明美国市场的BV/MV效应明显。对此,有这样几种解释:其一,Fama和French(1993,1995),Johnson(1997)等人认为风格投资的超额收益是对风险的补偿,而这些风险被正统的资本资产定价模型所遗漏;其二,Lakonishok,Shleifer和Vishny(1994)认为超额收益是由于投资者对某种股票过去表现的过度反应所致;其三,Daniel和Titman(1997)认为由于具有某种相同属性的公司分享着某些共同特征,因而有可能同时出现一些经营上的问题而导致上述两种效应;其四认为是计算方法的选择以及数据处理等人为原因造成的。

第三,风格投资的周期性以及风格转换策略研究。从价值型/成长型或大盘股刊、盘股等角度来看,风格投资在不同时期有着不同表现,存在周期性。弗兰克等(2002)研究表明,美国、日本股票市场中小盘股/大盘股总是间隔表现较差或优良。David,Robert和Christopher(1997)通过美国、加拿大等国数据分析发现,价值型/成长型组合的收益率存在较为明显的周期型。由于风格投资具有周期性,因而投资者可以通过风格转换以获取更好收益。Levi,和Liodakis(1999)通过对英国股市的研究认为,当两种相对风格的收益率差异不显著时,投资者有机会通过风格转换增进组合绩效;另外一些学者如KevinQ.Wang(2003)、Georgi(2003)等也分别对此现象进行了研究。

第四,风格投资对证券市场的影响研究。Lee和Andrei等(1991)用风格投资的理论解释了为什么在同一证券市场挂牌的基金虽持有完全不同的股票,但却同涨同跌;Froot等(1999)同样运用风格投资的概念解释了在不同交易所上市的同种股票却有着不同表现的原因;Sorensen与Lazzara(1995),Anderrson(1997)及Fochtman(1995)也先后就某种风格与某种具体影响因素(如宏观经济因素、价格趋势等)之间的关系进行了研究。

- 1、风格倾斜策略

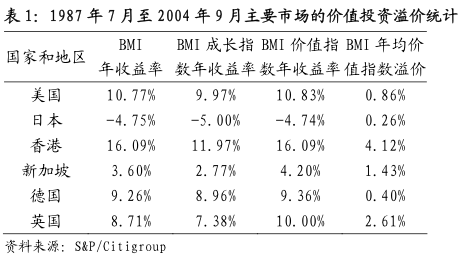

风格倾斜策略是指在某一风格类股票长期表现优于其他风格类股票时,将资产长期偏重于该风格类股票以获得超额收益。统计1987年7月至2004年9月世界主要市场的成长股表现和价值股表现,可以发现就长期而言,价值型投资的回报要高于成长型投资的回报。如香港地区的价值投资溢价每年可以达到4.12%,如果投资者仅投资价值类股票获得的收益不仅高于仅投资成长类股票,同时也要高于市场平均水平。

长期内价值型投资风格表现优于成长型投资风格作为一个市场异常现象,被许多学者认为是反对市场有效假设的论据之一,因为根据市场有效理论来说,这种明显的套利机会不会长期存在。对于长期价值投资溢价的原因,目前主要有两种解释。一种解释是风险补偿,支持市场有效理论的学者认为,价值股投资获得相对较高的投资回报是对其所承担的风险的补偿,因为低市盈率的价值股通常是盈利和销售等基本面表现不佳的公司,投资者因此承担了更高的财务危机风险而获得较高的回报,即价值溢价。还有一种解释是价格错定,有些学者从行为金融学角度出发,认为投资者因为普遍存在的认知偏差对价值股和成长股产生了价格错定。由于市场往往对短期发生的事情给予较高的权重,比如某家上市公司在近年获得了超额利润,市场可能会对其业绩持续增长的时间预期过长,低估了不利因素。如果存在这种偏差,那些现在获得超额利润,业绩强劲增长的公司即成长股会被高估,目前的盈利能力越强,越有可能被高估。而其他一些当前盈利能力不强的股票则有可能被低估公司的价值,使得市盈率相对较低。因为价值指数包含了那些价值被低估的股票,而成长指数包括了那些价值被高估的股票,市场的错误终究会被纠正,由此使得长期内存在价值溢价。

在现实中,导致价值溢价应该是风险补偿和价格错定的综合体,当然在不同的市场因为其有效性不同,这两种理论的解释度也不同。在相对成熟的市场中,风险补偿的解释程度更强,而在新兴市场,过度反应导致的价值错定解释程度更高。

- 2、风格转换策略

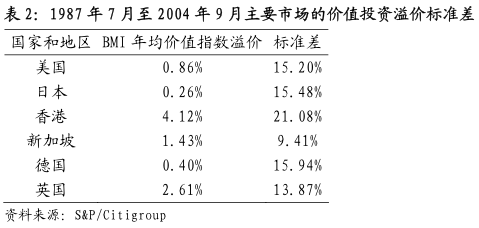

风格转换策略是指在某一风格类股票相对其他风格类股票表现呈现周期性波动时,在该风格类股票表现相对较弱时重点配置,待该风格类股票表现相对较强时再将配置重点转移到其他风格类股票上,以获得超额收益。统计结果显示,在1987年7月至2004年9月期间,香港市场的价值投资溢价标准差明显高于其他市场,说明实施风格转换策略的操作空间相对较大,投资者可以通过风格转换策略获得相对市场平均收益水平的超额收益。

对于价值溢价的周期性波动,同样可以用风险补偿理论和价值错定理论解释。根据风险补偿理论,价值溢价来源于所承担的风险,因为价值溢价的波动主要体现风险溢价的波动。当经济表现较好时,投资者对所承担的财务危机要求较低的溢价,此时价值股的价格倾向于上涨,表现相对较强。而根据价格错定理论,当经济表现较好时,投资者信心增强,对企业的成长性倾向于高估,对成长性所给予的权重增加,使得成长股的表现超过价值股。

风格投资的实现形式[1]

风格投资的具体实现方式有两种:第一种是积极的风格管理及积极的个股选择。这种方式不仅突出了风格管理的重要性,而且有助于发挥专业投资经理的选股能力。第二种是追逐风格指数。这种形式实现了对风格的积极管理,但对风格中股票的选择却是被动的。风格管理适用于大中型的资金管理。目前最常见的大中型资金的管理结构有两类:第一类是由多个不同风格的投资经理构成的组织结构。第二类是由几位投资经理管理的以某一核心指数为主的组织结构。

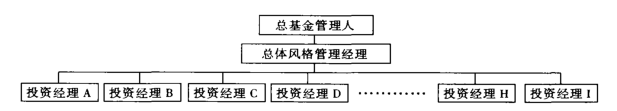

在第一种组织结构中实现风格管理,可以增加一个总风格管理经理。其组织机构如下:

这种结构中总风格管理经理的职责是:

1、了解并判断各独立基金经理的风格倾向及相互间的重叠程度。各个基金经理的风格可能会并不如他们自身所陈述的那样,一个成长型的基金经理并不一定会将资金全部投向成长型的股票,且各个基金经理之间的风格倾向可能有重叠的部分。总风格管理经理必须了解各基金经理的风格倾向及相互间的重叠程度。

2、研究并预测风格投资的业绩趋势及持续时间。

3、根据对风格业绩的预测,调整对各个基金经理的资金的配置,从而控制整体资金风格趋向程度。

对于第二种资金的管理结构,可以将核心指数的一部分资金交给新增加的风格管理经理。风格管理经理根据自己或研究部门对风格投资的业绩预测,将这部分资金投资于表现最优异的风格指数。其组织结构如下:

在这种结构中,总基金管理人通过控制分配给风格管理经理的资金量,来调整整体资金的风格倾向程度。这种方式不仅实现了风格管理,而且并没影响资金原有的管理结构。与第一种管理结构相比,这种实现形式对股票的选择是被动的。

风格投资在投资实践中的运用[1]

- (一)对资金所有者的作用

1、增加整体资金的收益

实行积极的风格管理可以有效地提高资金的投资业绩。风格的收益具有一定的周期性。由于这一原因,即使基金经理的选股能力非常出色,如果忽略风格管理,在某段时间内整体资金仍有可能面临业绩低下的风险。积极地进行风格管理,正确地判断和选择风格倾向,可以确保整体资金捕捉到市场中的大部分收益来源。

某种类型的风格投资历史周期较长,且两种相反的风格投资的收益差距较大,因此就为风格投资的实际应用提供了现实条件。首先,由于风格的周期较长,在实践中并不要求风格投资者非常准确地预测某种风格业绩表现的最高点和最低点。风格投资者在某种风格有过一段时间的优异表现后介入,并在该种风格的收益达到最高点后一段时间淡出,仍然可以获得相当可观的超额收益。其次,由于两种完全相反的风格间的收益差足够大,这就足以弥补风格转换所导致的费用和损失,如所增加的买卖股票的手续费、错误预测风格趋势的损失等。

2、选择与评估投资经理

传统选拔投资经理的方式以投资经理以往的业绩为基础。资金所有者倾向于将资金交给近年来投资业绩优异的投资经理。这种选拔方式存在一定的缺陷。由于风格投资的业绩具有周期性,投资经理的业绩因此也具有一定的周期性。实际上是风格选择而不是个股选择对整体资金的业绩起决定性的作用。当一种风格业绩优异时,几乎秉承该种风格的所有投资经理都有较好的投资业绩。因此仅以以往的业绩为基础评估投资经理,能力较差(具有较差的选股能力)的投资经理可能仅因其风格倾向恰好处于业绩高点而获得奖励。相反,能力较强(具有较强的选股能力)的投资经理可能因为其风格倾向暂时处于业绩低谷而被解聘。

在选拔投资经理时考虑到风格表现的周期性和风格对收益的决定性作用,可以保证始终保留最优秀的投资经理,并减少频繁更换投资经理的额外费用。

3、控制整体资产的风险

资金所有者以风格管理为基础进行风险管理,可以更科学地平衡风险和收益的关系。资金所有者根据所能承受的风险,调整整体资金的风格倾向度,从而获得相应的收益。非常保守的资金所有者,可能会选择风格中性,从而完全放弃风格投资所能带来的超额收益。较激进的资金所有者会把较多的资金投向于所看好的风格。最激进的资金所有者可能会将资金全部投向被看好的某种风格。其中的差别完全取决于资金所有者对风险的承受能力。另一方面,通过积极的风格管理,适时转换风格倾向,不但可以避免在某种风格的业绩下滑时大量介入,而且可以避免由于某种风格业绩长期不佳对整体资金收益所造成的风险。

- (二)对投资经理的作用

1、促进投资经理专注于自身技能的提高

传统的投资体系没有考虑风格倾向对投资收益的决定性作用。某位杰出的投资经理可能会因其风格倾向的业绩暂时处于低谷而面临指责或解聘。为避免面临这种处境,投资经理会经常改变自己的投资风格。实际上,由于自身经历、个性等多种因素限制,投资经理很难同时成为多种风格的投资专家。在考虑风格管理的新的投资体系中,资金所有者(或其指定的专业管理人)承担起控制整体资金风格倾向程度的职责。投资经理的职责只是保持自己的投资风格并努力在自己的领域内达到最优,投资经理可以更专注于自己领域内的选股技巧的提高。

2、有效地构建风格组合

不同类型的风格投资适用不同的选股标准。不存在一套各种风格投资通用的选股标准。对于大市值风格投资,为了获得更好的收益,投资经理更应注重上市公司的内在价值及收益预期;对于小市值风格投资,应注重公司的收益预期及股票走势等技术方面的因素。类似地,成长型风格投资专家应将精力放在公司的预期收益及股票价格走势等技术方面的因素上;价值型风格投资专家在选股时应强调企业的内在价值及企业长短期的预期收益。惟此,投资经理才能针对自己的投资风格采用与之相匹配的最优的选股标准,从而有效地构建自己的风格组合。