碳金融工具

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

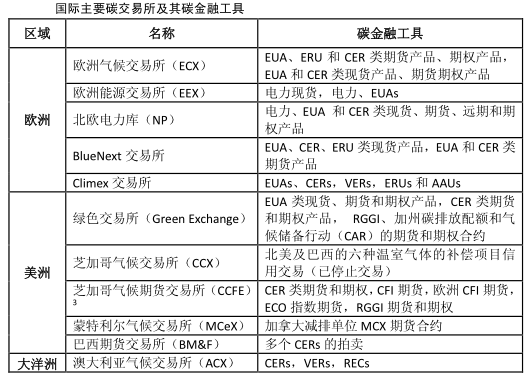

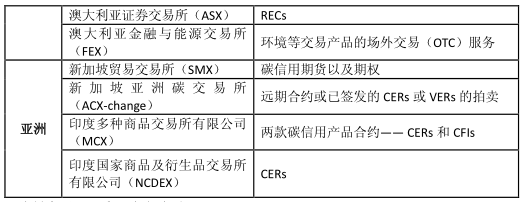

碳金融工具是指在碳金融市场中可交易的金融资产,也叫碳金融产品。目前全球主要的碳金融工具包括各市场的配额(Allowance)和抵偿(Offset)信用的现货(Spot)和衍生产品(Derivatives)。

碳金融工具根据传统金融工具的分类,碳金融工具可分为基础碳金融工具和衍生碳金融工具。

(一)基础碳金融工具

基础碳金融工具,是指在实际碳信用活动中出具的能证明债券债务关系或所有权关系的合法凭证,可分为绿色信贷、碳信用合约和低碳股票(债券)。其主要职能是媒介储蓄向投资转化,或者用于债权债务清偿的凭证。

1、绿色信贷。

绿色信贷,是将信贷申请者对于环境的影响作为决策依据的信贷经营制度,即优先向低碳、环保的信贷申请者或项目予以贷款,推迟或取消无法达到环境标准要求的企业和项目信贷资金的发放,甚至收回这些企业和项目已有的信贷资金。其主要表现形式为:为生态保护、生态建设和绿色产业融资,构建新的金融体系和完善金融工具。从国际经验来看,绿色信贷产品主要有七类:项目融资、绿色信用卡、运输贷款、汽车贷款、商业建筑贷款、房屋净值贷款、住房抵押贷款。

2、碳信用合约。

碳信用交易主要包括配额型交易和项目型交易两类。项目型交易主要包括一级、二级CDM交易和联合履行机制(JI)下的减排单位(ERUs)交易。基于配额的交易有《京都议定书》规定下的分配数量单位(AAU),或者欧盟排放交易体系(EUETS)规定下的欧盟配额(EUAs),超额完成减排任务的发达国家可以在配额交易市场上将剩余的减排单位卖给那些减排不达标的国家。

3、低碳股票(债券)。

低碳股票泛指在证券市场上具有低碳经济概念的一类股票,低碳产业体系包括火电减排、新能源汽车、建筑节能、工业节能与减排、循环经济、资源回收、环保设备、节能材料等。低碳债券是政府、企业为筹集低碳经济项目资金而向投资者发行的、承诺在一定时期支付利息和到期还本的债务凭证,其核心特点是将低碳项目的CDM收入与债券利率水平挂钩。碳债券根据发行主体可以分为碳国债和企业碳债券。

(二)衍生碳金融工具

衍生碳金融工具是在基础碳金融工具上派生出来的金融产品,包括碳远期、碳期货、碳期权、碳基金、碳互换和碳结构化票据等。衍生碳金融工具的价值取决于相关的基础碳金融产品的价格,其主要功能不在于调剂资金的余缺和直接促进储蓄向投资的转化,而是管理与基础碳金融工具相关的风险暴露。

1、碳远期、掉期交易。

CDM交易本质上是一种远期交易,具体操作思路为买卖双方根据需要签订合约,约定在未来某一特定时间、以某一特定价格、购买特定数量的碳排放交易权。碳信用远期合约的定价方式主要有固定定价和浮动定价两种。

2、碳期货。

在碳期货交易中,一般会收取管理费、交易费和清算费,如Blue Next交易所的管理费为7500欧元/年,场内和场外交易费分别为0.002欧/吨和0.0015欧/吨。欧洲气候交易所ECX推出了基于EUA的期货合约(欧盟配额期货EU Afutures),并与洲际气候期货交易所(ICE futures,美国洲际气候交易所的英国全资子公司)合作,允许ECX的碳金融合约在ICE的电子平台ICE futures进行交易。除了ECX,从事EUA期货交易的交易所还有电力碳交易平台、北欧电力交易所碳排放权交易和欧洲能源交易所等。为了适应不断增长的CERS市场的需要,ECX在ICE futures还推出了基于CERS的期货合约CERS futures,以避免CERS价格的大幅波动。

3、碳期权。

由于碳期权合约的基础资产是碳期货合约,所以碳期货合约价格对期权价格以及期权合约中交割价格的确定均具有重要影响。目前国际上比较著名的碳期权有欧洲气候交易所ECX推出的基于EUA的期权合约(欧盟配额期权EUA options)。

4、碳结构性产品。

碳结构性产品是指由与碳减排有关固定收益证券和衍生合约结合而成的产品。如自2007年4月起,荷兰银行、汇丰银行、德意志银行和东亚银行等几家外资行和中资的深发展银行先后在市场中发售了“气候变化”为主题的结构性理财产品,呈现如下几个方面的特点:其一,挂钩标的多为气候指数、气候变化基金或与气候变化相关的一篮子股票;其二,支付条款多为看涨类结构,即挂钩标的涨幅越大,产品的收益水平越高;其三,投资门槛从1万元外币到15万元人民币变化不等;其四,受全球经济形势和基础碳金融工具价格显著影响。

5、碳基金。

碳基金是碳汇基金的简称,它是一些国际金融组织为推动国际碳交易活动,实施一些合适的项目推动全球减缓温室气体排放和增强碳汇吸收的行动而专门设立的融资渠道,碳基金具有基金专用性的基本特征。按发行主体的异同,可分为世界银行型基金、国家主权基金、政府多边合作型基金、金融机构设立的盈利型基金、非政府组织管理的碳基金和私募碳基金等。碳基金的融资方式主要有以下几种:政府全部承担所有出资;由政府和企业按比例共同出资;由政府通过征税的方式出资;企业自行募集的方式

6、碳权互换。

碳权互换是指双方在约定时间内按特定条件进行相互交换碳排放权的行为。根据欧盟的连接指令,EUETS的参与者可以利用从《京都议定书》CDM和JI机制下获得的CER和EUR履行在EUETS下的义务,实现了CER与EUR之间的互换、CER与EUA之间的互换以及EUR.与EUA之间的互换,碳互换的推出使市场参与者获得了更多的灵活性,加速了国际碳交易市场的一体化。

7、其他。

除前面提到碳金融产品外,目前国际碳市场还有如下几个方面的运作方式:CERS收益权质押贷款,具有良好CDM项目开发潜质和信用记录的企业以CERS收益权作为质押向银行申请贷款;碳资产证券化,资产证券化是将缺乏流动性的资产,转换为在金融市场上可以自由买卖的证券的行为,使其更具有流动性;碳担保和碳保函,主要为应对碳金融项目的较大资金需求量和规避未来发展前景的高度不确定性;碳拍卖,即拍卖二氧化碳排放权,Blue Next和Citi于2010年1月8日首次推出基于EUR的碳拍卖业务。