馬克維茲的有效邊界模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

馬克維茲的有效邊界模型概述[1]

1952年,馬克維茲發表了題為《投資組合的選擇》的論文,首次用數學模型分析投資組合,從而使這項的革命性的科學方法對投資理論產生了重大的影響。資產選擇分析的目標是要求出最有效的投資組合集,即投資的有效邊界(Efficient Frontier)。

馬克維茲的有效邊界模型的假設[2]

為此馬克維茲依據以下幾個基本假設備建立了有效邊界模型:

(l)投資者希望財富越多越好,且被投資效用為財富的增函數,但財富的邊際效用是遞減的。

(2)投資者事先知道投資報酬率分佈為常態分佈。

(3)投資者希望投資效用的期望值最大而該期望值是預期報酬率和風險的函數,因此影響投資決策的主要因素是預期報酬率和風險。

(4)投資者對風險是反感的,投資風險以預期報酬率的方差或標準差來表示。

(5)投資者理性的他遵循的原則是:在相同的預期報酬率下選擇風險小的證券,或者在相同的投資風險下選擇預期報酬率最大的證券。

馬克維茲的有效邊界模型的內容[2]

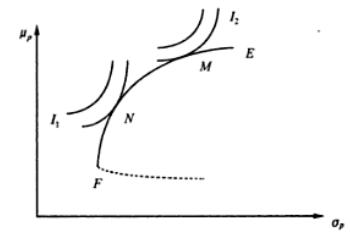

他們依據上述假設來尋有效的投資組合,在證券市場上可用於投資的投資證券種類繁多,因此投資者可以建立無數證券組合進行投資,那麼何種證券組合是最有效的投資組合呢?馬克維茲認為,在用橫軸表示的投資組合的風險σp、縱軸表示投資組合的預期報酬率μp的坐標圖中,可以求得一條最有效率的投資組合邊界曲線EF。

圖:資產組合的有效邊界模型

在這條有效的邊界曲線上的所有點都是最有效的投資組合點,而在有效邊界以內各點的投資組合者是非有效的。由於在有效邊界上的每一種資產組合都是最有效的投資點,因此,投資者選擇哪一點組合取決於投資者偏好即投資差異曲線。圖中的I1,I2分別代表兩種不同的投資偏好的無差異曲線,當投資者1選擇N點,能使該投資者獲得滿意的有效投資組合。而投資無差異曲線I2與有效邊界EF相切於M點,則表明投資者2具有進攻型投資偏好,他願意以較高的風險換取更大投資報酬率。

評論(共8條)

這麼多錯別字

謝謝您的指正,原文已修正!

MBA智庫百科是可以自由參與的百科,如有發現錯誤和不足,您也可以參與修改編輯,只要通過網頁右上角的創建新帳號,創建用戶名後即可參與,期待您的加入!~

能不能解釋一下為什麼I1.I2(無差異曲線)為什麼還有上面一小段,含義是什麼呢?謝謝

只是在說明不同的投資偏好而已,您可以參見條目無差異曲線

這麼多錯別字