貨幣政策時滯

出自 MBA智库百科(https://wiki.mbalib.com/)

貨幣政策時滯(lags of monetary policy effect/time lag of monetary policy)

目錄 |

貨幣政策時滯是指從需要採取貨幣政策行動的情況出現,經過制定政策過程,直至政策部分乃至全部發揮效力的時間分佈間隔。

貨幣政策時滯的存在,以及對政策實施效果的影響,已被大多數人所認識。理論界和貨幣當局所面臨的問題是找到合適的方法來較為準確地估測時滯,並將這一認識有效地納入決策過程中去。

需要指出的是,並非貨幣政策中任何一項政策工具都會產生時滯,如提高利率、降低匯率就不產生時滯此外,政策時滯的參照系也不同,如改變貼現率-信貸變化與改變貼現率-收入變化可能有所區別。

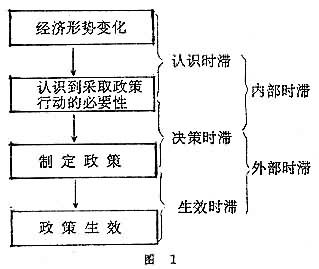

貨幣政策時滯可以分為內部時滯和外部時滯兩個階段:

①內部時滯,指從需要採取政策行動的情況出現,直至貨幣當局採取該行動之間的一段時間。內部時滯的長短取決於貨幣當局對經濟形勢的把握程度、推行貨幣政策的主動程度,以及它的信息和決策系統運行效率的高低。這種時滯可以是短的,但實際上卻往往很長。

②外部時滯,指從貨幣當局採取政策行動到國民收入發生變動的時滯分佈。它指的並不是一個特定的時間間隔,而是指貨幣政策漸次發揮效力的一個時間分佈序列。因此,對於某一項貨幣政策行動的外部時滯,一般只應說該政策行動在(比如)4個月後產生了 30%的效應,12個月後產生了60%的效應,18個月後則全部產生效應。貨幣政策時滯的結構如圖1所示:

貨幣政策的內部時滯由貨幣當局控制,人們很難預測它的長短。外部時滯則是一個相對客觀的事物,因而有很多經濟學家試圖對它作出估測,估測的關鍵問題在於選擇判斷指標。

常用的指標有:

①國民收入增長率的變動趨勢。根據這一指標,外部時滯表現為從採取政策行動至國民收入增長率的趨勢發生轉折的時間。

②企業投資的變動。據此估測的外部時滯,包括從採取政策行動直至企業投資率發生轉折的全部時間。

③利率的動態。從採取政策行動,直至市場利率恢復到某種被認為是“正常的”水平所經過的時間。但是,依據各種模型對外部時滯的測算結果差異甚大:最短的為1個月,最長的可達20個月之久。另外,各種模型測算的往往都是平均時滯,而對貨幣政策的效力在時間序列上的分佈情況則大都未能涉及。這些情況表明,對貨幣政策時滯的測算是今後一個時期經濟計量學亟需解決的重大問題之一。

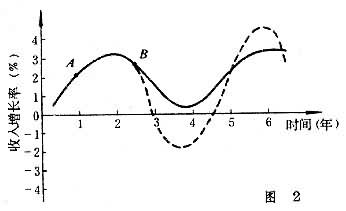

時滯對巨集觀調控格局的擾亂

儘管人們還難以準確把握時滯,但作為一種客觀存在,它不僅左右著貨幣政策產生效力的時間及程度,而且在很大程度上決定著貨幣政策對巨集觀經濟運行的影響是否有利。如果為遏制某一經濟現象發展而採取的貨幣政策能夠在較短時間內生效,那麼,該貨幣政策對巨集觀經濟的運行是有利的。但是,如果貨幣政策需要較長時間方能生效,而在這段期間內國民經濟的運行又受其他因素的影響,出現了與制定該貨幣政策時完全不同的形勢,那麼,該貨幣政策便可能對巨集觀經濟的運行產生不利影響。如圖2所示:

圖中假定貨幣當局在經濟繁榮時期制定並推行了一項政策(A點所示),旨在抑制經濟的過熱勢頭,如果該政策在1年半後方能發揮其主要的效力(B點所示),那麼,這項政策便會使正常的經濟周期(實線所示)的波動幅度(虛線所示)增大。這顯然是貨幣當局不願看到的結果。

正是看到了有產生上述結果的可能,貨幣主義者堅決反對凱恩斯主義者所倡導的反周期貨幣政策。M. 弗里德曼認為,依據現在掌握的技術知識手段,人們很難準確估算出貨幣政策的時滯,因而也很難理智地選擇貨幣政策的施行時機。在這種情況下,如果僅僅依據反經濟周期的規則行事,便極有可能事與願違。貨幣當局的明智之舉是根據經濟長期增長的需要,確定一個穩定的貨幣增長率,並不受任何干擾地實施(見單一規則、反周期貨幣政策)。

80年代中期以來,中國經濟學界和政府部門開始研究中國貨幣政策的時滯問題。經常被提到的時滯主要有:

①貸款-現金髮行時滯。一般認為,從貸款規模變動到貨幣供應量M0(現金)發生變動,平均須經6個月左右。

②貨幣供應-經濟增長時滯。一般認為,從貨幣供應發生變動到經濟增長率和(或)物價上漲率發生變化,平均須經9~10個月。