股票包銷

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

股票包銷是證券商一次金額買下發行者的股票,並墊支相當於股票發行價格的全部資金,然後在證券市場上按照市場行市漸次售出的方法。如果股票數額過大,一家證券商承購有困難,可以由幾家證券商聯合起來包銷。

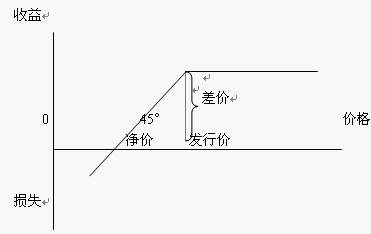

包銷形式下的承銷商盈虧情況如下圖所示:如果發行股票的市場價值高於發行價,無論其市場價值多高,承銷商只能根據承銷合同以發行價售出,承銷商的最大收益就是發行價與凈價之間的差價;但當發行股票的市場價低於發行價時,承銷商的盈虧同比縮減。這種收益有限與損失相對無限的不對稱性風險相當於看跌期權(put option)的空頭,其中,期權執行價是發行價,期權效期是股票發行期(一般不超過兩周),期權費是差價,如下圖所示:

此方法根據包銷的多少,包銷費的分配形式和風險分擔的形式又劃分為三種具體方式:

1、協議包銷

協議包銷是由一個包銷者包銷某證券發行者全部待發售股票,發行風險由該包銷者獨自承擔,包銷費也將全部歸該包銷者所獲。

2、俱樂部包銷

俱樂部包銷是由若幹個包銷者合作包銷,每個自銷者的包銷份額、所擔風險和包銷費都均等分攤。

3、銀團包銷

銀團包銷是由一個承銷者牽頭,若幹承銷者參與包銷活動,以競爭的形式確定各自的包銷額,並按其包銷額承擔發行風險,收取手續費,這種形式是目前國際市場上最常見的包銷方式,它把競爭機制和風險機制引入股票的包銷活動,對發行成本的降低和減少包銷者的發行風險都比較有利。

1、無論股票售出與否,代理機構都必須在雙方規定的時間內將包銷的資金如數拔付發行者,發行者可以迅速得到所需資金。

2、代理機構承擔了全部股票的銷售風險,收取的承銷費也比較高,一般在1%左右,股票發行者要承擔較高的籌資成本。美國和最近歐州公募發行股票時,普遍採用這種方法。