單向套利

出自 MBA智库百科(https://wiki.mbalib.com/)

- 單向套利(One-way Arbitrage)

目錄 |

單向套利是Deardorff 1979年提出的,是權證最為基本與簡單的套利方法(該方法不屬於嚴格的套利)。其基本原理就是利用權證能夠實現對標的股票的賣空買空來套利,即持有預期股價會上漲的認股權證,或者持有預期股價大跌的股票的認沽權證,到期行權,或轉手賣出獲利;也可以賣出相反的權證。

單向套利的內涵[1]

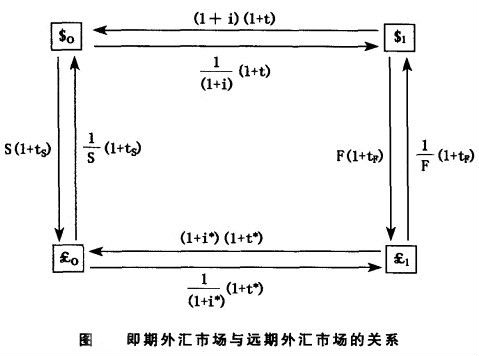

單向套利是Deardorff的一個創新,之後的Callier(1981)等人在此概念基礎上做進一步的研究。單向套利概念可藉助圖1來解釋:

圖1中,$0、£0表示即期市場的美元和英鎊,$1、£1表示遠期市場的美元和英鎊,i,i * 分別表示美元和英鎊資產的利率,S,F分別表示即期匯率和遠期匯率,i,i * ,ts,tF分別表示美國證券市場、英國證券市場、即期外匯市場和遠期外匯市場的交易成本(以價值的百分比表示)。如圖所示:

如果要將一種貨幣換成另一種貨幣時,可以沿著順時針和逆時針的兩個方向進行,也就是說有兩種可選擇的途徑。例如如果要將美元換為英鎊,可以選擇直接在即期市場上用美元買英鎊,也可以選擇先將美元貸出,然後買人遠期英鎊,同時借人英鎊這一複雜的方式(即從圖中按順時針方向經過遠期美元、遠期英鎊和即期英鎊三個環節),這種方式被稱為“單向套利”。在其他任何一個市場上直接進行交易,都存在著可替代的單向套利活動。對於市場中的任何一個交易者來說,假設他們都清楚存在這兩種可替代的方式,則他們的選擇取決於這兩種方式各自的成本,而不管他們最初交易的動機是什麼。單向套利交易共涉及三個市場:一個外匯市場(即期或遠期)、國內證券市場和國外證券市場。只有在另一個外匯市場(遠期或即期)的交易成本小於單向套利交易時,交易者才會選擇直接在該外匯市場進行外匯交易。

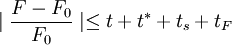

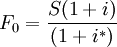

在不涉及單向套利,僅有拋補利率套利(該套利要涉及四個市場)的情況下,如果考慮到交易成本,則會存在一個“中性區域”(即無套利區間),該區間大小可以近似表示為公式:

其中,F為實際的遠期匯率,F0為滿足拋補利率平價關係的均衡遠期匯率, 。不等式左邊表示實際遠期匯率與均衡遠期匯率的偏差率。從該不等式可以看出,在僅有拋補利率套利的情況下,如果偏差小於等於四個市場的交易成本之和,則不會存在無風險套利機會,相反,如果這一偏差超過了總成本,就會出現無風險套利機會,因而無套利區間的“寬度”取決於四個市場的交易成本之和。

。不等式左邊表示實際遠期匯率與均衡遠期匯率的偏差率。從該不等式可以看出,在僅有拋補利率套利的情況下,如果偏差小於等於四個市場的交易成本之和,則不會存在無風險套利機會,相反,如果這一偏差超過了總成本,就會出現無風險套利機會,因而無套利區間的“寬度”取決於四個市場的交易成本之和。

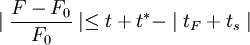

當存在單向套利時,即遠期市場的均衡狀態應滿足公式:

由此可見,根據Deardorg的單向套利概念,遠期匯率與均衡遠期匯率的偏差要比只考慮拋補利率套利情況下的偏差要小得多。如果外匯即期和遠期市場的交易成本的差額等於兩個證券市場的交易成本之和時,這種偏差甚至會消失。由此可得到結論:單向套利活動在很大程度上阻止了與拋補利率平價的偏離。

單向套利的運用[2]

這種策略要求投資者對股票的未來的走勢有一個正確的預計,否則,就會出現損失。其風險控制能力較弱,一般作為投機行為來使用。它不僅需要對市場要有較強的判斷能力,也要求有穩定的資金,耗時也較長。其損失和收益都可能很大,屬於高風險投資策略。這種方式雖然簡單,也需要一定的理論知識,否則會遭受較大的損失。