期权

出自 MBA智库百科(https://wiki.mbalib.com/)

- 该条目对应的页面分类是期权。

期权(Option),又称选择权

目录 |

期权(Option),是一种选择权,指是一种能在未来某特定时间以特定价格买入或卖出一定数量的某种特定商品的权利。它是在期货的基础上产生的一种金融工具,给予买方(或持有者)购买或出售标的资产(underlying asset)的权利。期权的持有者可以在该项期权规定的时间内选择买或不买、卖或不卖的权利,他可以实施该权利,也可以放弃该权利,而期权的出卖者则只负有期权合约规定的义务。

期权交易起始于十八世纪后期的美国和欧洲市场。

由于制度不健全等因素影响,期权交易的发展一直受到抑制。十九世纪二十年代早期,看跌期权/看涨期权自营商都是些职业期权交易者,他们在交易过程中,并不会连续不断地提出报价,而是仅当价格变化明显有利于他们时,才提出报价。这样的期权交易不具有普遍性,不便于转让,市场的流动性受到了很大限制,这种交易体制也因此受挫。

对于早期交易体制的责难还不止这些。以XYZ期权交易为例,完全有可能出现只有一个交易者在做市的局面,致使买卖价差过大,结果导致“价格发现” ——达成一致价格的过程受阻。客户经常会问:“我怎么知道我的指令成交在最好(即公平)的价位上呢?”对市场公平性的顾虑,使得市场无法迅速吸引到更多的参与者。

直到1973年4月26日芝加哥期权交易所(CBOE)开张,进行统一化和标准化的期权合约买卖,上述问题才得到解决。期权合约的有关条款,包括合约量、到期日、敲定价等都逐渐标准化。起初,只开出16只股票的看涨期权,很快,这个数字就成倍地增加,股票的看跌期权不久也挂牌交易,迄今,全美所有交易所内有2500多只股票和60余种股票指数开设相应的期权交易。之后,美国商品期货交易委员会放松了对期权交易的限制,有意识地推出商品期权交易和金融期权交易。

由于期权合约的标准化,期权合约可以方便的在交易所里转让给第三人,并且交易过程也变得非常简单,最后的履约也得到了交易所的担保,这样不但提高了交易效率,也降低了交易成本。

1983年1月,芝加哥商业交易所提出了S&P500股票指数期权,纽约期货交易所也推出了纽约股票交易所股票指数期货期权交易,随着股票指数期货期权交易的成功,各交易所将期权交易迅速扩展至其它金融期货上。目前,期权交易所现在已经遍布全世界,其中芝加哥期权交易所是世界上最大的期权交易所。

20世纪80年代至90年代,期权柜台交易市场(或称场外交易)也得到了长足的发展。柜台期权交易是指在交易所外进行的期权交易。期权柜台交易中的期权卖方一般是银行,而期权买方一般是银行的客户。银行根据客户的需要,设计出相关品种,因而柜台交易的品种在到期期限、执行价格、合约数量等方面具有较大的灵活性。

外汇期权出现的时间较晚,现在最主要的货币期权交易所是费城股票交易所(PHLX),它提供澳大利亚元、英镑、加拿大元、欧元、日元、瑞士法郎这几种货币的欧式期权和美式期权合约。目前的外汇期权交易中大部分的交易是柜台交易,中国银行部分分行已经开办的“期权宝”业务采用的是期权柜台交易方式。

由于期权交易方式、方向、标的物等方面的不同,产生了众多的期权品种,对期权进行合理的分类,更有利于我们了解外汇期权产品。

- 看涨期权(Call Options)是指期权的买方向期权的卖方支付一定数额的权利金后,即拥有在期权合约的有效期内,按事先约定的价格向期权卖方买入一定数量的期权合约规定的特定商品的权利,但不负有必须买进的义务。而期权卖方有义务在期权规定的有效期内,应期权买方的要求,以期权合约事先规定的价格卖出期权合约规定的特定商品。

- 看跌期权(Put Options)是指期权的买方向期权的卖方支付一定数额的权利金后,即拥有在期权合约的有效期内,按事先约定的价格向期权卖方卖出一定数量的期权合约规定的特定商品的权利,但不负有必须卖出的义务。而期权卖方有义务在期权规定的有效期内,应期权买方的要求,以期权合约事先规定的价格买入期权合约规定的特定商品。[1]

2、按期权的交割时间划分,有美式期权、欧式期权和百慕大期权三种类型。美式期权是指在期权合约规定的有效期内任何时候都可以行使权利。欧式期权是指在期权合约规定的到期日方可行使权利,期权的买方在合约到期日之前不能行使权利,过了期限,合约则自动作废。百慕大期权(Bermuda option)是一种可以在到期日前所规定的一系列时间行权的期权,百慕大期权可以被视为美式期权与欧式期权的混合体,如同百慕大群岛混合了美国文化和英国文化一样。目前中国新兴的外汇期权业务,类似于欧式期权,但又有所不同,我们将在中国外汇期权业务一讲中详细讲解。

3、按期权合约上的标的划分,有股票期权、股指期权、利率期权、商品期权以及外汇期权等种类。

期权的构成要素[2]

(1)执行价格(又称履约价格)strike price。期权的买方行使权利时事先规定的标的物买卖价格。

(2)权利金。premium 期权的买方支付的期权价格,即买方为获得期权而付给期权卖方的费用。

(3)履约保证金。期权卖方必须存入交易所用于履约的财力担保。

(4)看涨期权call option和看跌期权put option。看涨期权,是指在期权合约有效期内按执行价格买进一定数量标的物的权利;看跌期权,是指卖出标的物的权利。当期权买方预期标的物价格会超出执行价格时,他就会买进看涨期权,相反就会买进看跌期权。期权可按其行使方式大致分为两类:美式期权和欧式期权。美式期权从买入之日起至到期日止的任何时间里都可被行使,而欧式期权则只能于到期日行使,所以,美式期权在行使时间上具有较大的灵活性。

有期权的买卖就会有期权的价格,通常将期权的价格称为“权利金”或者“期权费”。权利金是期权合约中的唯一变量,期权合约上的其他要素,如:执行价格、合约到期日、交易品种、交易金额、交易时间、交易地点等要素都是在合约中事先规定好的,是标准化的,而期权的价格是是由交易者在交易所里竞价得出的。

期权价格主要由内涵价值、时间价值两部分组成

1、内涵价值:(Intrinsic Value)

内涵价值指立即履行合约时可获取的总利润。具体来说,可以分为实值期权、虚值期权和两平期权。

(1)实值期权

当看涨期权的执行价格低于当时的实际价格时,或者当看跌期权的执行价格高于当时的实际价格时,该期权为实值期权。

(2)虚值期权

当看涨期权的执行价格高于当时的实际价格时,或者当看跌期权的执行价格低于当时的实际价格时,该期权为虚值期权。当期权为虚值期权时,内涵价值为零。

(3)两平期权

当看涨期权的执行价格等于当时的实际价格时,或者当看跌期权的执行价格等于当时的实际价格时,该期权为两平期权。当期权为两平期权时,内涵价值为零。

看涨期权 看跌期权 实值期权 期权执行价格<实际价格 期权执行价格>实际价格 虚值期权 期权执行价格>实际价格 期权执行价格<实际价格 两平期权 期权执行价格=实际价格 期权执行价格=实际价格

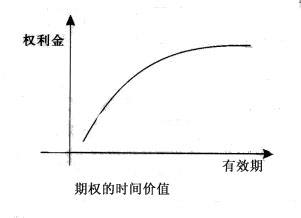

2、时间价值(Time Value)

期权距到期日时间越长,大幅度价格变动的可能性越大,期权买方执行期权获利的机会也越大。与较短期的期权相比,期权买方对较长时间的期权的应付出更高的权利金。

值得注意的是,权利金与到期时间的关系如上图所示,是一种非线性的关系,而不是简单的倍数关系。

期权的时间价值随着到期日的临近而减少,期权到期日的时间价值为零。

期权的时间价值反映了期权交易期间时间风险和价格波动风险,当合约0%或100%履约时,期权的时间价值为零。

期权的时间价值=期权价格—内涵价值

3、实值期权、虚值期权以及两平期权的价格差别

虚值期权和两平期权的内涵价值为零。

到期日的时间价值为零。

期权价格(未到期) 期权价格(到期) 实值期权 内涵价值+时间价值 内涵价值 虚值期权 时间价值 零 两平价值 时间价值 零

4、实例

中国银行期权宝7月11日报价

以上是澳元从7月5日0.6845大幅下跌至0.6486后的中国银行“期权宝”报价。由于澳元出现了大幅下挫,7月11日执行价格为 0.6820、到期日为7月23日的澳元/美元看跌期权,由于离到期日只有12天,而期权实值非常大,因而其期权费报价达到4.34%的高价;而同样执行价格和到期日的看涨期权,由于其内涵价值为虚值,期权费报价却只有0.30%。从另一个角度来看,澳元/美元在大幅下跌后,市场普遍认为在短期内澳元/美元回到0.6820的可能性非常低,因此到期日非常近、执行价格较高的看跌期权的期权费自然高,而看涨期权的期权费则较低。

前面我们知道,期权可以分为看涨期权和看跌期权两种类型,而期权交易者又可有买入期权或者卖出期权两种操作,所以期权交易有四种基本策略:买进看涨期权、卖出看涨期权、买进看跌期权、卖出看跌期权。

1、买进看涨期权

若交易者买进看涨期权,之后市场价格果然上涨,且升至执行价格之上,则交易者可执行期权从而获利。从理论上说,价格可以无限上涨,所以买入看涨期权的盈利理论上是无限大。若到期一直未升到执行价格之上,则交易者可放弃期权,其最大损失为期权费。

2、买进看跌期权

若交易者买进看跌期权,之后市场价格果然下跌,且跌至执行价格之下,则交易者可执行期权从而获利,由于价格不可能跌到负数,所以买入看跌期权的最大盈利为执行价格减去期权费之差。若到期一直涨到执行价格之上,则交易者可放弃期权,其最大损失为期权费。

3、卖出看涨期权

若交易者卖出看涨期权,在到期日之前没能升至执行价格之上,则作为看涨期权的买方将会放弃期权,而看涨期权的卖方就会取得期权费的收入。反之,看涨期权的买方将会要求执行期权,期权的卖方将损市场价格减去执行价格和期权费的差。

这里,需要注意的是:作为期权卖出方,最大盈利为期权费;盈利所指范围的值为负。

4、卖出看跌期权

若交易者卖出看跌期权,在到期日之前没能跌至执行价格之下,则作为看跌期权的买方将会放弃期权,而看跌期权的卖方就会取得期权费的收入。反之,看跌期权的买方将会要求执行期权,期权的卖方将损失执行价格减去市场价格和期权费的差。

这里,需要注意的是:作为期权卖出方,最大盈利为期权费;盈利所指范围的值为负。

在对期权价格的影响因素进行定性分析的基础上,通过期权风险指标,在假定其他影响因素不变的情况下,可以量化单一因素对期权价格的动态影响。期权的风险指标通常用希腊字母来表示,包括:delta值、gamma、 theta、vega、rho等。对于期权交易者来说,了解这些指标,更容易掌握期权价格的变动,有助于衡量和管理部位风险。

Gamma:衡量标的资产价格变动时,期权Delta值的变化幅度

Theta:衡量随着时间的消逝,期权价格的变化幅度

Vega or lambda:衡量标的资产价格波动率变动时,期权价格的变化幅度

(一)标的物不同

期货交易的标的物是商品或期货合约,而期权交易的标的物则是一种商品或期货合约选择权的买卖权利。

(二)投资者权利与义务的对称性不同

期权是单向合约,期权的买方在支付保险金后即取得履行或不履行买卖期权合约的权利,而不必承担义务;期货合同则是双向合约,交易双方都要承担期货合约到期交割的义务。如果不愿实际交割,则必须在有效期内对冲。

(三)履约保证不同

期货合约的买卖双方都要交纳一定数额的履约保证金;而在期权交易中,买方不需交纳履约保证金,只要求卖方交纳履约保证金,以表明他具有相应的履行期权合约的财力。

(四)现金流转不同

在期权交易中,买方要向卖方支付保险费,这是期权的价格,大约为交易商品或期货合约价格的5%~10%;期权合约可以流通,其保险费则要根据交易商品或期货合约市场价格的变化而变化。在期货交易中,买卖双方都要交纳期货合约面值5%~10%的初始保证金,在交易期间还要根据价格变动对亏损方收取追加保证金;盈利方则可提取多余保证金。

(五)盈亏的特点不同

期权买方的收益随市场价格的变化而波动,是不固定的,其亏损则只限于购买期权的保险费;卖方的收益只是出售期权的保险费,其亏损则是不固定的。期货的交易双方则都面临着无限的盈利和无止境的亏损。

(六)套期保值的作用与效果不同

期货的套期保值不是对期货而是对期货合约的标的金融工具的实物(现货)进行保值,由于期货和现货价格的运动方向会最终趋同,故套期保值能收到保护现货价格和边际利润的效果。期权也能套期保值,对买方来说,即使放弃履约,也只损失保险费,对其购买资金保了值;对卖方来说,要么按原价出售商品,要么得到保险费也同样保了值。

操作上国内没有期货期权,可以参照一下权证,他是一种简单的股票期权。期货的操作就像目前国内3个交易多是品种一样,世界上各个交易所的交易规则没有完全相同,但原理是一样的,你要看你做什么品种,然后具体学习这个交易的所的规则。

期权合约是一种标准化合约。所谓标准化合约就是说,除了期权的价格是在市场上公开竞价形成的,合约的其他条款都是事先规定好的,具有普遍性和统一性。

期权合约主要有三项要素:权利金、执行价格和合约到期日。

1、权利金

权利金(premium)又称期权费、期权金,是期权的价格。权利金是期权合约中唯一的变量,是由买卖双方在国际期权市场公开竞价形成的,是期权的买方为获取期权合约所赋予的权利而必须支付给卖方的费用。对于期权的买方来说,权利金是其损失的最高限度。对于期权卖方来说,卖出期权即可得到一笔权利金收入,而不用立即交割。

2、执行价格

执行价格是指期权的买方行使权利时事先规定的买卖价格。执行价格确定后,在期权合约规定的期限内,无论价格怎样波动,只要期权的买方要求执行该期权,期权的卖方就必须以此价格履行义务。如:期权买方买入了看涨期权,在期权合约的有效期内,若价格上涨,并且高于执行价格,则期权买方就有权以较低的执行价格买入期权合约规定数量的特定商品。而期权卖方也必须无条件的以较低的执行价格履行卖出义务。

对于外汇期权来说,执行价格就是外汇期权的买方行使权利时事先规定的汇率。

3、合约到期日

合约到期日是指期权合约必须履行的最后日期。欧式期权规定只有在合约到期日方可执行期权。美式期权规定在合约到期日之前的任何一个交易日(含合约到期日)均可执行期权。 同一品种的期权合约的在有效期时间长短上不尽相同,按周、季度、年以及连续月等不同时间期限划分。

对于外汇实盘来说,在某一个时点某一个品种只有一个价格;但是对于外汇期权来说,在某一时点某一品种,由于期权面值、执行价格不同、到期日不同,往往有许多个期权价格。

本条目由以下用户参与贡献

苦行者,Vulture,Angle Roh,村姑,沙漠之鹰,山林,Lolo,Kane0135,Simon176,Cabbage,小彩,Dan,Zfj3000,Yixi,Tom870709,鲈鱼,KAER,zhangkaixian,泡芙小姐,Gaoshan2013,nadex,Bruce lihao,Lin,曲萌萌,casper,Mis铭,Wffger,真实姓名,无冕骑士,Fei ke.评论(共66条)

百慕大期权 [Bermuda option]一种可以在到期日前所规定的一系列时间行权的期权。

界定百慕大期权、美式期权和欧式期权的主要区别在于行权时间的不同,百慕大期权可以被视为美式期权与欧式期权的混合体,如同百慕大群岛混合了美国文化和英国文化一样。

不是的,是您发现之后,我补充的,MBA智库百科是可以自由编辑的,当您发现需要补充更正时,可以直接进行编辑,欢迎您的参与!

2、买进看跌期权

若交易者买进看跌期权,之后市场价格果然下跌,且升至执行价格之下,则交易者可执行期权从而获利,由于价格不可能跌到负数,所以买入看跌期权的最大盈利为执行价格减去期权费之差。若到期一直跌到执行价格之下,则交易者可放弃期权,其最大损失为期权费。

应该是"未跌到执行价格之下"吧

2、买进看跌期权

若交易者买进看跌期权,之后市场价格果然下跌,且升至执行价格之下,则交易者可执行期权从而获利,由于价格不可能跌到负数,所以买入看跌期权的最大盈利为执行价格减去期权费之差。若到期一直跌到执行价格之下,则交易者可放弃期权,其最大损失为期权费。

应该是"未跌到执行价格之下"吧

是的,正文内容有误,现已修改,正确的应该为:

若交易者买进看跌期权,之后市场价格果然下跌,且跌至执行价格之下,则交易者可执行期权从而获利,由于价格不可能跌到负数,所以买入看跌期权的最大盈利为执行价格减去期权费之差。若到期一直涨到执行价格之上,则交易者可放弃期权,其最大损失为期权费

举例说明:

(1)看涨期权:1月1日,标的物是铜期货,它的期权执行价格为1850美元/吨。A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜期货价上涨至1905美元/吨,看涨期权的价格涨至55美元。A可采取两个策略:

行使权利--A有权按1850美元/吨的价格从B手中买入铜期货;B在A提出这个行使期权的要求后,必须予以满足,即便B手中没有铜,也只能以1905美元/吨的市价在期货市场上买入而以1850美元/吨的执行价卖给A,而A可以1905美元/吨的市价在期货市场上抛出,获利50美元。B则损失50美元。

售出权利--A可以55美元的价格售出看涨期权,A获利50美元(55-5)。

如果铜价下跌,即铜期货市价低于敲定价格1850美元/吨,A就会放弃这个权利,只损失5美元权利金,B则净赚5美元。

(2)看跌期权:1月1日,铜期货的执行价格为1750美元/吨,A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜价跌至1695美元/吨,看跌期权的价格涨至55美元。此时,A可采取两个策略:行使权利--A可以按1695美元/吨的市价从市场上买入铜,而以1750美元/吨的价格卖给B,B必须接受,A从中获利50美元,B损失50美元。

售出权利--A可以55美元的价格售出看跌期权。A获利50美元。

如果铜期货价格上涨,A就会放弃这个权利而损失5美元,B则净得5美元。

通过上面的例子,可以得出以下结论:一是作为期权的买方(无论是看涨期权还是看跌期权)只有权利而无义务,他的风险是有限的(亏损最大值为权利金),但在理论上获利是无限的。二是作为期权的卖方(无论是看涨期权还是看跌期权)只有义务而无权利,在理论上他的风险是无限的,但收益是有限的(收益最大值为权利金)。三是期权的买方无需付出保证金,卖方则必须支付保证金以作为必须履行义务的财务担保。

那期权的价格是怎么确定的呢?

从文中“期权的时间价值=期权价格-内涵价值”来看,期权价格=内涵价值+时间价值。

从理论上讲,期权的价格一定不会低于内在价值,否则将有套购者购买他所能买到的全部期权并执行,赚取内在价值与期权价格的差价。

看起来好像蛮复杂的。现在国外很流行在网上交易期权,是一种数字期权,很方便,什么都是固定的,收益是固定的,一般在60-80%之间,损失也一般会保留10-15%的投资,只用判断标的资产会上涨还是下跌就可以,傻瓜式交易方式,蛮适合新手交易的,国内只看到有一个网站进来了 ,叫Trader711,或者是Trader7-11,不太记得了,有ASIC执照,是澳大利亚证券投资委员会授权的,应该可以放心交易。

期权的价格一栏的时间价值中,有一句话是“值得注意的是,权利金与到期时间的关系如上图所示,是一种非线性的关系,而不是简单的倍数关系。 ”,那个图并没有呢。

讲option居然没提到black-scholes/black model

您可进入Black-Scholes期权定价模型,希望对您有帮助!

谢谢指正,原文修正!! MBA智库百科是可以自由参与的百科,如有发现错误和不足,您也可以参与修改编辑,只要通过网页右上角的创建新帐号,创建用户名后即可参与,期待您的加入哦!~

(三)履约保证不同

期货合约的买卖双方都要交纳一定数额的履约保证金;而在期权交易中,买方不需交纳履约保证金,只要求卖方交纳履约保证金,以表明他具有相应的履行期权合约的财力。

期权交易里是买方不用交纳履约保证金??

期权分类里的 看跌期权:

看跌期权(Put Options)是指期权的买方向期权的卖方支付一定数额的权利金后,即拥有在期权合约的有效期内,按事先约定的价格向期权卖方卖出一定数量的期权合约规定的特定商品的权利,但不负有必须卖出的义务。而期权卖方有义务在期权规定的有效期内,应期权买方的要求,以期权合约事先规定的价格买入期权合约规定的特定商品。

怎么看着这么别扭啊?是我理解力没看明白????? 谁能帮我解答一下啊。。。

附上参考文献,您可进行对比,希望对您有帮助哦~

请问有对于sell to close的解释么?谢谢

就是某个价做空头,直到今日收盘为止。如今日价格未到这个价,则取消报价。

from what I have seen, whatever it is the call option or put option , the writer does't get much profit,the biggest profit is the option premium, so why does he/she take that risk?

請問option holdings是什麼? 謝謝!

原文: Equity incentives, especially option holdings, are also important for inducing risk-averse managers to choose risky positive net present value projects

from what I have seen, whatever it is the call option or put option , the writer does't get much profit,the biggest profit is the option premium, so why does he/she take that risk?

我也是这个地方不明白!~今天上课老师讲derivative securities!!

from what I have seen, whatever it is the call option or put option , the writer does't get much profit,the biggest profit is the option premium, so why does he/she take that risk?

我觉得应该是市场上存在有很多投机者,所以才会有这样的交易。而且还应该考虑交易者自己的预期损失,他们觉得买卖期权的预期损失比不买卖期权的预期损失更小一些,或者说更可承受一些。

Spread, i think it might be much fun than options. From John Hull's "Option", we can learn much more. Recommend.

中国的期权交易有那些特点?

尚未有真实交易,预计明年会开。 模拟交易波动诡异的大,1411CALL2600,18→100,涨了四倍,价外150不说,当时沪深300涨幅才1.31%,模拟交易可参考性低。 我使用的软件是"文华财经"

既然期权买方收益无限而风险有效,但是卖方风险无限而收益有效,是充当卖方呢

谁充当卖方。。。

谁充当卖方。。。

那买彩票也是收益无限风险有限,大家都可以去去买彩票呀

举例说明:

(1)看涨期权:1月1日,标的物是铜期货,它的期权执行价格为1850美元/吨。A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜期货价上涨至1905美元/吨,看涨期权的价格涨至55美元。A可采取两个策略:

行使权利--A有权按1850美元/吨的价格从B手中买入铜期货;B在A提出这个行使期权的要求后,必须予以满足,即便B手中没有铜,也只能以1905美元/吨的市价在期货市场上买入而以1850美元/吨的执行价卖给A,而A可以1905美元/吨的市价在期货市场上抛出,获利50美元。B则损失50美元。

售出权利--A可以55美元的价格售出看涨期权,A获利50美元(55-5)。

如果铜价下跌,即铜期货市价低于敲定价格1850美元/吨,A就会放弃这个权利,只损失5美元权利金,B则净赚5美元。

(2)看跌期权:1月1日,铜期货的执行价格为1750美元/吨,A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜价跌至1695美元/吨,看跌期权的价格涨至55美元。此时,A可采取两个策略:行使权利--A可以按1695美元/吨的市价从市场上买入铜,而以1750美元/吨的价格卖给B,B必须接受,A从中获利50美元,B损失50美元。

售出权利--A可以55美元的价格售出看跌期权。A获利50美元。

如果铜期货价格上涨,A就会放弃这个权利而损失5美元,B则净得5美元。

通过上面的例子,可以得出以下结论:一是作为期权的买方(无论是看涨期权还是看跌期权)只有权利而无义务,他的风险是有限的(亏损最大值为权利金),但在理论上获利是无限的。二是作为期权的卖方(无论是看涨期权还是看跌期权)只有义务而无权利,在理论上他的风险是无限的,但收益是有限的(收益最大值为权利金)。三是期权的买方无需付出保证金,卖方则必须支付保证金以作为必须履行义务的财务担保。

谢谢,作为初学者请多多指教。

看注会教材的时候发现一句(包括提前还款权、看涨期权、类似期权等) 请问最后的类似期权说的是类似【看涨期权】的这类呢还是【类似期权】是一个单独的概念名词呢? 网上搜了搜没找到有【类似期权】的概念。

期权相当于一种保险

实质是买大买小吧

(三)履约保证不同

期货合约的买卖双方都要交纳一定数额的履约保证金;而在期权交易中,买方不需交纳履约保证金,只要求卖方交纳履约保证金,以表明他具有相应的履行期权合约的财力。

期权交易里是买方不用交纳履约保证金??

我也觉得他打错了

我都覺得他打錯啊!

没错吧!买方由于最大风险已定(权利金),所以也不需要交保证金。卖方的最大收益是权利金,因此,需要像期货一样交保证金,至于交多少,由交易所确定。

我都覺得他打錯啊!

没错呢!买方没有任何义务,若损失过大完全可以不行权,这样他最大的损失就是损失权利金,而且权利金在购买期权时已付,所以不需要买方再有任何义务,故不需缴纳保证金。

没错呢!买方没有任何义务,若损失过大完全可以不行权,这样他最大的损失就是损失权利金,而且权利金在购买期权时已付,所以不需要买方再有任何义务,故不需缴纳保证金。

enen

比较全面易懂好6180

举例说明:

(1)看涨期权:1月1日,标的物是铜期货,它的期权执行价格为1850美元/吨。A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜期货价上涨至1905美元/吨,看涨期权的价格涨至55美元。A可采取两个策略:

行使权利--A有权按1850美元/吨的价格从B手中买入铜期货;B在A提出这个行使期权的要求后,必须予以满足,即便B手中没有铜,也只能以1905美元/吨的市价在期货市场上买入而以1850美元/吨的执行价卖给A,而A可以1905美元/吨的市价在期货市场上抛出,获利50美元。B则损失50美元。

售出权利--A可以55美元的价格售出看涨期权,A获利50美元(55-5)。

如果铜价下跌,即铜期货市价低于敲定价格1850美元/吨,A就会放弃这个权利,只损失5美元权利金,B则净赚5美元。

(2)看跌期权:1月1日,铜期货的执行价格为1750美元/吨,A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜价跌至1695美元/吨,看跌期权的价格涨至55美元。此时,A可采取两个策略:行使权利--A可以按1695美元/吨的市价从市场上买入铜,而以1750美元/吨的价格卖给B,B必须接受,A从中获利50美元,B损失50美元。

售出权利--A可以55美元的价格售出看跌期权。A获利50美元。

如果铜期货价格上涨,A就会放弃这个权利而损失5美元,B则净得5美元。

通过上面的例子,可以得出以下结论:一是作为期权的买方(无论是看涨期权还是看跌期权)只有权利而无义务,他的风险是有限的(亏损最大值为权利金),但在理论上获利是无限的。二是作为期权的卖方(无论是看涨期权还是看跌期权)只有义务而无权利,在理论上他的风险是无限的,但收益是有限的(收益最大值为权利金)。三是期权的买方无需付出保证金,卖方则必须支付保证金以作为必须履行义务的财务担保。

b会限a方的买卖品种!为了防止逼方的亏损!不管你亏了!还是你赚了!都收去期权金!风险公司控制的!

举例说明:

(1)看涨期权:1月1日,标的物是铜期货,它的期权执行价格为1850美元/吨。A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜期货价上涨至1905美元/吨,看涨期权的价格涨至55美元。A可采取两个策略:

行使权利--A有权按1850美元/吨的价格从B手中买入铜期货;B在A提出这个行使期权的要求后,必须予以满足,即便B手中没有铜,也只能以1905美元/吨的市价在期货市场上买入而以1850美元/吨的执行价卖给A,而A可以1905美元/吨的市价在期货市场上抛出,获利50美元。B则损失50美元。

售出权利--A可以55美元的价格售出看涨期权,A获利50美元(55-5)。

如果铜价下跌,即铜期货市价低于敲定价格1850美元/吨,A就会放弃这个权利,只损失5美元权利金,B则净赚5美元。

(2)看跌期权:1月1日,铜期货的执行价格为1750美元/吨,A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜价跌至1695美元/吨,看跌期权的价格涨至55美元。此时,A可采取两个策略:行使权利--A可以按1695美元/吨的市价从市场上买入铜,而以1750美元/吨的价格卖给B,B必须接受,A从中获利50美元,B损失50美元。

售出权利--A可以55美元的价格售出看跌期权。A获利50美元。

如果铜期货价格上涨,A就会放弃这个权利而损失5美元,B则净得5美元。

通过上面的例子,可以得出以下结论:一是作为期权的买方(无论是看涨期权还是看跌期权)只有权利而无义务,他的风险是有限的(亏损最大值为权利金),但在理论上获利是无限的。二是作为期权的卖方(无论是看涨期权还是看跌期权)只有义务而无权利,在理论上他的风险是无限的,但收益是有限的(收益最大值为权利金)。三是期权的买方无需付出保证金,卖方则必须支付保证金以作为必须履行义务的财务担保。

想给你手动点赞

查了一下资料,这个是对的

(看跌期权(Put Options)是指期权的买方向期权的卖方支付一定数额的权利金后,即拥有在期权合约的有效期内,按事先约定的价格向期权卖方卖出一定数量的期权合约规定的特定商品的权利,但不负有必须卖出的义务。而期权卖方有义务在期权规定的有效期内,应期权买方的要求,以期权合约事先规定的价格买入期权合约规定的特定商品。)应该是买方应卖方要求买入吧?

举例说明:

(1)看涨期权:1月1日,标的物是铜期货,它的期权执行价格为1850美元/吨。A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜期货价上涨至1905美元/吨,看涨期权的价格涨至55美元。A可采取两个策略:

行使权利--A有权按1850美元/吨的价格从B手中买入铜期货;B在A提出这个行使期权的要求后,必须予以满足,即便B手中没有铜,也只能以1905美元/吨的市价在期货市场上买入而以1850美元/吨的执行价卖给A,而A可以1905美元/吨的市价在期货市场上抛出,获利50美元。B则损失50美元。

售出权利--A可以55美元的价格售出看涨期权,A获利50美元(55-5)。

如果铜价下跌,即铜期货市价低于敲定价格1850美元/吨,A就会放弃这个权利,只损失5美元权利金,B则净赚5美元。

(2)看跌期权:1月1日,铜期货的执行价格为1750美元/吨,A买入这个权利,付出5美元;B卖出这个权利,收入5美元。2月1日,铜价跌至1695美元/吨,看跌期权的价格涨至55美元。此时,A可采取两个策略:行使权利--A可以按1695美元/吨的市价从市场上买入铜,而以1750美元/吨的价格卖给B,B必须接受,A从中获利50美元,B损失50美元。

售出权利--A可以55美元的价格售出看跌期权。A获利50美元。

如果铜期货价格上涨,A就会放弃这个权利而损失5美元,B则净得5美元。

通过上面的例子,可以得出以下结论:一是作为期权的买方(无论是看涨期权还是看跌期权)只有权利而无义务,他的风险是有限的(亏损最大值为权利金),但在理论上获利是无限的。二是作为期权的卖方(无论是看涨期权还是看跌期权)只有义务而无权利,在理论上他的风险是无限的,但收益是有限的(收益最大值为权利金)。三是期权的买方无需付出保证金,卖方则必须支付保证金以作为必须履行义务的财务担保。

能问一下为什么A在售出权利的时候会花掉5美元?

没有百慕大期权的概念啊?