财产信托

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

财产信托是指委托人将自己的动产、不动产(房产、地产)以及版权、知识产权等非货币形式的财产、财产权,委托给信托公司按照约定的条件和目的进行管理或者处分的行为。

财产信托制度是规定提供财产管理服务以及在某些特殊情况下包含在本人死后遗产分配条款的书面法律协议。在美国,联邦和州法律规范着财产信托制度。建立信托的人被称为委托人、授权人或者财产授予人。管理信托财产的个人或机构被称为受托人。从财产信托中接受资金的人被称为受益人。财产信托文件阐明了信托生效时的确切性质:可撤销、使用资金的准则以及照管与处置资产的指示说明。美国州法律通常规定财产信托制度能替代监护制度,至少在一部分案件中。然而,监护可能起到补充作用,被用于管理不处于信托之中的财产,或者监护中的被监护人需要托管财产管理人继续提供财产方面的服务川.在美国的一些州,监护人根据替代判断理论并取得法院的批准,则可以设立财产信托。财产信托可能受也可能不受法院的监督。它尤其适合于行为能力丧失而不能处理自己的事务,且没有预先计划替代决策者而又极力反对设立监护的人。

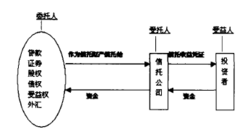

在典型意义义的财产信托模式中,委托人与信托公司建立的是一种他益性的财产信托关系,原始权益人(委托人)将其基础资产信托给信托机构(受托人)后,原始权益人的债权人就不能再对不属于自身的基础资产主张权利,从而实现了基础资产与原始权益人(委托人)的破产隔离。“信托财产与属于受托人所有的财产(以下简称固有财产)相区别,不得归人受托人的固有财产或者成为固有财产的一部分。”(《信托法》第十六条)—从而实现了基础资产与信托公司(受托人)的风险隔离。同时信托机构以基础财产为依托,通过创造性的结构设计,直接转化为风险和收益各异的产品,满足了市场主体多元化和特定的需求。所以说,典型意义的财产信托中的风险隔离和权益重构的功能真正体现了信托制度优势的精髓。