杜邦分析图

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

杜邦分析是对企业财务状况的综合分析。它通过几种主要的财务指标之间的关系,全面系统地反映出企业的财务状况。

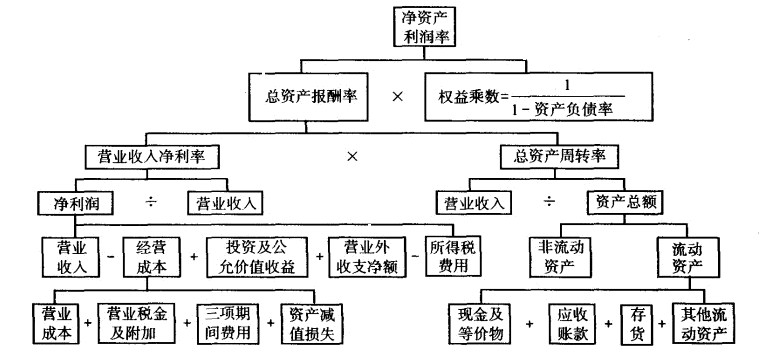

如上图:杜邦分析图可以提供下列主要的财务指标关系。

1.权益利润率是一个综合性最强的财务比率,是杜邦系统的核心。财务管理的目标是使所有者财富最大化,权益利润率反映所有者投入资金的获利能力,反映企业筹资、投资、资产运营等活动的效率,提高权益利润率是所有者财富最大化的基本保证。所以,所有者、经营者都十分关心这一财务指标,权益利润率的高低,取决于总资产利润率和权益总资产率的水平。

2.总资产利润率也是一个重要的财务比率,综合性也较强。它是销售利润率和总资产周转率的乘积,因此,要进一步从销售成果和资产运营两方面来分析。

3.销售利润率反映了企业利润总额与销售收入的关系,从这个意义上看,提高销售利润率是提高企业盈利能力的关键所在。要想提高销售利润率,一是要扩大销售收入,二是要降低成本费用。

扩大销售收入具有重要的意义,它首先有利于提高销售利润率,同时它也是提高总资产周转率的必要前提。

降低成本费用是提高销售利润率的另一重要因素,利用杜邦分析图可以研究企业成本费用的结构是否合理,从而加强成本控制。这里联系到资本结构来分析,还应研究利息费用同利润总额(或息税前利润)的关系,如果企业承担的利息费用太多,就需要查明企业的负债比率是否过高,防止资本结构不合理影响企业所有者的收益。

4.在资产营运方面,要联系销售收入分析企业资产的使用是否合理,流动资产和非流动资产的比例安排是否恰当。企业资产的营运能力和流动性,既关系到企业的获利能力,又关系到企业的偿债能力.如果企业持有的现金超过业务需要,就可能影响企业的获利能力;如果企业占用过多的存货和应收帐款,则既要影响获利能力,又会影响偿债能力。为此,就要进一步分析各项资产的占用数额和周转速度。

5.权益总资产率反映股东权益同企业总资产的关系。在总资产需要量既定的前提下,企业适当开展负债经营,相对减少股东权益所占的份额,就可使此项财务比率提高、因此,企业既要合理使用全部资产,又要妥善安排资本结构,这样才能有效地提高权益利润率。

从杜邦分析图中可以看出,所有者权益利润率与企业的销售规模、成本水平、资产营运、资本结构有着密切的联系,这些因素构成一个相互依存的系统。只有把这个系统内各个因素的关系安排好、协调好,才能使权益利润率达到最大,才能实现股东财富最大化的理财目标。

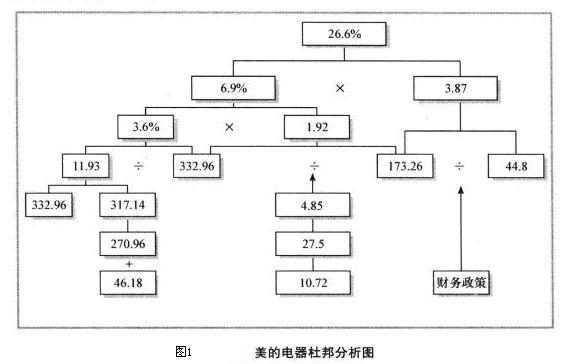

美的电器的杜邦分析图 [1]

根据美的电器2007年的会计数字,做成以下杜邦分析(为了计算简便,资产平均余额用期末余额代替,净利润为属于母公司股东的净利润,金额单位为亿元)。

从图中的数字,我们可以得到以下基本判断:

(1)美的电器提高净资产收益率的唯一途径是提高总资产报酬率,财务杠杆的作用已经发挥到了极致,很难再有机会通过财务杠杆来提高净资产收益率。

(2)提高总资产报酬率仍然存在两种可能,

一是提高销售利润率;

二是提高总资产周转率。

如果没有新产品或者其他新的业务,也没有新的市场,则只能扩大规模,增加利润的绝对金额,很难较大幅度地提高销售利润率。因此,在现有市场和产品结构之下,提高总资产的周转率是非常重要的手段。

(3)总资产周转率由营业收入和总资产规模决定,提高周转率的方法只有增加销售额,并控制资产规模。在现有销售额的情况下,控制资产规模成为关键。以存货为例,尽管存货余额的增长保持与营业收入的同步增长,但是从2006年末的43亿元增长到2007年末的68亿元,增加了25亿元。值得注意的是,应付款项增加了29亿元。由此可以看出,美的电器控制存货规模还是有可能的。

(4)尽管美的电器提高现有产品的毛利率有较大难度,但是,其还是有机会控制产品成本和费用增长的。比如,营业费用占营业收入的

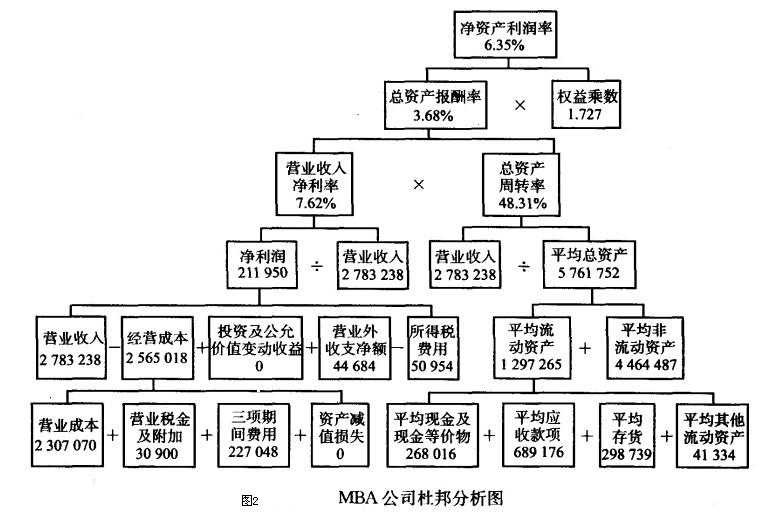

MBA公司2004年的杜邦分析图 [2]

根据MBA公司2004年度的会计资料,并结合杜邦分析公式,可以得到MBA公司的杜邦分析图,直观地看出该企业财务状况和经营成果的总体面貌,图2所示。