戴蒙德模型

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

戴蒙德模型亦稱疊代模型又稱為薩繆爾森的“世代交疊模型”(Overlapping Generation Models,簡稱OLG模型)或Diamond 模型從經濟學史的角度來看,該模型最初是由法國經濟學家莫裡斯•阿萊斯在1947年的一本教科書中提出的,然而阿萊斯的工作在經濟學界幾乎沒有任何影響。1958年,著名經濟學家保羅•薩繆爾森在討論利率的決定問題時提出了一個純交換經濟的OLG模型,並用來討論貨幣在經濟中的作用。1965年,戴蒙德又建立了一個具有生產部門的OLG模型,並用來討論資本積累的黃金律以及國債在經濟中的作用。正是由於戴蒙德的OLG模型引進了生產部門,所以該模型得以成為現在教科書中的標準模型,有的教科書甚至直接稱之為戴蒙德模型。

戴蒙德模型的假設條件[1]

- 一、戴蒙德模型的假設條件

戴蒙德模型稱為代際交疊模型,它和拉姆賽模型一起被稱為以微觀為基礎的兩個巨集觀經濟模型。戴蒙德模型是戴蒙德(Diamond,1965)在阿萊斯(Allais,1947)和薩繆爾森(Samuelson,1958)早期研究成果的基礎上建立起來的。戴蒙德模型與拉姆賽一卡斯一庫普曼模型之間的主要差異是存在著人口的新老交替,而不是像拉姆賽模型那樣假定一個數量固定的永久性生存的家庭。在這一模型中,新的人口不斷出生,老的人口不斷消亡。

為了簡化分析,模型假設每個人只活兩期,即青年期和老年期,Lt代表t時期出生的人。如果人口以速率押增長,則Lt(1 + n)Lt − 1。由於個人只生活兩期,因此在t時期,存

在Lt個正處在青年期的群體,並且存在Lt + 1個正處在老年期的群體。每個人在青年期提供一單位的勞動,並且將所得到的勞動收入用於兩期的消費。也就是說,青年期既工作也消費,老年期只消費不工作。個人在青年期把當期收入的一部分儲蓄起來用於老年期的消費。

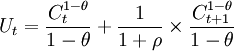

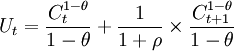

設Ct和Ct + 1分別為在t出生的勞動群體在青年期(t期)和老年期(t+1期)的消費。t期出生的勞動者其效用取決於Ct和Ct + 1。假設每個人的效用函數為:

θ>0,ρ>-1 (1)

θ>0,ρ>-1 (1)

顯然上述效用函數是一個相對風險厭惡繫數不變的效用函數。由於生命是有限的,不再假設ρ > n(1 − θ)g,以確保終生效用不發散。如果\rho>O,則個人給青年期的消費權數大於老年期,如果ρ < O,則情形相反。假設ρ > − 1的目的是確保老年期的消費權數為正。

對廠商來說,生產的假設與前面相同。一個社會中存在著眾多廠商,每個廠商具有相同的生產函數:

Yt = F(Kt,AtLt) (2)

F(.)具有不變的規模報酬並滿足稻田(Inada)條件。A以外生速率g增長。市場是完全競爭的。因此勞動與資本只能獲得其邊際產出,廠商獲得零利潤。假定不存在折舊,真實利率與每單位有效勞動的工資可以表示為:

(3)

(3)

和

(4)

(4)

最後存在一些初始的資本存量k0,它們由一切老年個人均衡地持有。這樣,在初始時期內,由老年人擁有的資本與青年人供給的勞動結合起來進行生產。老年人消費其資本收入,然後他們死亡併在模型中消失。青年人則把他們的勞動收入wtAt分配在消費和儲蓄上,他們把其儲蓄帶入下一時期,即第t期的青年人的儲蓄wtAt − Ct。構成了第t+1期的資本存量Kt + 1。這個資本與t+1期的青年人供給的勞動相結合。這個過程不斷延續。

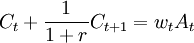

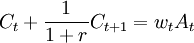

根據上述假設,我們來分析戴蒙德模型的家庭行為。我們知道,在t期出生的人的第二期消費如下:

Ct + 1 = (1 + r)(wtAt − Ct) (5)

上式兩邊同時除以(1+r)並把Ct移到等式左側得:

(6)

(6)

這個條件表明,終生消費的現值等於其終生勞動收入的現值(這裡假設初始財富為0)。

- 二、個人效用最大化的條件

由以上分析,個人最大化問題可以描述為:

max: θ>0,ρ>-1

θ>0,ρ>-1

s,t

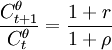

由消費者最有的條件 ,不難解得:

,不難解得: (7)

(7)

整理得:

即

(8)

(8)

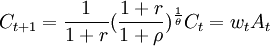

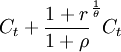

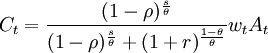

把上式代入預算方程式(16-31)得:

解得:

(9)

(9)

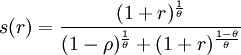

因為總收入為wtAt,所以上式右側wtAt前邊的分式代表了第一期單個消費者的收入用於消費的比例,於是其在第一期的儲蓄率可以表示為:

(10)

(10)

上式表示,青年人的儲蓄是隨著利率r的上升而遞增的。

由於 關於r的一階導數為:\frac{1-\theta}{\theta}(1+r)^{\frac{1-2\theta}{\theta}},因此如果θ < 1,s隨r的上升而遞增,如果θ > 1,5隨r的上升而遞減。(ThusS is increasing in r if θ is less than1,anddecreasing if θ is greater than 1.)r的上升具有收入與替代雙重效應,兩個時期消費之間的替代對第二期的消費是有利的,這個事實使人們趨向於增加儲蓄(替代效應)。如果既定儲蓄量會帶來第二期的更大消費,這將使人們傾向於減少儲蓄(收入效應)。[A rise in r has both an income and a substitution effect.The fact that the tradeoff between consumption in the two periods has become more favorable for second-period consumption tends to increase saving(the substitution effect),but the fact that a given amount of saving yields more second-period consumption tends to decrease saving(the income effect).]因此,當人們十分樂意在兩個時期進行消費替代以實現效應最大化時(θ較小),替代效應占優。當個人對兩個時期內的相似消費水平有強有力的偏好時(θ較大),收入效應占優。如果兩種效應均衡(θ=1),青年人的個人儲蓄獨立於r。

關於r的一階導數為:\frac{1-\theta}{\theta}(1+r)^{\frac{1-2\theta}{\theta}},因此如果θ < 1,s隨r的上升而遞增,如果θ > 1,5隨r的上升而遞減。(ThusS is increasing in r if θ is less than1,anddecreasing if θ is greater than 1.)r的上升具有收入與替代雙重效應,兩個時期消費之間的替代對第二期的消費是有利的,這個事實使人們趨向於增加儲蓄(替代效應)。如果既定儲蓄量會帶來第二期的更大消費,這將使人們傾向於減少儲蓄(收入效應)。[A rise in r has both an income and a substitution effect.The fact that the tradeoff between consumption in the two periods has become more favorable for second-period consumption tends to increase saving(the substitution effect),but the fact that a given amount of saving yields more second-period consumption tends to decrease saving(the income effect).]因此,當人們十分樂意在兩個時期進行消費替代以實現效應最大化時(θ較小),替代效應占優。當個人對兩個時期內的相似消費水平有強有力的偏好時(θ較大),收入效應占優。如果兩種效應均衡(θ=1),青年人的個人儲蓄獨立於r。

戴蒙德模型的動態分析[1]

- 一、k的變化方程

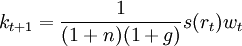

從動態角度看,戴蒙德模型中k的運動和變化可以說明很多問題,因為在戴蒙德模型中由於沒有資產,所以t+1期的資本存量等於t時刻青年人的儲蓄量,於是t+1期全社會的資本存量可以表示為:

Kt + 1 = s(rt)LtAtWt (11)

式中,Wt是單位有效勞動的收入;LtAt是所有勞動者的有效勞動總量;LtAtW是全社會有效勞動的總收入;s(rt)是儲蓄率,它是利率rt的函數。

將上式兩邊除以Lt + 1At + 1,並考慮到:Lt + 1 = (1 + n)Lt,At + 1 = (1 + g)At,每單位有效勞動的資本可以表示成:

(12)

(12)

把式(3)和式(4)代入上式得:

![k_{t+1}=\frac{1}{(1+n)(1+g)}s[f^\prime(k_t)][f(k_t)-k_tf^\prime(k_t)]](/w/images/math/3/2/8/328de714714ffed9f228e6db5bfc2cb7.png) (13)

(13)

為了理解上的方便,我們把上式改寫成:

![k_{t+1}=\frac{1}{(1+n)(1+g)}s[f^\prime(k_t)]\frac{f(k_t)-k_tf^\prime(k_t)}{f(k_t)}f(k_t)](/w/images/math/8/3/a/83a76609cfcee07da198696c5dfef6e2.png) (14)

(14)

上式t+1期的單位有效勞動的資本表示為四個子項的乘積,這四個子項自右向左分別是:第t期單位有效勞動的產出;支付給勞動的產出份額;勞動收入中被儲蓄的部分;以及t期有效勞動量與t+1期的有效運動之比。因此,戴蒙德模型假設存在非永久生存的家庭,這對動態經濟具有重要意義:例如,我們可以認為,可持續增長可能是不可行的,或者它可能依存於某種初始條件。

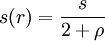

- 二、對數效用與柯布-道格拉斯生產函數

1.人均資本kt的變化

如果θ=1,則式(10)中的勞動收入中用於儲蓄的比例為:

(15)

(15)

如果生產函數為柯布-道格拉斯生產函數,則f(k) = kα,w = (1 − α)kα。於是方程(14)變為:

(16)

(16)

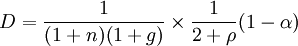

式中,D代表 ;前的繫數,即有:

;前的繫數,即有:

(17)

(17)

把kt + 1代表為kt的函數。kt + 1函數與45°線的交點即為kt + 1 = kt的點。當kt較小時,kt + 1 > kt;而當足kt + 1函數穿過45°線時,kt + 1 < kt。所以k_t隨著時間的推移收斂於k * 。

由於資本邊際生產率遞減,所以kt + 1必將最終趨於kt,也就是說,k不可能是無界的。一旦經濟收斂至平衡增長路徑,其特性就與處於平衡增長路徑上的索洛模型和拉姆賽模型相同:儲蓄不變,每個工人平均產量以速度g增長,資本一產量比不變。因此,勞動有效性的增長再一次成為每個工人平均產量長期增長的唯一潛在的來源。

由式(16)的 ;知,當kt→k * 時,是kt + 1 = kt = k * ,於是由式(16)解得此時k * 為:k^*=D^{1/(1-\alpha) (18)

;知,當kt→k * 時,是kt + 1 = kt = k * ,於是由式(16)解得此時k * 為:k^*=D^{1/(1-\alpha) (18)

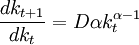

由式(16),kt + 1對kt求一階導數得:

(19)

(19)

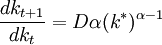

當kt→k * 時,上式變為:

(20)

(20)

上式表明,在收斂點處,人均資本收斂於收斂點的速度。

2.收斂點處人均資本的變化

為理解該經濟對外來衝擊如何做出反應,考慮如下的背景:經濟最初處於平衡增長路徑上,貼現率ρ下降。貼現率的下降使得年輕人將其勞動收入的更大比例用於儲蓄。因此,kt + 1函數向上移動,kt + 1函數的上移使k * 值上升。

戴蒙德模型中貼現率下降的影響與拉姆賽-卡斯-庫普曼模型中貼現率下降的影響相似,也與索洛模型中儲蓄率上升的影響相似。貼現率的下降使每個工人平均資本和每個工人平均產量隨時問的路徑永久性地上移,但對這些變數的增長率卻只造成暫時性的增加。(The change shifts the paths overtime of output and capital per worker permanently up,but it leads only to temporary increases in the growth rates of these variables.)

- 三、動態無效率的可能性

戴蒙德模型與拉姆賽一卡斯一庫普曼模型的平衡增長路徑之間的主要差異與福利有關。我們看到,拉姆賽一卡斯一庫普曼模型的均衡使代表性家庭的福利達到了最大化。而在戴蒙德模型中,不同時間出生的個人獲得的效用水平是不同的,並且估價社會福利的方式也不很清楚。如果把福利界定為不同代人效用的加權和,那麼,就很難預期分散型經濟的均衡會達到福利最大化,因為我們給不同代人的權重分配是很任意的。我們對效率的最低標準是均衡的帕累托有效。如果以這個標準衡量,戴蒙德模型很難滿足。假定效用函數為對數效用形式,生產函數為柯布一道格拉斯生產函數,g=0。把式(17)代入式(18)得:

![k^*=[\frac{1}{1+n}\frac{1}{2+\rho}(1-\alpha)]^{1/(1-\alpha)}](/w/images/math/4/e/8/4e877aadf869b963cbdb4d9485f48adf.png) (21)

(21)

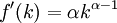

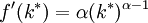

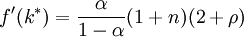

由生產函數f(k) = kα知,資本的邊際產品為 ,那麼,平衡增長路徑上資本的邊際產品可以表述為:

,那麼,平衡增長路徑上資本的邊際產品可以表述為:

(22)

(22)

將式(21)代人上式得:

(23)

(23)

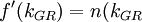

從索洛模型的結論我們知道,此時的黃金律資本存量由 的腳標是黃金律golden rule的縮寫)。當α足夠小時,f^\prime(k^*)<

的腳標是黃金律golden rule的縮寫)。當α足夠小時,f^\prime(k^*)< ,根據邊際資本遞減規律可知:平衡增長路徑上的資本存量大於黃金律水平,即k * > kGR。

,根據邊際資本遞減規律可知:平衡增長路徑上的資本存量大於黃金律水平,即k * > kGR。

k * > kGR時戴蒙德模型的均衡是帕累托無效的,假定存在著一個計劃部門,由於代際的無限性,賦予計劃部門給老年人提供消費的工具,而這種行為是市場所不能利用的。如果市場經濟中的個人想在年老時消費,他們唯一的選擇是持有資本,即使資本的報酬率很低。在政府參與的情況下,計劃者只關心把來自每個青年人的1單位勞動收入轉移給同期的老年人。由於對應每個老年人,存在著1+n個青年人,這便會給每一個老年人增加數量為1+n單位的消費。計劃者通過要求青年人的下一代在隨後的時期內去做同樣的事,並代代相傳下去。除非資本的邊際產品小於n,即資本存量大於黃金律水平,把資源在老一代與新一代之間進行轉移的方法不會比儲蓄更有效。

與在無限期界模型中一樣,如果引入一個徵稅併發行債務的政府,將會出現什麼情況?為了簡化分析,我們僅考慮對數效用函數和柯布一道格拉斯生產函數的情形。

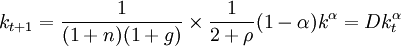

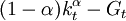

1.政府購買的影響令

Gt表示t期每單位有效勞動的平均政府購買。先假定政府是通過向青年人征收一次性的稅來為這些購買融資的。如果政府完全以稅為其購買融資,工人在第t期的稅後收入就由原來的 是;變為

是;變為 ,於是,k的運動方程式(16)變為:

,於是,k的運動方程式(16)變為:

![k_{t+1}=\frac{1}{(1+n)(1+g)}\frac{1}{2+\rho}[(1-\alpha)k_t^\alpha-G_t]](/w/images/math/7/c/2/7c207d2818d3f1a21684859abc6614c4.png) (24)

(24)

由上式不難看出,對於給定的kt,由於Gt為一正值,所以上式中的kt + 1一定小於式(16)中的kt + 1,也就是說,由於政府的加入,人均資本積累的速度變慢。當經濟處於平衡增長路徑時,如果政府購買Gt有一個突然的增加,這會讓kt + 1。函數下移,不難想象,均衡路徑上的k * 將隨之下降。

2.稅收融資與債券融資

由於政府可同時使用債務和稅收為其購買融資,這就要求我們修改方程(24)。

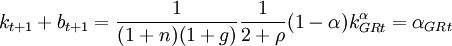

首先,年輕人的某些儲蓄採取的是債券形式而非資本形式,因此,式(24)右側變為kt + 1 + bt + 1,即

![k_{t+1}+b_{t+1}=\frac{1}{(1+n)(1+g)}\frac{1}{2+\rho}[(1-\alpha)k_t^\alpha-G_t]](/w/images/math/6/5/d/65dc3bee62b747483cf82fdc0eae463f.png) (25)

(25)

式中,b為每單位有效勞動的平均債券存量,與前邊對資本標註時間的習慣一樣,這裡bt + 1是在第t期購買的。於是,若要使bt + 1增加1單位,政府在第t期必須為每單位有效勞動發行(1+n)(1+g)的債券。

其次,稅收和購買無需相等,所以這裡用政府稅收Tt代替政府購買Gt。將bt + 1移到等式右側,於是式(25)變為:

![k_{t+1}=\frac{1}{(1+n)(1+g)}\frac{1}{2+\rho}[(1-\alpha)k^\alpha_t-T_t]-b_{t+1}](/w/images/math/a/d/f/adf3856f3f8162d309ecfd226416db8f.png) (26)

(26)

上式表明,稅收與債券對資本積累的影響不同。如果政府減稅並發行債券,且用於償還那些債券的稅收是對未來世代征收的,那麼,這會改善現期人們的生活,表現為現期人們消費的增長。因此從稅收融資轉向債券融資會降低資本存量。

由於債券在這一經濟中代表凈財富,故政府可發行債券,使得資源在年輕人和年老人之間的轉移,不僅可以通過個人持有資本進行,還可以通過個人持有債券進行。因此,政府可用債券來防止經濟積累過多資本。考慮一個經濟體,在其沒有政府的平衡增長路徑上有k * > kGR。如果資本存量在某一期等於其黃金律水平,則年輕人的勞動收入為 ,他們把其中的1 / (2 + ρ)儲蓄起來,因此,kt + 1 + bt + 1變為

,他們把其中的1 / (2 + ρ)儲蓄起來,因此,kt + 1 + bt + 1變為

式中,kt + 1 + bt + 1 = αGRt,當經濟處於資本存量為其黃金律水平的平衡增長路徑上時,kt + 1 = k * = kGR,由上式的kt + 1 + bt + 1 = αGRt;可得,平衡增長路徑上的bt + 1剛好等於αGRt − kGRt。也就是說,年輕人希望儲蓄的總量為αGRt,而平衡增長路徑上的資本需求為kGRt,於是,政府可以發行αGRt − kGRt的債券,讓資本的供給剛好處於平衡增長路徑。

"並且存在Lt + 1個正處在老年期的群體" 這裡應該是 Lt-1,不是t+1