雙邊清算

出自 MBA智库百科(https://wiki.mbalib.com/)

雙邊清算(bilateral clearing)

目錄 |

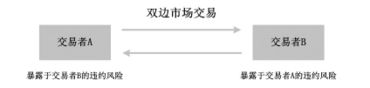

雙邊清算是指市場上交易主體達成外匯交易之後,不通過某一清算機構,而是相互直接將資金匯入對方指定賬戶的清算方式。

雙邊清算模式的發展[1]

OTC衍生品市場一直以靈活和高度定製化的特性而著稱,因而長久以來市場內的交易和清算都是在交易雙方之間完成,或在第三方信用機構的協助下實現。在這個階段,合約的清算環節採用的是最原始的非標準化雙邊清算模式,即僅在合約的雙方履約者之間清算。在OTC衍生品市場的發展初期,交易者往往僅憑藉各自的信用或者第三方信用作為履約擔保,而不進行保證金交付。因此,在這種無抵押的雙邊清算模式下,雙方都面臨巨大的信用風險。當交易者進行多筆交易時,則需承擔多個對手的信用風險。

非標準化雙邊清算模式以合約的完全定製化為基礎,因此這種交易和清算模式本身存在很大的局限性。定製合約雖然有效地提高了每一張合約對雙方的風險對沖效用,但也降低了合約的可操作性。一方面,交易雙方每次都必須對合約細節進行談判商議,而隨著合約數量的增加,企業耗費在細節談判上的時間成本和運營成本相當高昂。另一方面,高度定製化也導致特定的衍生品合約難以在市場上找到接手盤和對沖盤,從而難以完成合約的提前退出。

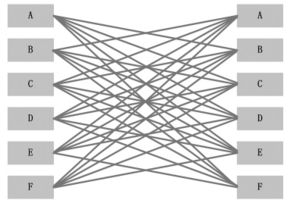

除此之外,由於場外合約尤其是互換等產品的名義本金較高,隨著企業參與度的深化,違約的連鎖放大風險也不斷累積。特別是涉及到名義本金支付的貨幣互換合約,一方的違約可能將導致對手企業流動性風險爆發,從而牽連到更多相關的企業。以雙邊清算模式示意圖(多組交易)為例,A違約會造成大量企業的風險敞口暴露,若B在A違約的情況下陷入流動性危機,無法履行其他衍生品合約,則市場上的交易者會同時受到A、B違約的雙重打擊,進而導致更多的企業陷入危機。顯然,僅以信用為履約擔保的雙邊清算模式,將使市場承受極高的系統風險。為了降低雙方的信用風險,交易雙方有時也會商議採用“信用強化機制”,包括雙方約定在清算和結算時進行凈額結算、在交易時需要提交一定的擔保品來確保雙方履約、定期進行現金結算等。這些信用強化機制確實能夠有效地降低雙方的風險,但並未成為市場公認的規則。

ISDA協議的普及推動了以做市商為運轉核心的標準化雙邊清算模式的發展。ISDA協議制度對合約的標準化作用不但提高了市場效率,還降低了場外市場的信用風險,從而為標準化雙邊清算模式的發展提供了條件。

做市商制度的出現則是雙邊清算模式發展的主要推動力,其從根本上改變了過往交易風險僅由交易雙方承擔的性質。在雙邊交易關係下,要在真正意義上規避信用風險,必須在尋找交易對手時進行信用級別篩選,以避免信用不對稱問題。儘管市場中存在大量的經紀商為客戶提供交易搜索、匹配服務,但仍需花費大量的時間。為瞭解決這一問題,當時的OTC衍生品市場中產生了大量的做市商。這些做市商一般由大型投行或商業銀行構成,他們通過自身強大的資本實力以及良好的信用度,為市場提供匿名交易服務。在做市商制度下,大部分的交易者只需與做市商進行交易,做市商在完成交易後再在市場上尋找相反方向的交易對沖敞口風險。

這樣一來,交易者無需再擔心其交易對手的信用問題,只需通過經紀商尋找提供合適報價的做市商即可,即交易者得以將OTC衍生品交易的信用風險轉移給做市商,整個市場的效率和安全性大大提高。在ISDA協議誕生以前,雖然做市商制度早已存在,但由於市場上幾乎找不到兩張相同的合約,因此做市商很難完全對沖敞口風險,風險管理的難度極高,導致其資金利用率很低,無法為市場提供充足的流動性。隨著ISDA協議成為市場主流,做市商賺取信用利差的風險大大降低,OTC衍生品市場中的交易商數量大大增加,而標準化雙邊清算模式也得以確立起來。