資金轉換法

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

資金轉換法又稱“資金分配法”、“資金配置法”,是20世紀50年代在商業銀行資金管理中廣泛運用的方法,當時商業銀行的負債結構發生了變化,金融創新大量涌現。由於這些新情況的出現,使得資金彙集法的運用出現了困難,商業銀行就通過對資金彙集法的運用進行改進併發展為一種新的資產負債管理方法,即資金轉換法。

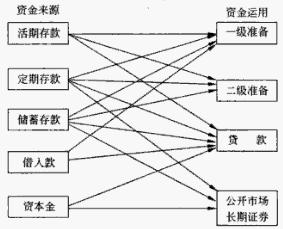

所謂資金轉換法是指商業銀行在選擇資產種類時首先直接考慮負債結構的特點,包括各負債項目的法定准備金和周轉速度等因素,然後據以對資金來源進行分類和劃分,並確定相應的資金分配方向。

資金轉換法的主要的內容是:

- ①價格交換

賣出價格較高的證券,同時購入價格較低的同類證券,必須具有相同的質量、相同的期限、相同的票面收益率等。從事這種業務,是為了獲得較高的到期收益。

- ②收益凈增交換

用票面收益率較低的證券交換票面收益率較高的證券。在交資換中,兩種證券的期限、票麵價值、到期收益率都相同,只是票面收益率不同。這種交換是為了獲取證券再投資的收益。

- ③市場內部差額交換

根據不同證券到期收益率的差額,在同一市場反覆地進行證券的賣出和買人,由此賺取收益。

- ④稅收交換

西方國家規定,證券持有者對證券銷售中獲取的資本利得,按超額累進稅制納稅。因此,如果證券持有者的資本利得超過了某一限額,就必須繳納較多的稅款。銀行在證券投資過程中,為了避免繳納較高稅收,經常運用稅收交換的方式。具體做法是:當銀行資本利得收入超過了某一限額後,銀行就採取相反的方法,將自己手中持有的價格下跌的證券在市場出售。出售這些證券,會使銀行資本利得的收入始終保持在某一限額以下,從而適用較低的稅率而取得較多的凈收益。

在運用這種方法時首先要對不同的資金來源區別對待、分別處理,然後,對資金來源和運用的項目進行分類,再接每資金來源自身流動性大小和對流動性的要求出發,將它們分別按不同比重分配到不同的資產形式中去。具體做法:

1、活期存款

活期存款的流動性較高,存款準備金比例也比較高,所以大部分用於第一准備金和第二準備金,小部分用於貸款。

儲蓄存款和定期存款相對於活期存款而言流動性較低,其存款準備金也較低,所以大部分用於貸款和證券投資,小部分用於補充一級準備金和二級準備金。

3、後償票據、信用債券和股東產權

後償票據和信用債券不需要法定准備金,而且期限也較長;股東產權一般不用償還。這兩部分可用於長期貸款、證券投資和固定資產等方面。

通過這種方式,商業銀行既可保證流動性需要,又能將更多的穩定性資金投放到盈利性較高的資產中去,使資金得到更高效的運用。

1、資金轉換法的有利方面:

在運用資金轉換法時,我們是根據各種不同負債來源的存款準備金比例及該類負債來源的周轉速度來確定相應的資金分配。

通過這種方式,就可以減少銀行所掌握的流動準備金的平均數額,從而相應增加對貸款及投資帳戶的資金分配,通過周轉速度和流動性把資產和負債有機地聯繫起來,保持兩者在規模和結構上的一致性,提高銀行的盈利能力。

2、資金轉換法的弊端:

1)資金流動住的確定欠精確和合理。在這種方法的實施中資金流動性的確定是根據存款周轉率而不是根據存款的實際變動情況,而事實上即使是同一類負債來源其周轉速度也不盡一致,由此可見,資金流動性就不大精確和合理。

2)單純強調負債的流動性,忽視了資產流動性的要求。這種方法將全部貸款都不作為單一不流動的資產來看待,事實上不同貸款有其相應的流動性。

3)片面強調平均流動性要求,而沒有註意邊際流動性要求。因而常常會引起流動性供需在時間上、結構上的不平衡。

4)沒有提出一個明確的銀行目標。

上述弊端的存在使得資金轉換法很難滿足商業銀行管理及業務發展的需要,許多問題需要制訂和運用一系列具體政策加以解決。