複合杠桿繫數

出自 MBA智库百科(https://wiki.mbalib.com/)

複合杠桿繫數(Degree of Total Leverage,DTL)

目錄 |

複合杠桿繫數又稱聯合杠桿繫數或總杠桿繫數,是指普通股每股收益變動率相當於產銷量變動率的倍數。

1、能夠從中估計出銷售額變動對每股盈餘造成的影響。

2、可看到經營杠桿與財務杠桿之間的相互關係,即為了達到某一總杠桿繫數,經營杠桿和財務杠桿可以有很多不同的組合。

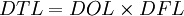

其計算公式為:

|

複合杠桿繫數= | 普通股每股收益變動率 | |

| 產銷量變動率 |

即:

即:

複合杠桿繫數亦可直接按以下公式計算:

|

複合杠桿繫數= | 邊際貢獻 | |

| (息稅前利潤-利息) |

複合杠桿繫數實例

例如:ABC 公司的營業杠桿繫數為2 ,同時財務杠桿繫數為1.5。該公司的聯合杠桿繫數測算為:

(倍)

(倍)

在此例中,聯合杠桿繫數為3倍表示:當公司營業總額或營業總量增長1倍時,普通股每股利潤將增長3倍,具體反映公司的聯合杠桿利益;反之,當公司營業總額下降 1 倍時 ,普通股每股 利潤將下降3倍,具體反映公司的聯合杠桿風險。

基於複合杠桿繫數確定企業價值評估折現率的應用[1]

在確定折現率的過程中,評估人員可以以政府債券利率和銀行儲蓄利率為參考依據選擇確定無風險報酬率,而風險報酬率的確定相對比較困難,它會因被評估企業所處行業在國民經濟中的地位、企業在行業中的地位、企業所處行業的投資風險、企業在未來的經營中可能承擔的風險以及國民經濟增長率、評估時點等因素的不同而不同。因此,我結合平時實踐,特總結出兩種基於綜合杠桿繫數確定企業評估折現率的方法和模型:

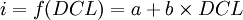

(一)回歸分析法:該法的思路是利用委估企業所在行業的樣本企業的過去一段時期的收益率和綜合杠桿繫數,應用最小平方法,進行回歸分析,從而建立企業綜合杠桿繫系數與企業收益率之間的關係模型,在此基礎上,將委估企業自身的預期綜合杠桿繫數代人已建立的關係模型,便可得到委估企業價值評估中的折現率。根據上述思路,可以建立以下數學模型:

(公式一)

(公式一)

其中a:無風險報酬率;

b:風險繫數;

i:折現率。

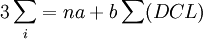

公式一中的樣本企業的歷史收益率和歷史綜合杠桿繫數,可以以上市公司為對象選擇確定。這主要是因為上市公司的年度會計報告是公開的,數據較易取得,同時上市公司基本上能代表行業的發展狀況。至於a和b的確定,不妨先建立回歸直線的聯立方程式:先把上述基本模型i=a+b X(DCL),用n個樣本值的和的形式來反映,可得:

(1)

(1)

再將(1)的左右兩邊各項用綜合杠桿繫數DCL來加權,可得:

(2)

(2)

把(1)移項化簡,即可得:

a=[\sum_i-b\sum(DCL)]/n (3)

把(3)代人(2)並移項化簡,可得:

b=[nΣ(DCL)X_i-\sum(DCL)X\sum_i]/[n\sum(DCL)-(\sumDCL)] (4)

再根據公式(4)和(3),將有關數據代人,先求b,再求a,即可確定該關係模型。

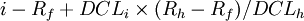

(二)比較法:該法的思路是在委估企業所在行業平均凈資產收益率的基礎上,將企業預期的綜合風險和行業的平均綜合風險進行比較,從而調整行業平均凈資產收益率來確定企業價值評估的折現率。根據比較法的思路,可以建立以下數學模型:

(公式二)

(公式二)

其中Rf:無風險資產收益率;

Rh:企業i所在行業平均凈資產收益率;

DCLi:企業i綜合杠桿繫數;

DCLh:企業i所在行業平均綜合杠桿繫數。

公式二中的行業平均凈資產收益率和行業平均綜合杠桿繫數可以根據近三年經營比較穩定、營運能力正常的上市公司進行確定。

評估人員在掌握企業價值評估折現率的方法和模型的基礎上,為了折現率能滿足企業價值評估的要求,還應掌握以下幾點:企業收益額與折現率口徑應相互匹配;折現率的值是客觀的、而非實際的企業投資收益率;折現率應能在收益中補償或準備補償企業所有無法避免的風險。總之,評估人員在運用收益法評估企業價值時,對折現率的確定一定要慎重,否則會導致評估的結果不能滿足評估目的的要求,從而增大評估機構和評估人員的風險。

- ↑ 鄧英.基於綜合杠桿繫數確定企業價值評估折現率的研究[J].湖南財經高等專科學校學報.2004(4)