增長機會價值

出自 MBA智库百科(https://wiki.mbalib.com/)

增長機會價值(Present Value of Growth Opportunities——PVGO)

目錄 |

上市公司股票的價值可以分為兩部分,一部分來自於現有資產未來產生現金流的現值,另一部分來自於未來投資的價值,即增長機會價值。顯然,增長機會價值占股票價值的比重越高,其成長性就越好。

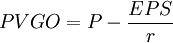

我們通過以下方法計算PVGO:

在上面的公式中, 為估計的公司現有資產未來產生現金流的貼現值,假定公司這部分業務不再增長,也就不需要增加營運資本,假設其資本支出等於折舊和攤銷,因此經營現金流與凈利潤相同。

為估計的公司現有資產未來產生現金流的貼現值,假定公司這部分業務不再增長,也就不需要增加營運資本,假設其資本支出等於折舊和攤銷,因此經營現金流與凈利潤相同。

《證券市場周刊》2008最佳成長上市公司50強中選用PVGO/市價對上市公司的成長性進行排名。

為什麼選用PVGO/市價而不是其他指標對上市公司的成長性進行排名,我們先從人們對成長性的三個誤區談起。

第一個誤區是過分關註企業歷史業績形成的趨勢。傳統的財務分析教材在論及如何分析企業的成長性時,往往會將其成長性定義為企業各項指標如收入、稅後利潤、資產和股東權益等的增長狀況,分析者所要做的是將本期資料與同一項目以前幾期的資料進行比較,判斷其趨勢。在這種思想的影響下,投資者往往願意為具有良好增長記錄的公司支付高價,然而,歷史並不總是能夠揭示未來,以四川長虹和波導股份為例,這兩家公司都曾有過輝煌的成長歷史,然而業績頂峰過後留給投資者的是綿綿的傷痛。

誤區之二是認為公司成長率越高越好。對此,巴菲特提醒我們,“成長性只有在適當的公司以有誘惑力的增值回報率進行投資的時候——換言之,只有當用來資助成長性的每一個美元可以產生超過一美元的長期市場價值的時候——才能使投資者受益。至於要求增加資金的低回報率的公司,成長性會傷害投資者。”

誤區之三是將價值和成長性對立。人們往往將股票按市凈率、市盈率或紅利率區分為價值股和成長股,這是一種“模糊不清的想法”,巴菲特說,“這兩種方法在重要的關鍵部位可以聯繫在一起;成長性總是價值評估的一部分,它構成了一種變數,其重要性可在忽略不計到巨大無比的範圍內變化而且其作用是負面的也可以是正面的。”眾所周知,作為價值投資大師的巴菲特,其投資訣竅是買入優秀的公司後長期持有,如果這些公司不能持續成長,巴菲特投資的高收益率又從何而來?!

事實上,儘管人們並非完全認識不到這三個誤區,然而,根據歷史盈利趨勢和預測未來成長率對上市公司進行成長性排名卻依然屢見不鮮,而評估成長性占公司價值的比例在方法上早已可行,實踐中卻鮮有人為。鑒於此,推出了以增長機會價值——PVGO(Present Value of Growth Opportunities)占股票市值比重的上市公司成長性排名。