增长机会价值

出自 MBA智库百科(https://wiki.mbalib.com/)

增长机会价值(Present Value of Growth Opportunities——PVGO)

目录 |

上市公司股票的价值可以分为两部分,一部分来自于现有资产未来产生现金流的现值,另一部分来自于未来投资的价值,即增长机会价值。显然,增长机会价值占股票价值的比重越高,其成长性就越好。

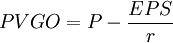

我们通过以下方法计算PVGO:

在上面的公式中, 为估计的公司现有资产未来产生现金流的贴现值,假定公司这部分业务不再增长,也就不需要增加营运资本,假设其资本支出等于折旧和摊销,因此经营现金流与净利润相同。

为估计的公司现有资产未来产生现金流的贴现值,假定公司这部分业务不再增长,也就不需要增加营运资本,假设其资本支出等于折旧和摊销,因此经营现金流与净利润相同。

《证券市场周刊》2008最佳成长上市公司50强中选用PVGO/市价对上市公司的成长性进行排名。

为什么选用PVGO/市价而不是其他指标对上市公司的成长性进行排名,我们先从人们对成长性的三个误区谈起。

第一个误区是过分关注企业历史业绩形成的趋势。传统的财务分析教材在论及如何分析企业的成长性时,往往会将其成长性定义为企业各项指标如收入、税后利润、资产和股东权益等的增长状况,分析者所要做的是将本期资料与同一项目以前几期的资料进行比较,判断其趋势。在这种思想的影响下,投资者往往愿意为具有良好增长记录的公司支付高价,然而,历史并不总是能够揭示未来,以四川长虹和波导股份为例,这两家公司都曾有过辉煌的成长历史,然而业绩顶峰过后留给投资者的是绵绵的伤痛。

误区之二是认为公司成长率越高越好。对此,巴菲特提醒我们,“成长性只有在适当的公司以有诱惑力的增值回报率进行投资的时候——换言之,只有当用来资助成长性的每一个美元可以产生超过一美元的长期市场价值的时候——才能使投资者受益。至于要求增加资金的低回报率的公司,成长性会伤害投资者。”

误区之三是将价值和成长性对立。人们往往将股票按市净率、市盈率或红利率区分为价值股和成长股,这是一种“模糊不清的想法”,巴菲特说,“这两种方法在重要的关键部位可以联系在一起;成长性总是价值评估的一部分,它构成了一种变量,其重要性可在忽略不计到巨大无比的范围内变化而且其作用是负面的也可以是正面的。”众所周知,作为价值投资大师的巴菲特,其投资诀窍是买入优秀的公司后长期持有,如果这些公司不能持续成长,巴菲特投资的高收益率又从何而来?!

事实上,尽管人们并非完全认识不到这三个误区,然而,根据历史盈利趋势和预测未来成长率对上市公司进行成长性排名却依然屡见不鲜,而评估成长性占公司价值的比例在方法上早已可行,实践中却鲜有人为。鉴于此,推出了以增长机会价值——PVGO(Present Value of Growth Opportunities)占股票市值比重的上市公司成长性排名。