合約式避險

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

合約式避險是指當企業發生暴露性頭寸時,可以通過在貨幣市場、遠期外匯市場、外幣期貨市場和外幣期權市場上買賣各種交易合同來產生相反的暴露性頭寸,從而使企業的總頭寸為零。

具體操作可用下例來說明。

1、前提條件。假設一家美國公司A在1990年3月份向一家英國公司日出售了價值£1000000的設備。商定以英鎊付款,貸款將在3個月後支付。A的投資回報率為12%(每年)。當時的市場條件如下:

- 美元與英鎊的即期匯率為:$1.7640/£

- 3個月的遠期匯率為:$1.7540/£

- 英國3個月的貸款利率為10.O%(每年)

- 英國3個月的存款利率力8.O%(每年)

- 美國3個月的貸款利率為8.O%(每年)

- 美國3個月的存款利率為6.O%(每年)

費城證券交易所6月份賣出期權執行價格為$1.75/£,合約金額為£12500,期權費為每英鎊2.5美分,交易佣金為每張合約$25。

場外交易(銀行)市場6月份賣出期權執行價格為$1.75/£,期權費為合同金額的1.5%。

在上述條件下,A面臨著如下的選擇:

- 不採取任何避險措施,聽其自然;

- 在遠期外匯市場避險;

- 在貨幣市場避險;

- 在期權市場避險。

下麵分別討論這四種情形:

2、不採取任何措施。即在交易當天下作任何行動,3個月後收入£1000000,再以當時的市價賣出去,收回美元。其過程可用如下簡圖表示:

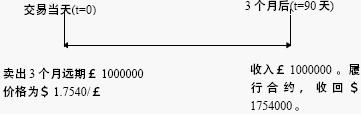

3、在遠期市場避險。A可以在交易當天在遠期外匯市場賣出3個月遠期£1000000,3個月後再收入£1000000貨款,履行遠期台約,收回$=754000。其過程用簡圖表示如下:

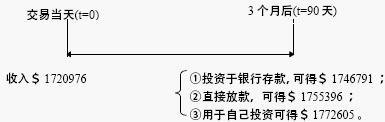

4、在貨幣市場避險。即A在交易當天在英國以年率10%借入一筆為期3個月的英鎊貸款,並當天換成美元,在美國進行投資,英鎊貸款的本金正好等於3個月後即將收到的貨款£1000000。

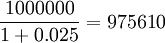

貸款額為: £

£

換成美元為:£975610×$1.7640/£=$1720976

3個月後投資收益為:

- 存入銀行可得本利:$1720976×(l+1.5%)= $1746791

- 貸給其他人,可得本利:$1720976×(1+2%)= $I75396

- 直接用於本企業投資,可得回報:$1720976×(1+3%)= $1772605

這一過程可用下圖表示:

由於在遠期市場避險的收入為$1754000,其回報率相當於:

r=$1754000/$1720976-1=0.0192(季)

因此,只要在貨幣市場上存在回報率超過7.68%(每年)(0.0192×4)的投資,如果風險相當的話,那麼,A不可能選擇遠期外匯避險。

5、在期權市場避險。由於存在兩種形式的期權,因此,必須首先比較期權避險的成本。

1)在費城證券交易所的避險成本為:

- 每一期權合約的期權費 $0.025×£12500= $312.50

- 每一期權合約的佣金 $25.00

- 每一期權合約的總成本 $337.50

- 每鎊成本為 $337.50/£12500=$0.0273

- 需要購買的合約數量 £1000000/£12500=80

- 80個合約的總成本為 80×$337.50=$27000

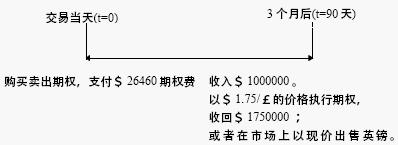

2)在場外交易市場購買£1000000賣出期權的總成本為:£1000000X1.5%=£15000

折成美元為:

£15000X$1.7640/£= $26460

比較而言,在場外市場購買賣出期權更為有利。因此,可以選擇利用OTC(Over The Counter)期權進行避險。即在交易當天在OTC購買執行價格為$1.75/£的賣出期權,3個月後收入£1000000,當3個月後即期匯率超過或等於$1.75/£時,放棄執行期權,按市場匯率出售英鎊;當匯率低於$1.75/£時,執行期權,收回$1750000。但是,在與其他避險措施進行比較時,必須考慮到期權成本$0.0273/£。例如,只有當3個月後的即期匯率超過$1.7540+$0.0273=$1.7813/£時,期權避險才比遠期避險有利。而只有當即期匯率低於$1.75-$0.0273= $1.7221/£時,期權避險才比不避險要有利。也就是說,只有當匯率變化的上限超過$1.7813/£和下限低於$1.7221/£時,採用期權避險才是有利的。

期權避險的過程可用下圖表示:

顯然,如果企業管理人員估計匯率不可能突破$1.7813/£的上限和$1.7221/£的下限,就可以不採用期權進行避險。