公司制

出自 MBA智库百科(https://wiki.mbalib.com/)

目錄 |

公司制是指風險投資基金的管理人和投資人分別出資,以股份公司或有限責任公司的形式設立公司。公司制基金的實質是一種“資合”機制,即基金的管理人和投資人共同出資成立風險投資公司,無論是股份有限公司還是有限責任公司,其出資人都只對自己的出資額承擔有限責任。而通常情況下,為了增強投資人的投資信心,確保順利完成基金的募集,管理人的出資比例相對較高。

管理人和投資人成為公司的股東後,按各自的投資比例選舉成立董事會和監事會,並由董事會行使決策職能,監事會行使監督職能,再由董事會聘任基金管理人成為基金的經營管理層。由此,基金的日常具體運作委托給管理層經營。儘管基金的具體運作由經營管理層來實施,但實際上項目的投資決策往往是由“投資委員會”制定,而公司制的“投資委員會”一般由“董事會”來代替。

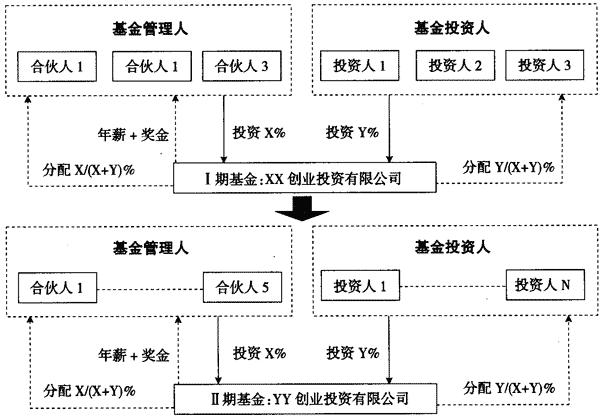

第一,管理人的激勵方式。一般來說,公司制風險投資基金的管理人按照“年薪制”獲得基本報酬,每年根據投資績效獲得一定的獎金激勵。

第二,投資收益的分配方式。風險投資基金所取得的投資收益由投資人和管理人按照投資比例分配。

第三,基金的解散方式。一期基金完成所有投資項目的回收,按照投資比例分配投資收益,並通過公司“清算”的方式進行投資成本的回收。

第四,二期基金的設立方式。風險投資基金在完成一期基金肋%以上資金投資後,管理人可以通過成立第二家風險投資公司來發起設立二期基金,其中投資人股東會受一期基金投資績效的影響,股東人數和投資金額發生較大的變化,而管理人股東的變動相對比較小。

該模式具體運作過程見圖:

第一,雙重徵稅。作為公司制的風險投資基金,天生就具有兩個被徵稅的主體,一個是風險投資基金本身需繳納企業所得稅,另一個是管理人和投資人本身需繳納各自的所得稅,由此形成了公司制風險投資基金被雙重徵稅的體制。如果沒有對公司制風險投資基金政策上的扶持,將會造成與合伙制基金不公平競爭的局面。

第二,資金使用效率低。公司制的風險投資基金一般採取資金全額到位制或者分期到位制。畢竟基金剛成立,即使有項目可以進行投資,也需要一定的時間來完成數個投資過程,必定會造成資金的使用效率比較低,從而導致基金的投資收益率降低。這對於投資人和管理人來說都是非常不利的。對管理人來說不利於計算和說明該基金的真實投資績效,不利於下期基金的募集;對投資人來說,造成了資金的閑置浪費,降低了資金的投資收益率。

第三,激勵短期化。公司制基金對管理人激勵一般採取“年薪制+年終獎金”的方式。這種激勵方式的最大不足在於註重短期化,而忽視了長期激勵措施,這與基金運作長期性不匹配,造成管理人和投資人的利益趨向不一致。

第四,公司制基金的解散方式比較繁瑣。管理人完成一期基金大部分之後,均可以開始募集新的基金。如果募集新的基金,必須重新設立新的公司制基金,而舊的公司解散需要進行“清算”流程,手續比較繁瑣。此外,在整個公司制基金運作過程中,缺乏一個持續經營的實體來實現基金的連續性。