金融监管均衡

出自 MBA智库百科(https://wiki.mbalib.com/)

目录 |

金融监管均衡是指金融监管制度结构中的各种金融监管主体均不具有改变现状的动机或能力,制度从总体上看处于边际收益等于边际成本的均势状态。

在金融监管制度的发展过程中,制度非均衡是常态,各国金融监管一直遵循着“监管-放松监管-再监管”的轨迹发展。要实现金融监管国际合作的稳定性、效率性和公平性,就需要基于制度的成本和收益,从金融监管制度的供给和需求两方面分析金融监管国际合作制度演进和金融监管强度均衡边界,探索建立一个灵活的、有利于鼓励金融创新和形成高效、有竞争力的金融监管国际合作机制。

在开放经济下,金融监管的需求划分为国内监管需求和跨国监管需求,安全、效率和公平是其共同的需求动机。设K为金融监管国际合作的程度,F为金融监管的净收益;跨国金

融监管的需求强度边界线为Df,国内金融监管的需求强度边界线为Dd,其强度K与监管的净收益F负相关(见图1),则开放经济下的金融监管的总需求强度边界线为 。

。

|  |

|

下面从三种不同状态分析金融监管国际合作制度非均衡演进与监管套利。

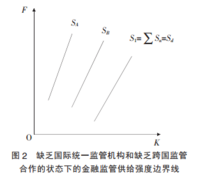

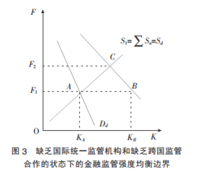

(一)缺乏国际统一监管机构和缺乏跨国监管合作的状态下的监管套利根据前面金融监管国际合作博弈模型分析,设A国的国内监管供给强度边界线为SA,B国的国内监管供给强度边界线为SB,各国监管当局在各自封闭的国境内开展金融监管,只负责国内监管而忽略跨国监管,金融监管总供给强度边界线 (n代表国家数量,n=1,2,3,…)(见图2)。设国内监管总供给强度边界线为Sd,则

(n代表国家数量,n=1,2,3,…)(见图2)。设国内监管总供给强度边界线为Sd,则 ,其强度均衡边界如图3所示。KA是该状态下的均衡边界点,由于监管供给强度边界只能满足国内监管的需求,无法满足对跨国监管的需求,各国金融监管机构只能获得各自国内监管需求者支付的净收益F1,而(F2 − F1)的差价因缺乏跨国合作体制支持而无人支付,产生监管强度均衡缺口AB = KB − KA。监管强度均衡缺口的存在和不断扩大,各国监管者之间的监管竞争和监管容忍加剧监管套利蔓延,容易导致监管套利的产生,并可能引发跨国金融风险。这种状态下的金融监管制度是缺乏国际合作的国家单独监管,此时一国的监管制度处于非均衡状态。因此,在金融自由化与金融一体化下,金融监管国际合作是防范金融危机传染性、减少监管套利消极影响的客观要求和必然结果。

,其强度均衡边界如图3所示。KA是该状态下的均衡边界点,由于监管供给强度边界只能满足国内监管的需求,无法满足对跨国监管的需求,各国金融监管机构只能获得各自国内监管需求者支付的净收益F1,而(F2 − F1)的差价因缺乏跨国合作体制支持而无人支付,产生监管强度均衡缺口AB = KB − KA。监管强度均衡缺口的存在和不断扩大,各国监管者之间的监管竞争和监管容忍加剧监管套利蔓延,容易导致监管套利的产生,并可能引发跨国金融风险。这种状态下的金融监管制度是缺乏国际合作的国家单独监管,此时一国的监管制度处于非均衡状态。因此,在金融自由化与金融一体化下,金融监管国际合作是防范金融危机传染性、减少监管套利消极影响的客观要求和必然结果。

随着金融自由化、经济全球化进程的加快,加强金融监管国际合作的需求日趋强烈,全球化的金融市场迫切需要全球化的金融监管合作,国际监管合作是监管改革的主线,尽管各国在合作中的立场和诉求有所差异,但是次贷危机以来的历次G20峰会及国际论坛,各方都聚焦国际金融监管,并对金融监管缺失是导致危机产生的重要原因达成了一定共识,倡导加强国际合作和提升国际金融监管水平。但是,由于发达国家与发展中国家的监管差异悬殊,暂时难以推行世界范围内金融监管的统一标准。

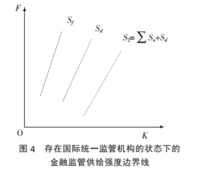

(二)存在国际统一监管机构的状态下的监管套利各国除负责本国国内监管外,还存在一个类似于跨国金融监管的机构负责跨国监管。设跨国监管的供给强度边界线为Sf,各国的国内监管供给强度边界线即 ,国际金融监管的供给强度边界线S2 = Sf + Sd,它能同时满足国内监管与跨国监管需求。当F为一定时,K(S2) > K(S1),K * 是其监管强度均衡值,不存在均衡缺口(见图4、图5)。

,国际金融监管的供给强度边界线S2 = Sf + Sd,它能同时满足国内监管与跨国监管需求。当F为一定时,K(S2) > K(S1),K * 是其监管强度均衡值,不存在均衡缺口(见图4、图5)。

由于存在国际统一监管机构,其均衡监管净收益F * 超过国内应付的Fd部分,能够通过国际统一监管机构的权威性,以政府间契约的方式分摊给各国政府,从监管需求者缴纳的税收中解决,从而从根本上消除了由于监管制度差异和监管竞争导致的监管套利。这是金融监管国际合作未来的发展趋势和发展目标。

金融监管客体的全球化和金融监管主体的区域化之间的矛盾日益突出,监管主体和监管制度的差异必然导致监管套利。在缺乏有力的全球性监管组织的情况下,必须要有世界各国的合作并保持政策的一致性。次贷危机后,巴塞尔银行监管委员会对新资本协议进行了修改,就东道国与母国金融监管当局对跨国银行的监管责任作了分工,同时强调监管当局间要加强合作与信息交流,避免出现监管真空,提高金融监管工作的有效性。国际货币基金组织呼吁构建一个新的政府间全球金融监管体系,拓宽金融监管的范围,建议各国政府采用“适用于各国的具有约束力的行为准则”,以加强对金融危机处理的国际合作与协调。为了促进各国监管法规的一致性,FSB颁布《加强遵守国际标准的框架》,通过建立最低全球标准的方式,要求各国根据各国情况提供标准。

|

|

(三)只存在国际金融监管合作状态下的监管套利

在这种状态下,跨国金融监管主要通过各国监管当局的合作来提供,受“搭便车”和各 国的制度差异和利益差异等因素的影响,其监管供给强度比存在国际统一监管要低,但是比没有合作状态下的供给强度要大。用S_3代表此状态下的监管供给强度边界线,则S3介于S1、S2之间,其均衡边界线如图6所示,其均衡边界值为K3,K1 < K3 < K2。

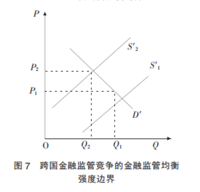

只存在国际金融监管合作的状态下的监管国际合作是一种松散型合作,存在着“搭便车”和各国(地区)间的监管竞争问题。如图7所示,Q为一国(地区)金融服务初始数量,P为该国(地区)金融服务品初始价格,S'1为该国(地区)金融服务品初始供给曲线,D'为金融服务品需求线。当一国(地区)监管制度政策过于严格时,金融机构或投资者为了逃避监管,就会遵循净制度负担的一价定律,利用各合作国家(地区)金融监管制度的差异、漏洞,将部分分支机构或业务撤至监管制度较宽松的国家(地区)进行监管套利,使其国家(地区)内金融业务供给由S'1减少至S'2,金融服务品数量由Q1减至Q2,价格由P1上升至P2,导致消费者剩余减少和社会福利损失。各国(地区)监管当局为了争取本国或地区利益,在竞争对手监管制度政策调整的同时,对本国(地区)的监管制度与政策做出相应的调整,在监管合作中倾向于竞相放松监管,通过监管竞争增加本国(地区)利益,出现图6中的K3 < K2,为金融机构监管套利创造了条件和空间,这种状态最接近当今金融监管国际合作的现状。

|

|