金融契约理论

出自 MBA智库百科(https://wiki.mbalib.com/)

金融契约理论(Financial Contract Theory)

目录 |

什么是金融契约理论[1]

20世纪七八十年代,随着企业契约理论的出现,金融学家开始从契约经济学角度,考虑信息非对称因素,引入委托代理成本理论和交易费用理论对企业资本结构进行研究,将每一种证券都视为一种权利契约,企业发行特定形式的证券,目的在于解决内部权利纠纷引发的利益矛盾。由于这些理论都是基于证券所内含的契约关系的,就将其统称为金融契约理论。

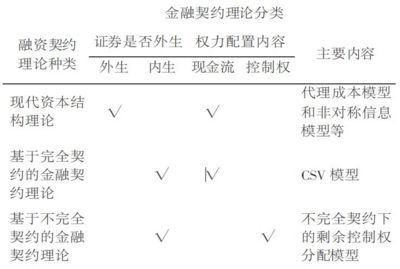

金融契约理论的发展最初是将证券这种权利契约看作外生的,引入信息经济学的分析方法,形成委托— 代理理论模型、信息不对称理论模型。随后,金融契约理论的发展经历了一个重大突破,即将证券契约由外生视为内生而产生了证券设计理论,其发展经历了两个阶段:首先是基于完全契约的证券设计理论,其后金融学家将不完全契约理论应用到证券契约的分析中,形成了基于不完全契约的证券设计理论,其理论发展至今方兴未艾。

金融契约理论的分类[1]

基于完全契约的金融契约理论,是指在存在着对事后的企业投资项目收益的信息不对称和为克服信息不对称进行监督的监督成本的前提下,契约当事人在缔结契约时能完全预期到契约时期内可能发生的所有状态,并将所有状态进行特定化,运用“成本状态验证”方法,推导出与事后的企业投资项目现金流收益效率分配相对应的激励相容契约理论。

townsend(1979)运用完全契约理论的OBP 分析法论述了激励相容融资契约的特征和条件,得出了在存在事后监督成本的情况下,企业为筹集资金而发行的最优激励相容契约就是负债契约。在townsend(1979)之后,diamond等等遵从townsend(1979)的CSV分析框架,从不同侧面探讨了负债契约的激励相容特征。

1.townsend(1979)的最优金融契约模型。townsend最早运用完全契约理论的CSV分析方法论述了激励相容金融契约的特征和条件,指出在存在事后监督成本(验证成本)的情况下,最优激励相容契约应具有以下特征:在投资项目的事后收益大于某一参数的情况下,企业家向投资者支付固定的投资收益额;在投资项目的事后收益小于某一参数的情况下,需要花费一定的成本对投资收益进行验证,并且项目的投资收益全部归投资者所有。现实中具有这种特征的金融契约就是负债契约。

2.diamond (1984)的最优金融契约模型。diamond (1984)遵从townsend的csv分析框架,引入企业家的非金钱惩罚,这种非金钱惩罚可以解释为企业破产时,企业家所遭受的非金钱方面的损失,如处理破产手续花费的时间、重新寻找工作的成本、名誉的丧失等。因为负债契约在债务无法偿还时,会产生对企业家的非金钱惩罚,从而确保了企业如实申报事后投资收益的真实状态。因此,最优的融资契约为负债契约。

3.gale and hellwig(1985)的标准负债契约模型。gale and hellwig通过一个简单的信贷契约模型,分析了竞争的资本市场条件下最优金融契约的形式与特征,他们强调破产对企业投资项目收益的事后状态进行确认的功能,从而得出最优的借贷契约是一个标准的含有破产机制的负债契约。标准的负债契约有三个特征:在借款人具有足够的偿还能力时,其对贷款人偿还固定支付额;当借款人无法偿还借款时,借款人会破产;在借款人破产时,贷款人会尽可能地得到补偿。以上几个模型都以事后投资收益信息不对称,借方存在向贷方报告虚假投资收益信息的道德风险为前提,并都得出了最优的激励契约为负债契约的结论。所不同的是,townsend(1979)模型强调了验证成本,diamond (1984)模型强调了非金钱惩罚的作用,gale and hellwig(1985)强调了债务破产机制的作用。

CSV模型的特点是:单期、当事人风险中性、确定性验证、只有一个借款者和贷款者。在CSV框架下的完全融资契约理论存在以下几个方面的不足:

(1) 完全融资契约理论的模型基本上是一个期间的静态短期分析模型,当在这种短期分析模型中引入契约再谈判等长期因素,并进行动态分析时,由这种短期分析推导出的最优金融契约就会存在动态的时间非一致性问题。

(2)运用CSV方法推导出的最优融资契约的特征比较符合股权封闭的个人经营企业下负债契约的特征,但是,在说明股权、债券广泛分散的现代的开放型股份制企业的股票、负债等金融契约的特征方面显得不够完全。在股权封闭的企业中,经营管理者和所有者为同一经济主体,两者之间不存在信息不对称和利益冲突。在现代股权分散的开放型企业中,外部股东与债权人同样在有关企业投资收益状态的确认上处于信息不利的地位。

(3)CSV分析法的一个重要假定就是投资者对事后投资收益状态的监督或观察是按[0,1]分布的概率来进行的。如果将投资者的监督或观察假定为按随机概率分布来进行,则不一定能够推导出最优的激励相容契约为负债契约的结论。

(4)更为重要的是,完全契约融资理论以完全契约理论为基础,即契约当事人在缔结契约时能够完全预期到契约期内可能发生的所有状态,并将所有状态进行特定化,但实际上契约可能是非完全的,因此以aghion and bolton论文为开端,基于不完全契约的融资契约理论很快引起了众多学者的注意。

grossman和hart(1986)指出,由于个人的有限理性、外在环境的复杂性、信息的不对称和不完全性,契约当事人或契约的仲裁者无法验证或观察一切,这就造成契约条款的不完全性。他们将企业定义为一个不完全契约,并认为企业所有权就是剩余控制权,他们将剩余控制权定义为:在契约中未能明确规定的状态或事件发生时,对如何处理不可测状态或事件的决策权。由此以来,经济学家就明确地用剩余控制权来定义企业所有权。

不完全金融契约理论是有关企业理论中的不完全契约理论在公司金融理论研究领域的应用。不完全金融契约理论将融资契约看成一个不完全契约,在契约签订时,企业家和投资者均无法完全预期事后投资收益的各种状态及企业家可能采取的行动。它从金融契约的签约当事人———资金供给者和需求者之间有关事后的企业剩余索取权和剩余控制权有效配置的角度,分析了最优激励相容的不完全契约理论,以及相对应的最优金融契约的条件和特征。基于不完全契约,从公司控制权的角度研究证券设计的理论已逐渐成为金融理论研究中最为前沿的领域。

1.aghion & bolton(1992)模型。aghion & bolton 在grossman和hart(1986)分析企业纵向一体化问题的不完全契约模型中导入企业家财富约束要素,分析了不同收益状态和投资行为下,不同的企业控制权分配对企业融资及投资的可能影响,得出与有效的企业剩余控制权配置相对应的金融契约是负债契约的观点。aghion & bolton(1992)从动态的角度考虑了一个二期模型,在不完备契约条件下,控制权无论事先给予缔约的经营者和投资者中的哪一方,都有可能导致非效率行为选择的发生。解决非效率行为选择的有效方法是将控制权依项目第一期末的收益状态不同而配置给不同的主体。在项目投资收益为好的状态时,将控制权给予经营者,使其选择维持现有投资规模继续经营;在项目投资收益为差的状态时,将控制权给予投资者,让其选择对项目进行清算,这样就能确保实现有效率的行为选择。现实中与这种最优的控制权配置相对应的金融契约为负债契约。在企业进行负债融资的情况下,如果企业经营状况良好,投资收益能够确保偿还债权人的本息,企业的控制权由股东所有,由股东通过股东大会选举的董事会将控制权委托给经营者来行使;在企业经营状况恶化,陷于债务不能履行的状态时,债权人获得控制权,并对企业进行清算、重组或逼迫其破产。

2.dewatripont & tirole模型。ewatripont & tirole(1994)考虑了债权加股权这一机制的运用。由于契约的不完全性,仅仅基于企业业绩的货币激励并不能有效地约束经营者,应当让外部人拥有企业的控制权,他们可以根企业业绩的好坏来采取相应的决策。当企业业绩优良时,外部人应当少干预企业事务以作为对经营者的奖励,而业绩欠佳时,外部人应当加强企业的干预以作为对经营者的惩罚。在实际情况中,当企业业绩优良时,股东应当拥有对企业的控制权,当企业处境艰难时,债权人应当拥有对企业的控制权。这是由于债务收益具有凹性,即优先获得固定收益和不能获得继续经营所带来的收益,使债权人在不能偿还债务时对经营者较为严厉,债权人严厉的再谈判立场会阻止经营者事前的偷懒行为。此外,长短期债务对经营者的影响也不同,对于经营者来说,长期债务弱化了外部投资者的控制而有利于经营者的利益偏好,短期债务则通过提高债权人控制的概率,威胁到经营者的利益。这意味着,为了实现对企业经营者的最佳控制,企业的最优资本结构应该是股权与债权、短期与长期债权并用。

3.berglof and thadden模型。berglof and thadden(1994)的分析表明:有多个投资者各自拥有短期和长期权益的资本结构要优于只有一类权益的资本结构,因为这将加剧经营者事后再谈判的动机,企业的资本结构影响到经营者与投资者未来潜在的谈判。金融契约是这样一个权衡:希望避免事后的再谈判即战略违约和希望避免当企业面临流动性约束时的非效率清算。通过分离不同投资者在不同时间或不同状态时的权益有助于避免战略违约和减少非效率清算。一般地,企业会对投资者在跨时和不同的自然状态间分配它们的权益,即一类投资者拥有短期(抵押或优先权)权益而另一类投资者拥有长期(次级优先权)权益。如果企业在短期内经营状态良好,短期债权人获得支付,长期权益持有者获得未来所有收益。如果企业不能支付短期权益,短期债权人将迫使企业转让或出售部分资产。这样分离的主要原因在于如果同时拥有长期权益,短期权益投资者的事后再谈判能力将弱化。这样,通过在时间上分离不同外部权益者,短期债务优于长期权益,短期投资者将强化它的谈判地位,弱化了企业的战略违约行为,给予短期投资者以特别的激励对企业施加严厉的措施。

以aghion and bolton 模型为代表的不完全契约理论的重要贡献在于提出了金融契约中的控制权问题,即金融契约中,融资工具除了现金收益特征外,还有控制权特征。另外,他们还提出了“控制权相机转移”的思想,受其启发,一大批包含“控制权变量和相机转移思想”的金融契约模型很快发展起来,这就将不完全契约下的融资问题与公司治理问题真正有机地联系在一起。

不完全融资契约理论从企业家和投资者之间事后的控制权有效配置的角度,探讨了不同情况下,企业最优的金融契约设计问题,在模型的基本假设以及分析方法上克服了完全契约下金融契约理论的诸多不足。但是,在模型中有关经济主体风险态度以及分析结果的适用对象方面,不完全融资契约理论与完全融资契约理论一样,还有进一步值得探讨的地方。

第一,几乎所有的不完全金融契约理论模型都是建立在企业家和投资者均为风险中性这一假定的基础之上的。现实当中,一般地,投资者较容易在资本市场上通过各种投资组合来规避风险,因此,假定投资者为风险中性是合理的。但是,相对于投资者,企业家往往缺乏足够的初期财富,其风险规避较为不易,所以,企业家的风险态度更趋向于风险厌恶。如果在不完全融资契约理论中假设企业家风险厌恶,使假定更接近现实,那么其在企业家风险中性假定基础上推导出的各种最优契约的结论是否成立,就值得怀疑。

第二,与完全金融契约理论一样,不完全金融契约理论模型中的企业家往往是股权封闭型企业中的企业经营者,即该种类型的企业家既是企业所有权拥有者,又是企业经营管理者。因此,在这类企业内部不存在所有权与经营权分离带来的委托代理问题和信息不对称问题。但是,在现代股权分散的开放型大企业中,企业的所有者与经营管理者往往是分离的,存在着所有权与经营权分离带来的委托代理和信息不对称问题。其所有者股东和外部债权人一样,在有关企业内部信息方面,与外部债权人同样处于信息不利的地位。因此,针对股权封闭型企业的特征所推导出的不完全融资契约理论的结论是否适用于股权公开的开放型企业是同样值得怀疑的。